ЕЖЕНЕДЕЛЬНЫЙ ДАЙДЖЕСТ ПО ФОНДОВОМУ РЫНКУ

ФРС прогнозирует возможное снижение ставки на 0,75% в 2024 году

США

ФРС на очередном заседании приняла решение оставить ключевую ставку на текущих уровнях и прогнозирует снижение на 0,75% в текущем году и на 0,75% в 2025 году. Однако пересмотр прогнозов по росту ВВП до 2,1% с 1,4% и уровню безработицы до 4% с 4,1% являются сигналами о будущем осторожном смягчении ДКП.

На данный момент главными индикаторами ФРС являются уровень безработицы и годовая инфляция, которые вновь демонстрируют негативные данные. Рынки фьючерсов закладывают 75%-ную вероятность на начало смягчения ДКП в июне, в то время как до заседания показатель составлял 50%. Высокая волатильность в ожиданиях рынка фьючерсов по ставке в очередной раз показывает, что не стоит доверять ожиданиям рынка, а ФРС готова идти на сохранение ДКП на пиковых уровнях дольше для достижения таргета по инфляции.

Однако пересмотр прогнозов по росту ВВП, даже несмотря на существование в экономике относительно высоких ставок, является достаточно сильным бычьим сигналом для рынка, указывающим на сохранение высокого спроса и деловой активности в экономике.

Индекс доллара вырос до 3-недельного максимума после пресс конференции Джерома Пауэлла. ФРС придерживается более ограничительной политики, по сравнению с другими центральными банками, в то время как инвесторы ожидали четыре снижения по 0,25% до конца года. Центральные банки мира уже внесли изменения в свою денежно-кредитную политику или послали сигналы о том, что они собираются действовать в ближайшем будущем, в то время как ФРС находится в неопределённости по срокам. Доходность по казначейским облигациям США снижается на фоне оптимизма по скорому снижению ключевой ставки. Рынок считает, что доходность 10-летних облигаций может снизиться ниже порога в 4% если ФРС даст ещё один позитивный сигнал по смягчению ДКП.

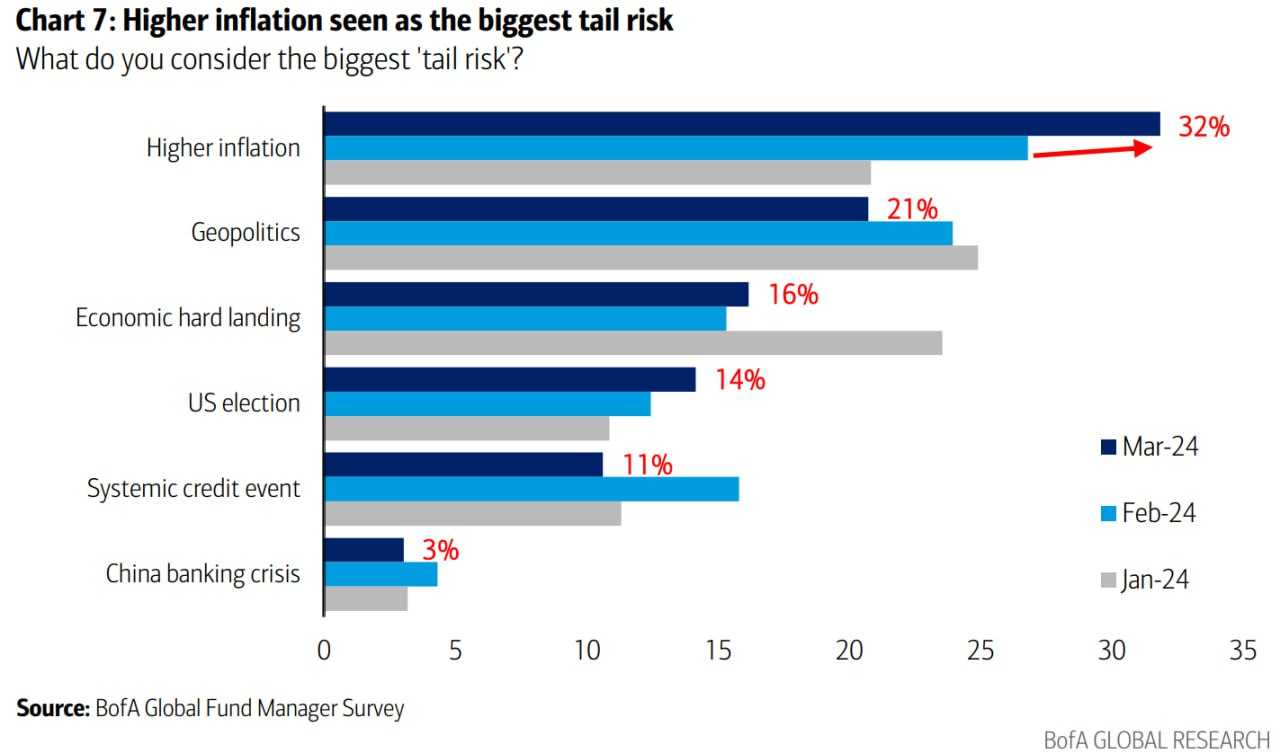

По опросу Bank of America 32% инвесторов считают, что высокая инфляция является основным хвостовым риском (риск того, что цена актива или портфеля активов изменится больше, чем на три стандартных отклонения).

Инвесторы обратили внимание на прогноз ФРС по снижению ставки на 0,75% до конца года – S&P 500 и NASDAQ обновляют исторические максимумы, показывая лучший недельный рост с начала года. Ключевая ставка находится на комфортных уровнях для ФРС, позволяя сдерживать инфляцию без мягкой посадки экономики. Основная доля роста S&P 500 приходится на ИИ компании, которые продолжают расти крайне быстрыми темпами и имеют высокий коэффициент риска и доходности. На рынке присутствует тренд роста ИИ компаний, который игнорирует макроэкономические факторы. Однако инвесторам стоит присмотреться к международным акциям и рынкам такие как Япония, Индия и Европа для уменьшения рисков в связи с перекупленностью американских ИИ-бигтехов.

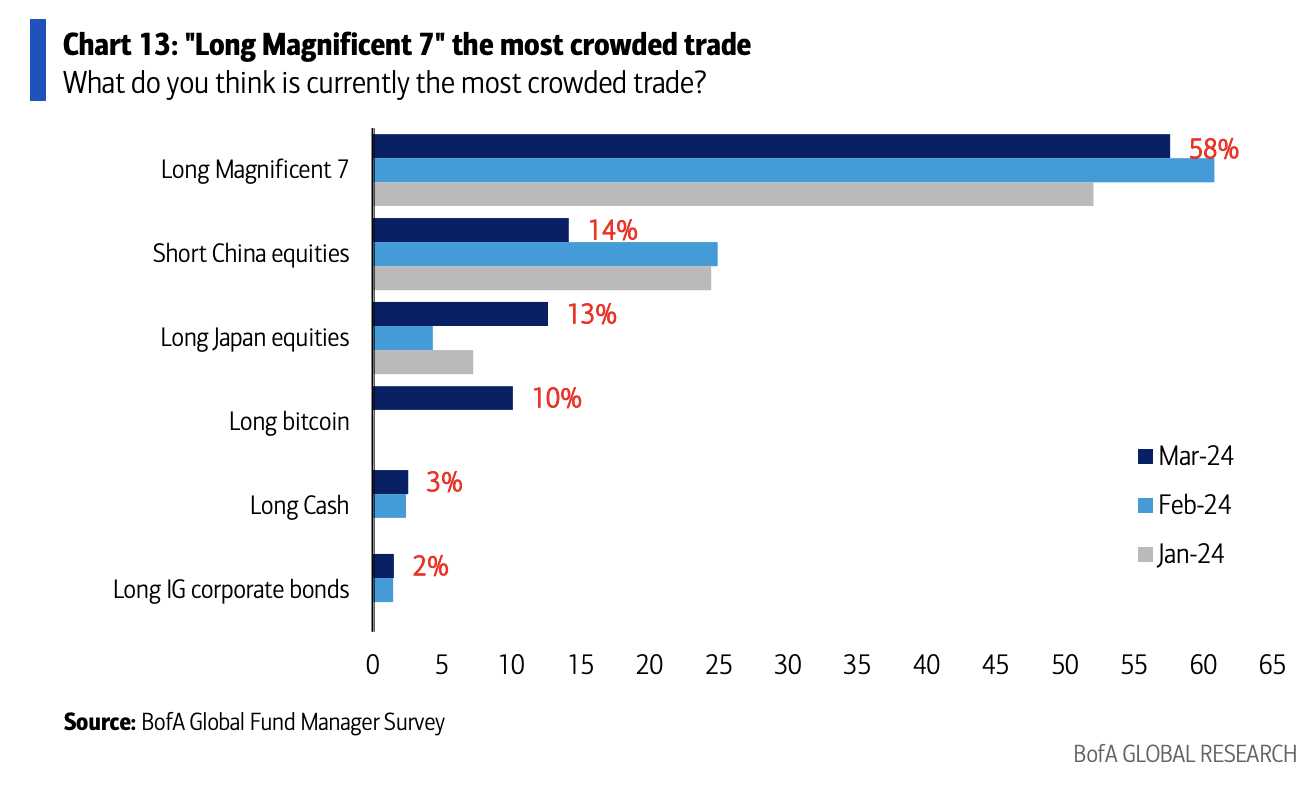

Великолепная семёрка всё ещё остаётся самой популярной инвестицией по опросу Bank of America. Примечательно, что количество инвесторов, которые считают, что нужно шортить китайские акции уменьшилось с 20% до 14% на фоне отскока индекса CSI 300 и мер государства по стимулированию экономики. Биткоин впервые вошёл в список самых популярных инвестиционных идей – 10% инвесторов проголосовали за длинную позицию в главной криптовалюте.

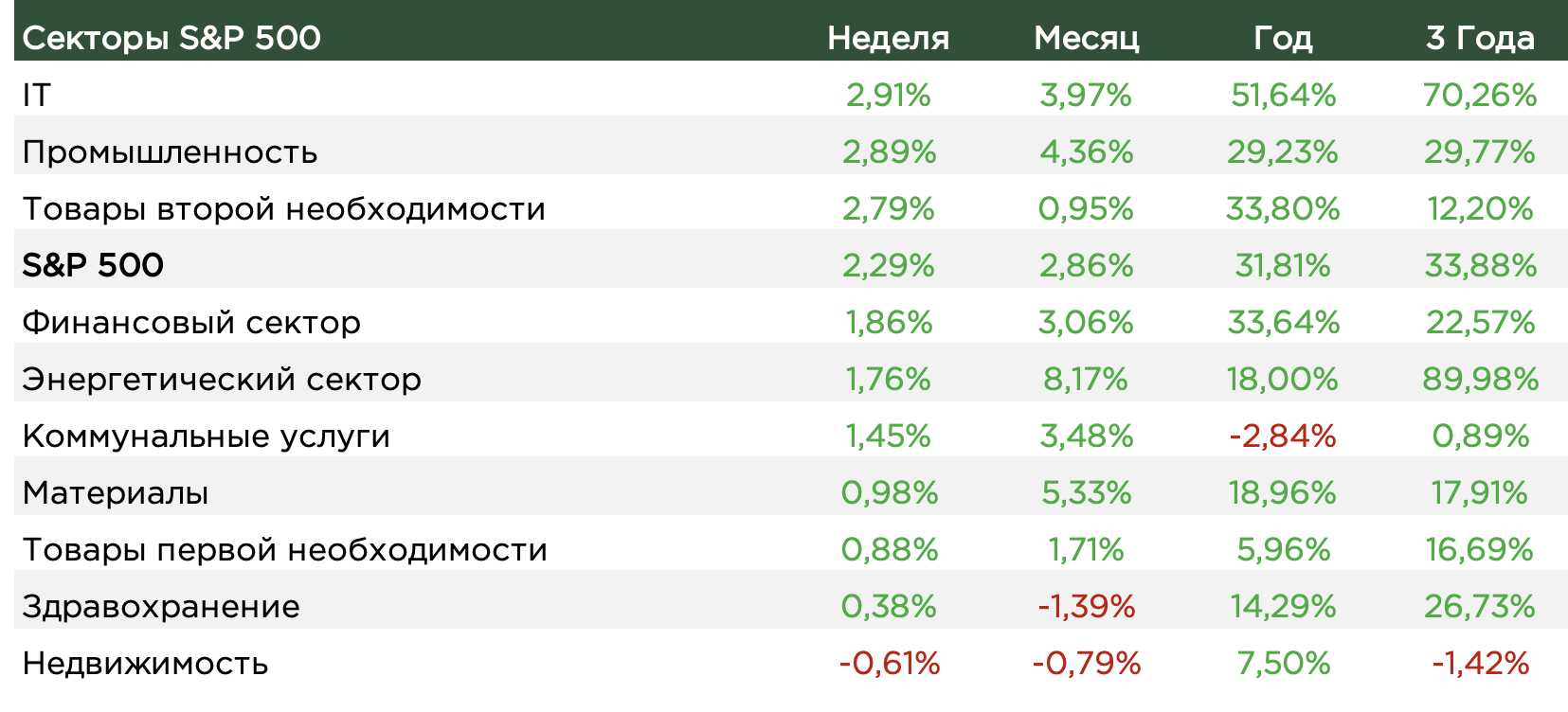

Сильнее всего в индексе S&P 500 растут секторы информационных технологий, промышленности и потребительских товаров вторичной необходимости. IT компании в очередной раз являются лидерами роста в индексе, в то время как сектор промышленности и товаров второй необходимости растут на фоне оптимизма по снижению ключевой ставки ФРС. Если планы ФРС будут осуществлены и начало смягчения ДКП произойдёт в июне, то тренд сохранится и эти три сектора будут и дальше в лидерах роста S&P 500.

Компании

Nvidia продемонстрировала новые чипы Blackwell для ИИ вычислений, которые намного быстрее предшественников. Пока остальные компании не могут достичь скорости вычислений предыдущего поколения ИИ чипов H100, Nvidia показывает новые мощные процессоры, что снова доказывает лидерство компании на рынке. Bank of America и UBS продолжают повышать прогнозы по росту акций Nvidia до уровня $1100 за акцию. По данным Refinitiv, из 57 прогнозов аналитиков 53 рекомендуют покупать акции компании.

Акции Alphabet растут почти на 7% после новостей о сотрудничестве с Apple в сфере ИИ. Новое поколение IPhone могут использовать языковую модель Gemini. Alphabet остаётся перспективной компанией для инвестиций, несмотря на ожидания инвесторов о неспособности конкурировать с Microsoft и OpenAI. Компания имеет самую большую базу для обучения языковых моделей, а значение P/E на 12% ниже среднего по S&P 500 даёт сигнал о вероятном будущем росте акций.

Мир

Европейский фондовый рынок в небольшом плюсе на фоне ожидаемого снижения инфляции с 2,8% до 2,6%. ЕЦБ заявляет о планах начать смягчение ДКП в июне этого года. Ранее глава ЕЦБ Кристен Лагард сообщила о готовности по снижению ключевой ставки, при сохранении темпов падения инфляции.

Индекс фондового рынка Великобритании FTSE 100 растёт на 2,6% после выхода данных по снижению инфляции быстрее ожиданий. Годовая потребительская инфляция падает с 4% до 3,5%, при прогнозе в 3,6%. Глава банка Англии Эндрю Бэйли заявил о признаках устойчивого движения инфляции к целевым уровням, а ожидания инвесторов по началу снижения ставки во второй половине года назвал уместными.

ЦБ Японии впервые за 17 лет вышел из периода отрицательных ставок и повысил ключевую ставку до уровня 0–0,1%. Однако это не помешало индексу Nikkei 225 приблизиться к рекордным уровням на фоне оптимизма по снижению ставки ФРС на 0,75% в этом году. По данным Bank of America, инвесторы в марте обратили внимание на японские акции – популярность фондового рынка Японии в опросе выросла с 4% до 13%.

Сырьевые товары

Цены на нефть остаются без значительных изменений. Крупнейшие нефтяные компании выступают против призывов к отказу от ископаемого топлива, заявляя о неэффективности альтернативной энергетики. Нефтяные цены остаются волатильными после атак дронами на НПЗ России в результате войны с Украиной. Цены на уран растут на 4,5% на фоне ожиданий по росту спроса. Консенсус по ценам на уран предполагает недооценённость цен на уран, а аналитики и инвестиционные банки заявляют о скором росте.

ETF

Рынок полупроводников продолжает расти вслед за Nvidia и новыми чипами Blackwell. TSMC и ARM растут на 4%–5% вслед за Nvidia. ETF URA продолжает расти вслед за ростом фьючерсов на уран. При осуществлении прогнозов инвестиционных банков по дальнейшему росту на уран, связанному со значительным ростом спроса, URA покажет ещё большую доходность.

ETF на биткоин падают вслед за криптовалютой. За неделю отток от ETF составил $850 млн и продолжался пять дней подряд на фоне проблем Grayscale. ETF IBIT от BlackRock наоборот испытывает приток средств и рост баланса на 250 000 BTC за неделю, показывая перспективы стать главным биткоин ETF на рынке.

UTC+00