ЕЖЕМЕСЯЧНЫЙ ДАЙДЖЕСТ ПО ФОНДОВОМУ РЫНКУ

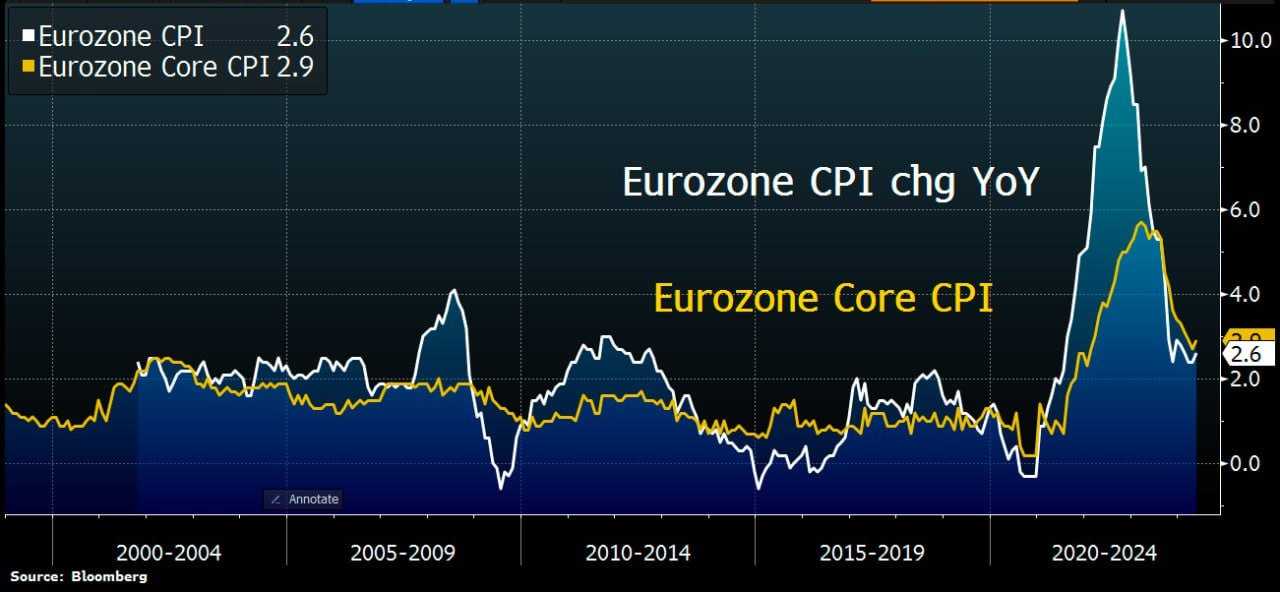

Американский фондовый рынок продолжает расти

США

В мае американский фондовый рынок растет на 3% и обновляет исторические максимумы. Основным фактором роста является снижение инфляции США с 3,5% до 3,4% в апреле, что дает инвесторам надежду на скорое смягчение ДКП ФРС. Рост ВВП США в первом квартале 2024 года снизился с 3,4% до 1,3%, при ожиданиях в 1,6%. Продолжающееся замедление экономики США и рост безработицы до 3,9% может указывать на скорое снижение ставки ФРС, если инфляция не продолжит расти. Рынки находятся в неопределенности, а сроки начала снижения ключевой ставки ФРС зависят от экономических данных в следующие несколько месяцев. На следующей неделе выходят ключевые данные по экономике США такие как индекс PMI, изменение количества рабочих мест и уровень безработицы.

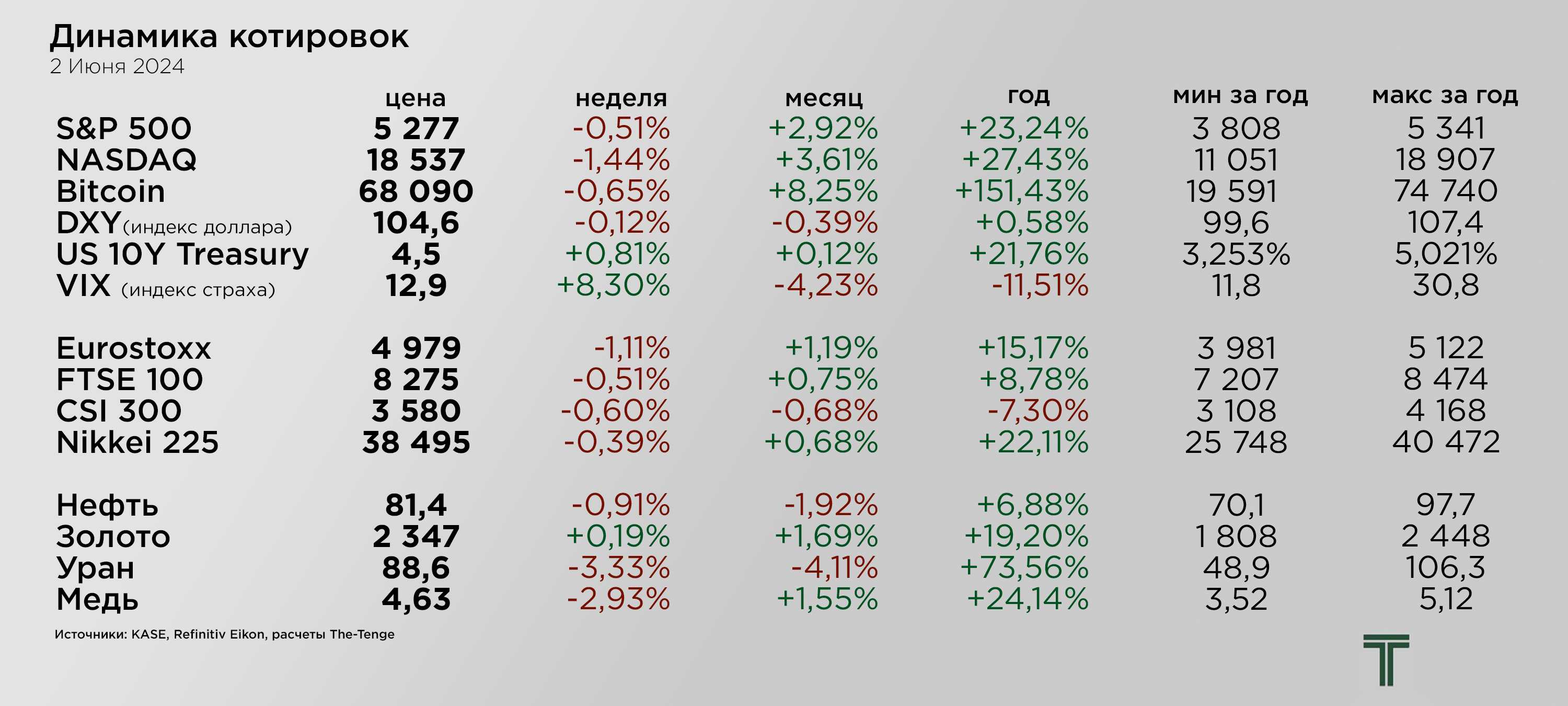

Рост денежной массы М2 в США вернулся к росту:

Компании

В мае среди крупнейших компаний США сильнее всего выделились Nvidia, Netflix и AMD. Nvidia растет на 24% после выхода финансовых результатов за первый квартал выше ожиданий. Это может указывать на сохранение тренда роста ИИ компаний, о чем также говорят повышение прогнозов компании на 2024 год.

Акции AMD растут на 11% вслед за Nvidia. Второй по капитализации производитель графических процессоров продолжает расти на фоне сохранения роста спроса на полупроводники. Негативные данные по запрету использования чипов AMD в государственных структурах Китая не мешают компании расти на волне внедрения ИИ.

Вес 6 технологических компаний США в S&P 500 доходит до рекордных значений в 30%:

МИР

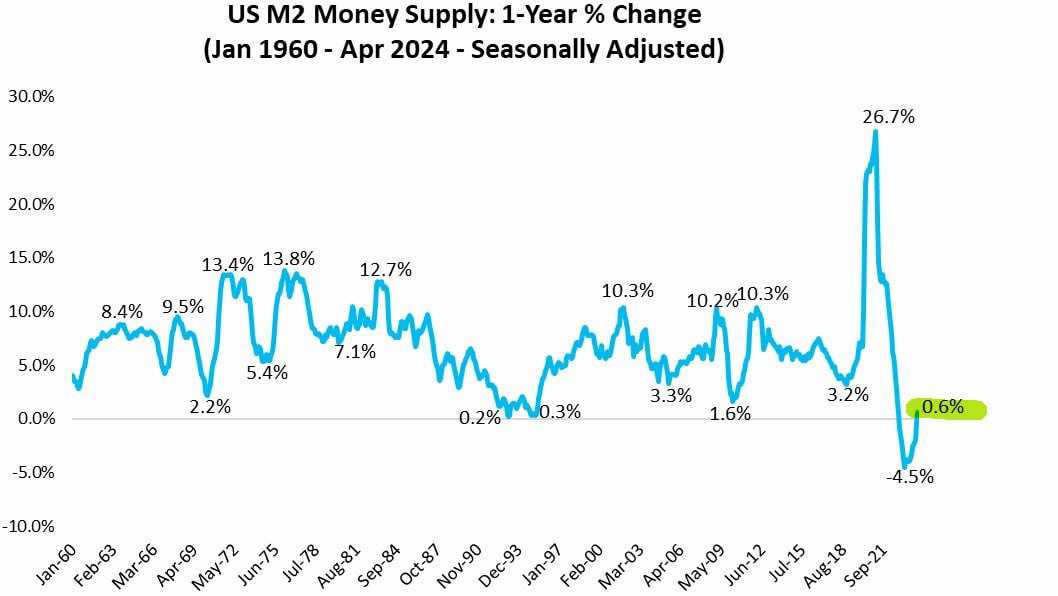

Мировые индексы остаются без значительных изменений. Инвесторы опасаются макроэкономической ситуации США. Возвращение роста инфляции и более продолжительное удержание ключевой ставки ФРС могут оказывать давление на мировые рынки. Потребительская инфляция в Еврозоне растет до 2,6% при ожиданиях в 2,5%. Базовая инфляция повышается с 2,7% до 2,9%. Рынки реагируют спокойно на рост инфляции, так как ЕЦБ заявляет о готовности снижать ставки.

Инфляция в Еврозоне:

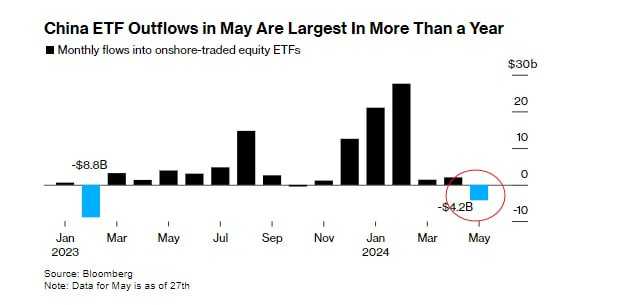

UBS и Bloomberg предупреждают, что отток из ETF Китая находится на рекордных уровнях. Инвесторы опасаются продолжения кризиса недвижимости и замедления восстановления экономики:

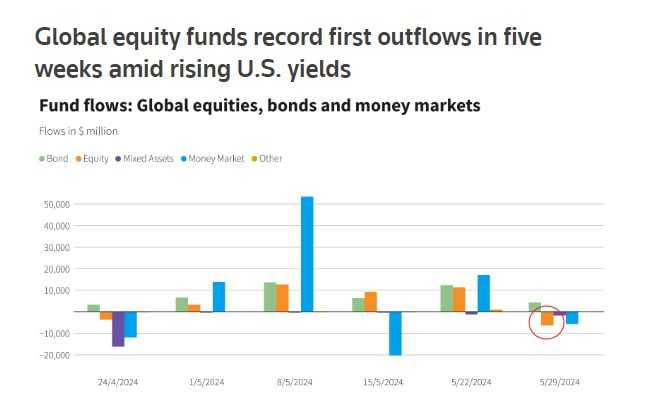

Reuters указывают на первый недельный отток из мировых акций за 5 недель:

Сырьевые товары

Цены на нефть продолжают снижаться на фоне ослабления геополитической напряженности на Ближнем востоке и опасений по снижению спроса. По данным международного энергетического агентства спрос на нефть в 2024 году снизится быстрее ожиданий, а негативные данные по экономике США могут усугубить ситуацию.

Золото остается одним из самых быстрорастущих и привлекательных активов. ЦБ Китая и Индии продолжают пополнять запасы золота рекордными темпами. Мировая геополитическая и экономическая неопределенность являются сигналами для дальнейшего роста, так как золото является защитным активом.

ETF

Сильнее всего растут ETF на полупроводники, урановый сектор и рынок компьютерных игр. Полупроводниковые компании растут вслед за Nvidia и прогнозом TSMC о росте сектора полупроводников на 10% до конца года. Цены на уран снижаются на 4%, однако ETF на урановые компании URA продолжает расти быстрыми темпами на фоне сохранения спроса на атомную энергетику.

UTC+00