ПОДБОРКА АКЦИЙ КОМПАНИЙ КИТАЯ

Ожидается рост компаний Китая

На фоне замедления экономики Китая и внимания инвесторов на технологических компаниях США, Китай предлагает привлекательные инвестиционные возможности в отдельных компаниях. Крайне низкие оценки и высокий потенциал роста могут обеспечить инвесторов хорошей доходностью вне акций США.

Источники: Refinitiv Eikon

Источники: Refinitiv Eikon

Обзор экономики Китая

Экономика Китая восстанавливается после пандемии COVID-19 более медленными темпами, чем ожидалось. Рост ВВП Китая составил 4,7% во втором квартале 2024 года, что ниже ожиданий в 5,1%.

Банк Китая в июле этого года снизил ставку среднесрочного кредитования на 2 п.п. до 2,3%, что стало первым снижением за год. Снижение последовало за сокращением семидневного РЕПО на 1 п.п. Китай смягчает ДКП для стимулирования внутреннего потребления и экономического роста, что должно поддержать доходность компаний.

Лидеры правящей партии Китая заявили, что меры стимулирования экономики будут нацелены на восстановления внутреннего потребления. Политбюро, высший орган принятия Коммунистической партии, в конце своего июльского заседания пообещало провести корректировки в течение оставшейся части 2024 года, чтобы достичь целевого показателя экономического роста в 5% за год.

На фоне замедления экономики и снижения внутреннего потребления иностранные производители являются менее привлекательными для потребителей Китая. На рынке присутствует тренд снижения доли рынка иностранных компаний и рост домашних производителей. Повышение тарифов на импорт товаров Китая, США и ЕС может привести к небольшой деглобализации производства. Китайские компании имеют преимущество в виде меньших затрат, что позволяет реализовывать продукцию с меньшей стоимостью без ущерба для маржинальности.

Текущий средний P/E компаний Китая составляет 8,69. При этом средний показатель за последние 5 лет находится на уровне в 12, что на 40% выше текущей оценки. Вероятная недооцененность компаний Китая открывает возможности для инвестиций, несмотря на макроэкономические и геополитические риски.

Источники: Refinitiv Eikon

Низкая зависимость от США

Недавняя распродажа в S&P 500 и обвал фондового рынка Японии произошел после роста безработицы в США с 4,1% до 4,3%. Это вызвало волну паники и страха на ожиданиях по наступлению рецессии в США, что может затронуть и другие рынки, такие как Япония и ЕС. Однако индекс компаний Китая CSI 300 практически не реагировал на мировую панику и снизился только на 1,2%, что указывает на крайне низкую зависимость от макроданных США. Эта особенность китайских компаний может позволить диверсифицировать риски инвесторам, у которых значительная часть портфеля приходится на американские компании. Неопределенность в США и вероятная переоценка американских компаний на фоне ИИ ралли повышает риски связанные с S&P 500.

Дивиденды

Доходность 10-летний облигаций Китая сократилась до рекордно низких уровней после решения Банка Китая снизить ключевую ставку. Это повышает привлекательность акций компаний благодаря более высоким дивидендным выплатам. Дивидендная доходность компаний в индексе CSI 300 выше доходности 10-летних государственных облигаций на 0,8 п.п., что является самым высоким показателем с 2006 года. Китайские компании все чаще увеличивают свои дивидендные выплаты на фоне регулирующих мер по повышению доходности на падающем рынке акций.

Источники: Refinitiv Eikon

Высокие дивиденды повышают инвестиционную привлекательность компаний, что в совокупности с низкой безрисковой ставкой может привести к восстановлению компаний.

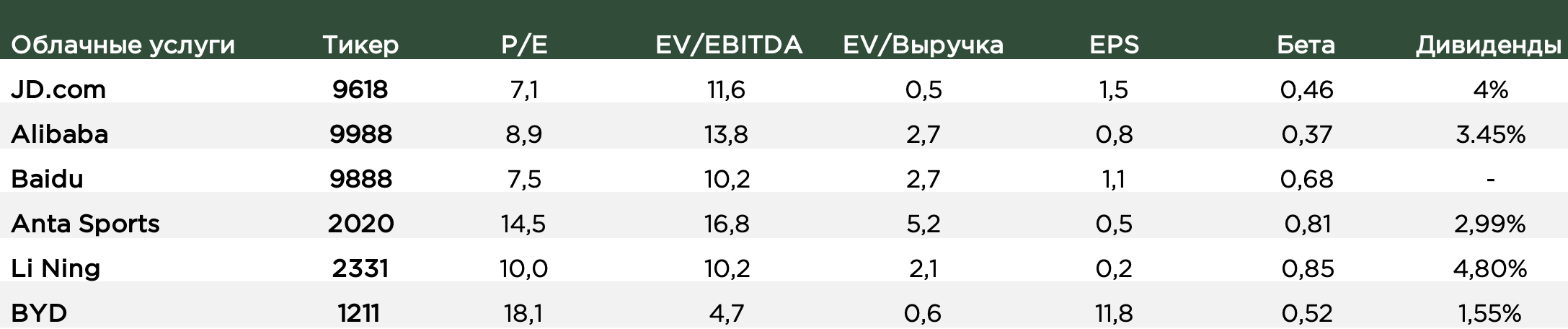

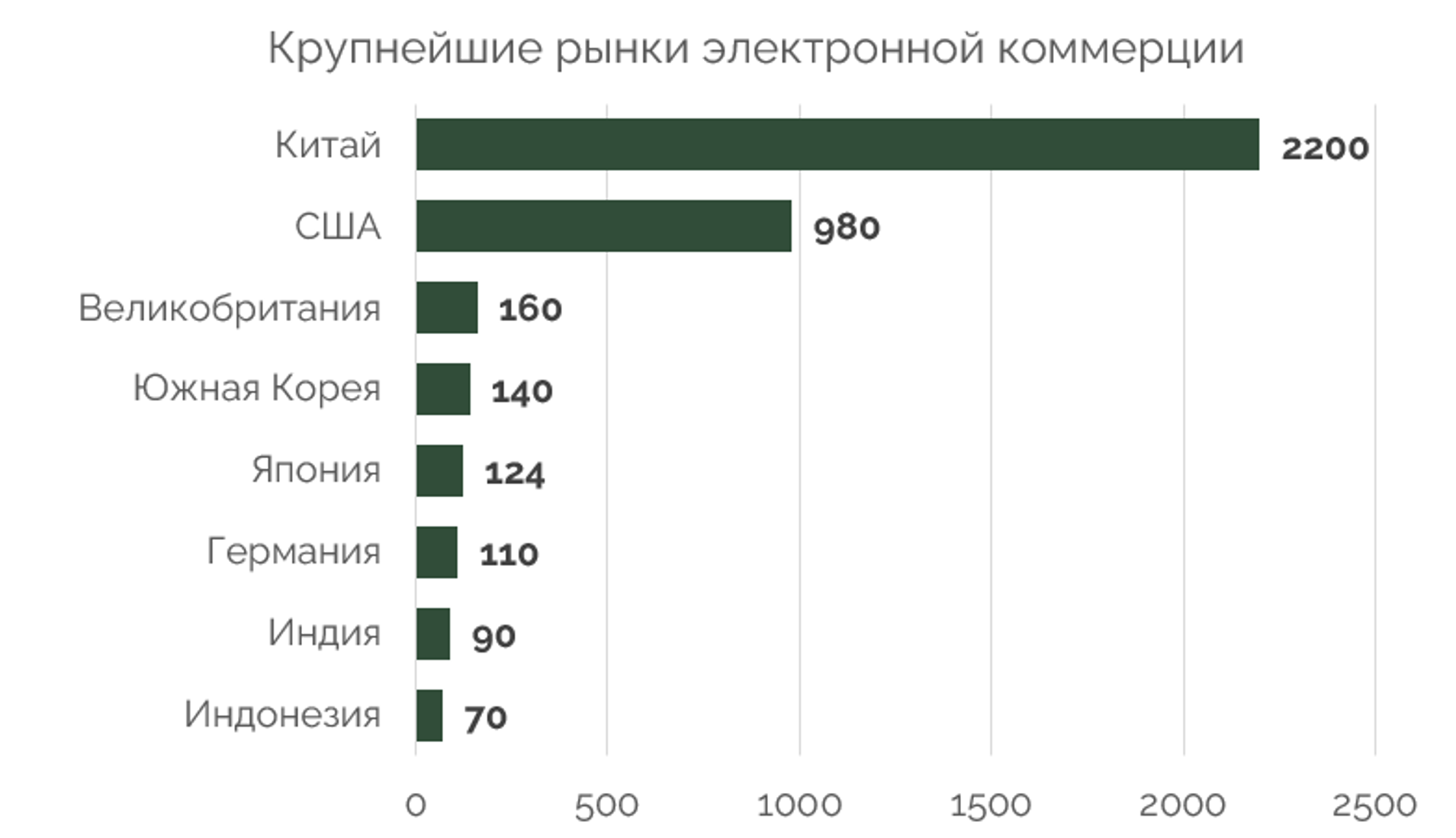

Маркетплейсы

Маркетплейсы могут выиграть от повышения популярности китайских товаров. Так как западные производители реализуют свою продукцию через собственные магазины, домашние производители Китая активно пользуются маркетплейсами, такие как JD.com и AliBaba. Китай остается крупнейшим в мире рынком электронной коммерции.

Источники: Refinitiv Eikon

JD является лидером по выручке в Китае, что позволило компании стать крупнейшим маркетплейсом на внутреннем рынке. Компания планирует выйти на международные рынки, поглощая маркетплейсы Австралии, Японии и Европы. Низкая доля выручки от продаж на международном рынке является одной из основных причин низкой оценки компании среди мировых маркетплейсов. Компания объявила о планах по обратному выкупу, что в совокупности с выходом на международные рынки и высокой дивидендной доходностью в 4% может сулить хороший потенциал роста для инвесторов.

Розничный бизнес Alibaba растет на фоне внедрения ИИ, аналитики больших данных для оптимизации результатов поиска, управления логистикой и более продвинутых алгоритмов рекламы. Прогресс в разработке ИИ и секторе облачных услуг позволяет компании диверсифицировать бизнес в другом направлении. AliBaba имеет все шансы стать лидером в секторе облачных услуг Китая и расширить мощности центров обработки данных, что позволит компании присоединиться к ткущему ИИ тренду.

ИИ

Технологические компании Китая сохраняют значительный потенциал для роста. В стране отсутствует явный лидер в области генеративного ИИ, а компании отстают от американских технологических компаний в области технологий. Однако рынку Китая требуется домашний разработчик генеративного ИИ, что открывает возможности для рисковых, но в то же время крайне доходных в перспективе инвестиций.

Baidu – китайская технологическая компания, которая предоставляет поисковые сервисы, облачные услуги и автономное такси. Компания является лидером в поисковых сервисах Китая и насчитывает 800 млн клиентов в стране. Инвесторы часто сравнивают Baidu с Google так как компания имеет схожую бизнес-модель и является одним из претендентов в лидерстве разработки генеративного ИИ. В результате того, что иностранные ИИ компании, такие как Microsoft и Google имеют низкую долю на рынке Китая, Baidu является логичным бенефициаром ИИ тренда в регионе. Особенность домашнего рынка, языка и культуры позволит Baidu конкурировать на рынках Азии с крупнейшими ИИ разработчиками.

Автономное такси является одним из главных катализаторов роста. Компания уже запустила сервис в некоторых регионах Китая в тестовом режиме, в то время как мировой гигант Tesla откладывает запуск роботакси. Пройдя сложный период после пандемии COVID-19, Baidu вернулась к росту доходов в 2023. При этом ожидается дальнейшее увеличение темпов сроста, поскольку генеративный ИИ ERNIE AI будет внедряться в сервисы компании.

AliBaba и Baidu могут позволить получить высокую прибыль инвесторам, которые пропустили ИИ ралли в американских компаниях. Инвестор и управляющий хедж-фондом Scion Asset Management Майкл Бьюрри повысил долю JD.com и AliBaba в портфеле до 9,5% и 8,7% соответственно. Бьюрри прогнозирует рост компаний Китая и ставит на внедрение генеративного ИИ, что в совокупности с низкими оценками повышает привлекательность акций JD и AliBaba.

Авто

BYD – крупнейший в мире производитель электрокаров. В 2024 году компания обогнала Tesla по объемам поставок автомобилей и стала лидером на рынке. Компания прогнозирует повышение объемов годовых продаж с 1 млн до 6 млн автомобилей до 2026 года, что повысит долю компании на мировом рынке автомобилей с 3% до 7%. Доступные и качественные автомобили BYD пользуются спросом во всем мире и конкурируют с Tesla в странах ЕС и на рынке Азии. На фоне повышения тарифов импорта китайских автомобилей в ЕС с 10% до 27% компания строит фабрики в Венгрии и Турции, а также в Тайланде, Индонезии и Бразилии. Это позволит компании обойти пошлины и остаться лидером на этих рынках.

Введение тарифов на импорт китайских автомобилей в ЕС и США навредит больше Tesla, чем автопроизводителям в Китае. Более половины мирового производства батарей, которые являются основной частью электрокаров, сосредоточено в Китае. Немаловажным фактором является лидерство Китая в добыче редкоземельных металлов, которые являются незаменимой частью в производстве батарей и двигателей для электрокаров. Более 90% поставок переработанных редкоземельных металлов приходится на Китай.

Источники: Refinitiv Eikon

Несмотря на очевидное лидерство компании, мультипликатор P/E находится на уровне 18, что ниже оценки Tesla в 3 раза.

Спорт

На фоне проблем у западных производителей спортивных товаров, таких как Nike, Adidas и Lululemon, китайские производители могут захватить большую часть рынка. Высокая ценовая политика западных производителей и замедления роста доходов населения Китая приводит к росту спроса на домашних производителей, которые предлагают продукцию по более низкой стоимости.

Основными игроками в секторе спортивных товаров являются Anta Sports и Li Ning. Компании имеют высокую дивидендную доходность, а мультипликаторы оценки находятся на исторически низких уровнях. Крайне высокая дивидендная доходность Anta и Li Ning опережает крупнейших дивидендных компаний США, такие как Coca Cola, Philip Morris и Pfizer.

Позитивные моменты

〶 Крайне низкая оценка компаний

〶 Низкая зависимость компаний от США

〶 Высокий потенциал для роста ИИ компаний

〶 Дальнейшие активные меры по стимулированию экономики и потребления в Китае

〶 Высокая конкурентоспособность производителей Китая с международными компаниями на внутреннем рынке

〶 Экспансия производства на международные рынки

〶 Китай все еще является одной из крупнейших и быстрорастущих экономик мира

Факторы риска

〶 Замедление экономики ниже целевых показателей

〶 Отсутствие четкой и эффективной политики правительства в отношении экономики

〶 Растущая мировая геополитическая напряженность

〶 Торговая война между Китаем и США

Основная идея

В то время как инвесторы сосредоточили свое внимание на Американских компаниях, Китай предлагает крайне привлекательные возможности для инвестирования, учитывая текущую недооценку большинства компаний. Компании Китая в скором времени могут присоединиться к глобальному ИИ ралли, предлагая при этом крайне низкие текущие оценки. В Китае присутствует спрос на локального разработчика генеративного ИИ, что открывает возможности для роста технологических компаний. Вероятность дальнейшего падения акций мала, так как оценки CSI 300 уже находятся на рекордно низких уровнях.

Дивидендная доходность компаний Китая намного выше, чем у компаний США и ЕС. Это может позволить инвесторам, которые придерживаются дивидендной стратегии, диверсифицировать портфель и увеличить доходы.

Также инвесторам стоит присмотреться к этим компаниям на фоне низкой зависимости фондового рынка Китая от экономики США, что позволит инвесторам диверсифицировать портфель от потенциальных рисков, связанных с неопределенностью и высокой волатильностью американских ИИ компаний.

UTC+00