УСКОРИЛСЯ РОСТ КРЕДИТНОГО ПОРТФЕЛЯ БВУ

Топ-5 БВУ обеспечили свыше 90% роста кредитного портфеля

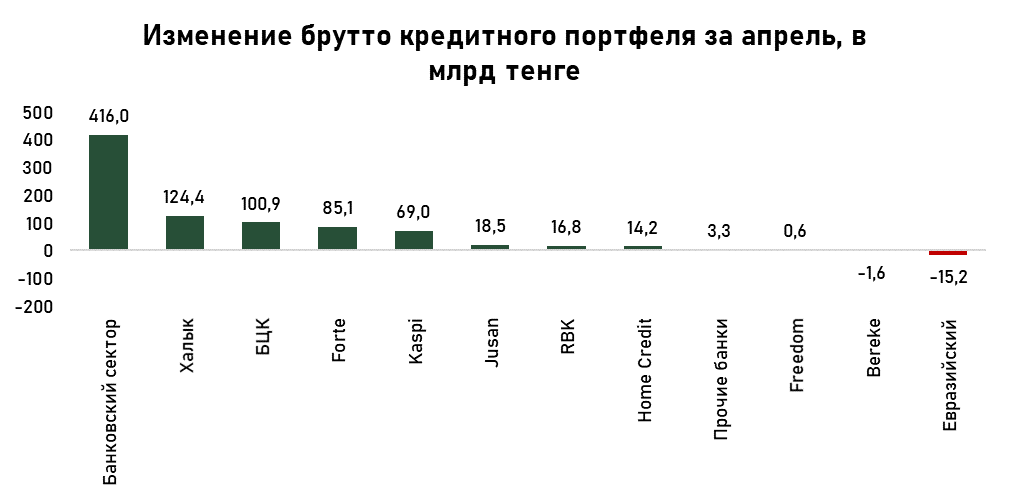

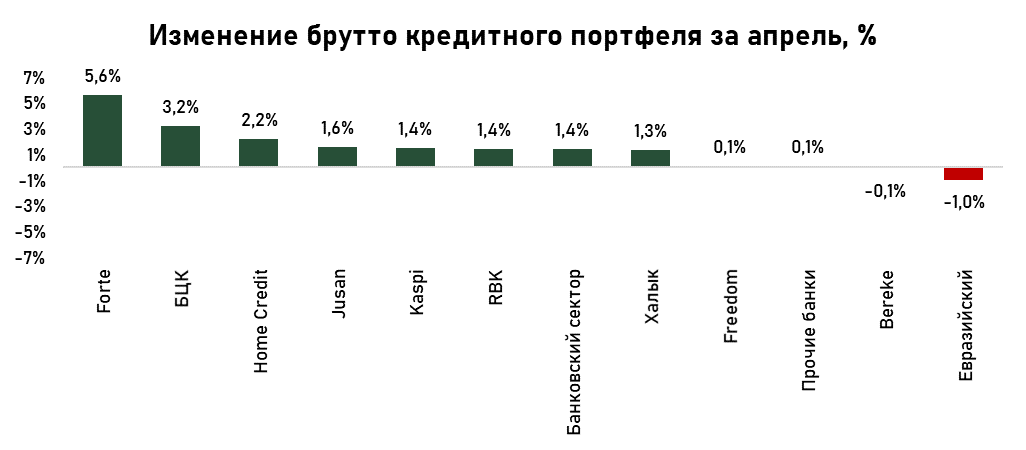

Рост кредитного портфеля БВУ в апреле ускорился до 1,4%, составив ₸30,5 трлн. Рост зафиксирован у большинства БВУ, которые специализируются на корпоративном кредитовании.

Основной рост кредитного портфеля (свыше 90%) был обеспечен несколькими банками: Халык (+₸124,4 млрд), БЦК (+₸100,9 млрд), Forte (₸85,1 млрд) и Kaspi (+₸69,0 млрд).

Источник: данные НБРК, расчёты THE TENGE

Заметное снижение кредитного портфеля среди крупных БВУ произошло у Евразийского (-₸15,3 млрд), Отбасы (-₸8,1 млрд) и у Bereke (-₸1,6 млрд). Остальные банки отметились сдержанным ростом кредитного портфеля. Однако можно выделить Шинхан банк, у которого за месяц прирост кредитного портфеля составил +31,2%.

Источник: данные НБРК, расчёты THE TENGE

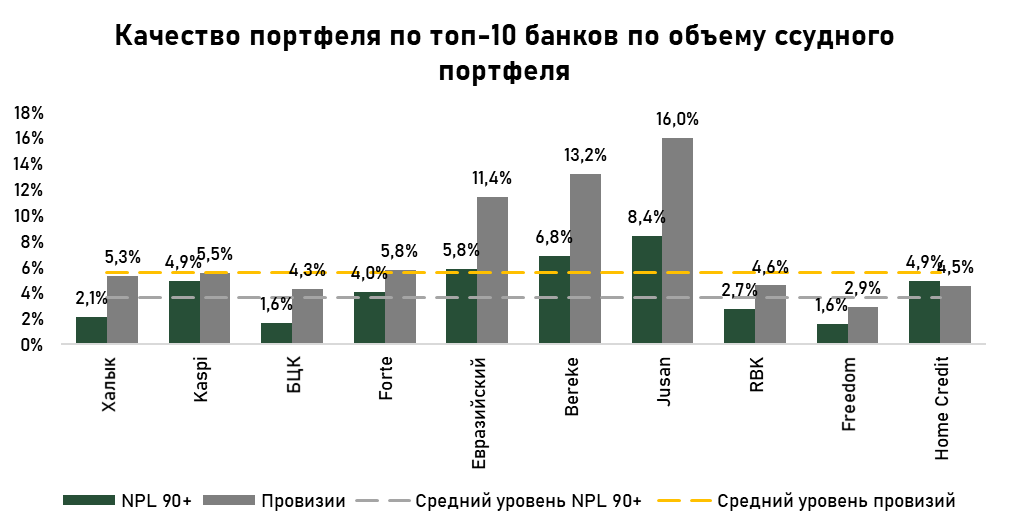

Качество портфеля сохраняется на уровне прошлого месяца. Доля NPL90+ в апреле составил 3,1%. За месяц заметный прирост доли проблемных займов отмечен у Bereke (+0,4 п.п.), Нур (+0,4 п.п.), Евразийского (+0,3 п.п.). При этом, существенный прирост кредитного портфеля Шинхан банка позволил сократить долю проблемных кредитов на 0,3 п.п.

Источник: данные НБРК, расчёты THE TENGE

В целом, банки обладают достаточным уровнем провизирования для покрытия возможных убытков. Однако у Kaspi и Home Credit объемы провизий практически на уровне NPL 90+ или выше. Эти банки в основном выдают бланковые (беззалоговые) займы, и подобные значения указывают на достаточно оптимистичную политику провизирования, которая способствует поддержанию высокой маржи, однако при ухудшении платежеспособности заемщиков может привезти к серьезным последствиям для самих банков.

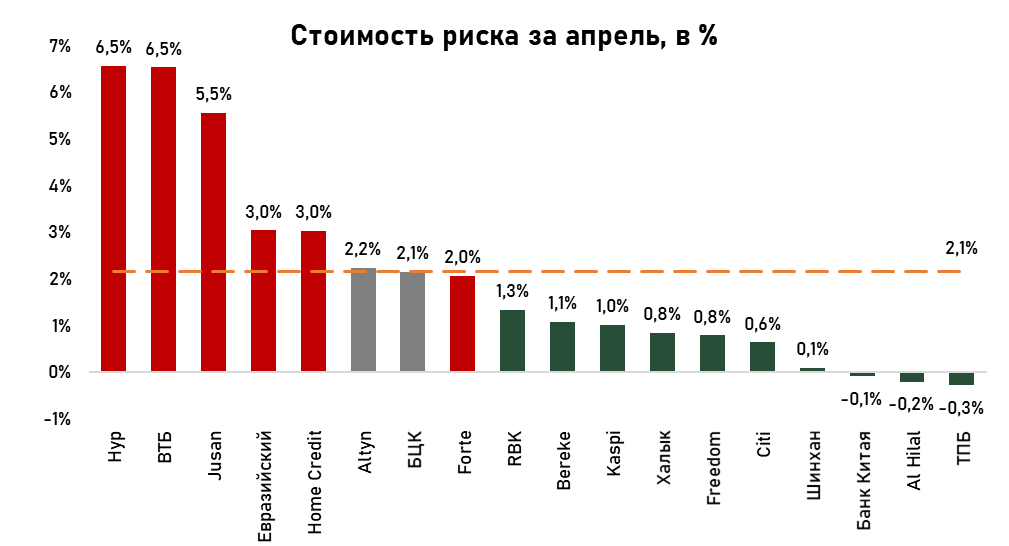

Среднее значение стоимости риска за месяц сократилось до 2,1%. Наблюдалось сокращение стоимости риска у Forte (-0,4 п.п.), Jusan (-0,2 п.п.), RBK (-0,2 п.п.). Сокращение стоимости риска указывает на проведение оптимистичной политики провизирования банками. В целом, оптимистичной политики оценки риска придерживаются, в основном, дочерние иностранные банки, которые слабо участвуют в кредитной деятельности. Среди крупных кредиторов высокие значения стоимости риска у Jusan, Home Credit и Евразийского.

Источник: данные НБРК, расчёты THE TENGE

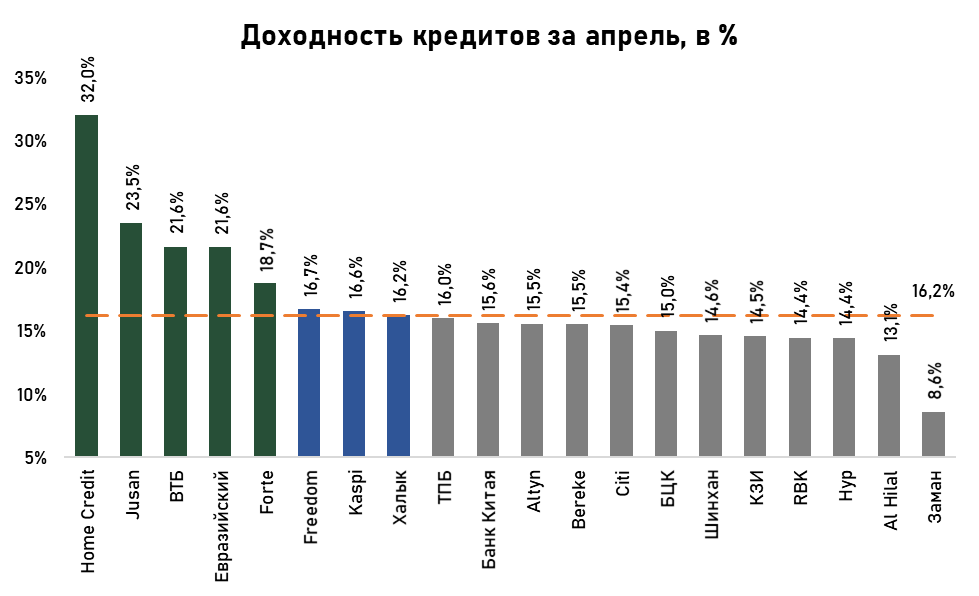

Доходность кредитов за месяц выросла на 0,4 п.п. и составила 16,2%. Рост доходности кредитов при сохранении базовой ставки указывает на увеличение преимущественно потребительских кредитов по сравнительно высокой ставке. Рост доходности отмечен у большинства иностранных дочерних банков. Кроме них, рост зафиксирован у Freedom (+0,5 п.п.), Home Credit (+0,5 п.п.), RBK (+0,4 п.п.), Bereke (+0,4 п.п.). В совокупности, показатели высокой доходности отмечаются у розничных банков, которые выдают преимущественно беззалоговые потребительские кредиты, что позволяет им поддерживать высокие показатели прибыли.

Источник: данные НБРК, расчёты THE TENGE

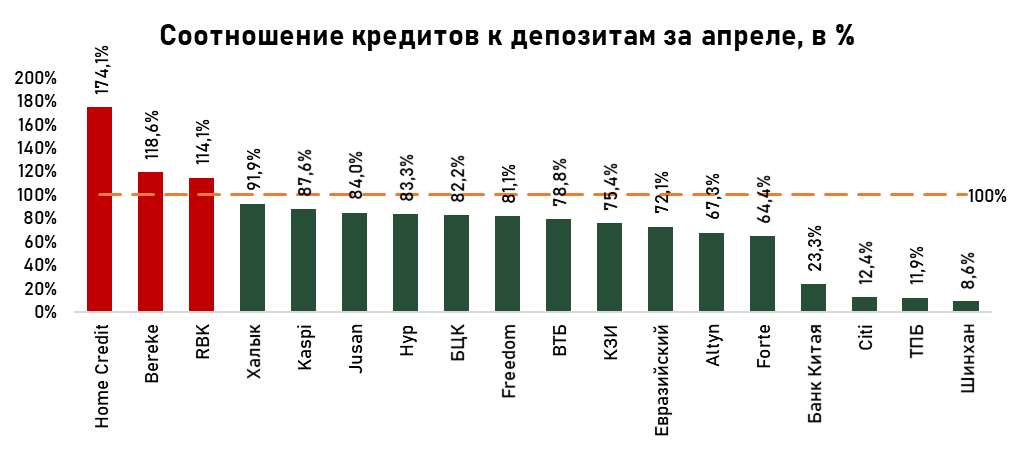

Депозиты остаются важным источником фондирования БВУ. Соотношение кредитов к депозитам за месяц выросло на 2,0 п.п. Рост соотношения обусловлен ростом кредитного, при сокращении депозитного портфеля. Заметный прирост значения LDR (loan to deposit ratio) отмечен у RBK (+5,0%), Халык (+4,2 п.п.), Altyn (+4,1 п.п.). У Home Credit, Bereke и RBK сохраняются высокие значения соотношения кредитов к депозитам. Это указывает на агрессивное кредитование со стороны банков и использование в этих целях недепозитных источников фондирования.

Источник: данные НБРК, расчёты THE TENGE

UTC+00