РОСТ КРЕДИТНОГО ПОРТФЕЛЯ УСКОРИЛСЯ В МАЕ

Увеличение кредитного портфеля преимущественно обеспечено крупными БВУ.

Кредитный портфель БВУ в мае достиг ₸31,0 трлн, а рост за месяц составил 1,6%. Этот рост на 89% был обеспечен за счет прироста кредитного портфеля 3 банков: Халык (+₸210,5 млрд), БЦК (+₸132,6 млрд) и Kaspi (₸102,8 млрд). Кроме них, сравнительно высокий темп прироста портфеля отметился у КЗИ (+16,5%) и у Банка Китая (+12,2%).

Источник: данные НБРК, расчёты THE TENGE

У Отбасы банка третий месяц подряд сокращается кредитный портфель. В мае уменьшение портфеля составило 0,4%. Это указывает на уменьшение темпов выдачи ипотечных кредитов, несмотря на внедрение новых государственных жилищных программ, оператором которых и является Отбасы банк.

Помимо Отбасы, снижение кредитного портфеля отметилось еще у 7 банков. Среди крупных БВУ заметное снижение портфеля наблюдалось у Bereke банка (-₸18,5 млрд или -1,3%), Jusan (-₸6,9 млрд или -0,6%) и Евразийского банка (-₸7,9 млрд или -0,5%).

Источник: данные НБРК, расчёты THE TENGE

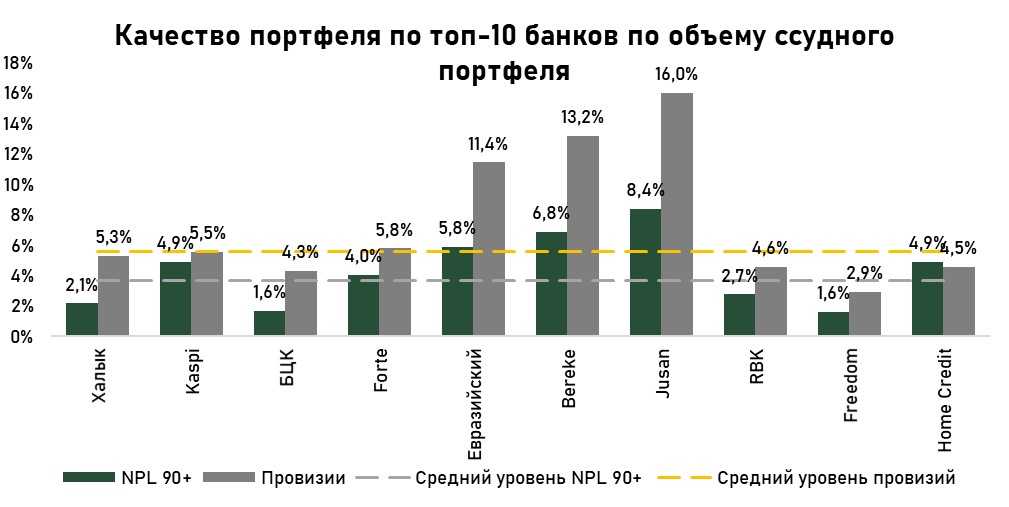

Качество портфеля БВУ остается на относительно оптимальном уровне. Средняя доля займов NPL90+ за месяц выросла на 0,5 п.п. и составила 3,1%. Среди БВУ ухудшение качества кредитного портфеля наблюдалось у Евразийского банка (+0,8 п.п.), Jusan (+0,3 п.п.) и RBK (+0,2 п.п.). Снижение качества портфеля обусловлено сокращением самого портфеля. Низкое качество кредитного портфеля сохраняется у ВТБ (9,8%), следом идет Jusan (8,6%) и Нурбанк (7,8%). Улучшение качества займов произошло у Bereke (-0,2 п.п.) и БЦК (-0,1 п.п.). Учитывая снижение объема кредитного портфеля у Bereke, улучшение качества портфеля обусловлено проводимой политикой банка по списанию части проблемных займов.

Уровень провизий среди БВУ значительно превышает уровень NPL90+, при этом отсутствует статистика, которая показывает объемы провизий, сформированные под NPL90+. Тем не менее, отмечаются розничные банки, как Kaspi и Home Credit, у которых объемы провизий практически на уровне NPL 90+ или выше. Это указывает на достаточно оптимистичную политику провизирования. С одной стороны, это позволяет банкам поддерживать высокую маржу, не увеличивая расходы по созданию провизий. С другой стороны, учитывая высокую концентрацию розничных заемщиков, макроэкономические шоки могут привести к ухудшению способности населения обслуживать свои долги, что может негативно отразиться на стабильности банков.

Источник: данные НБРК, расчёты THE TENGE

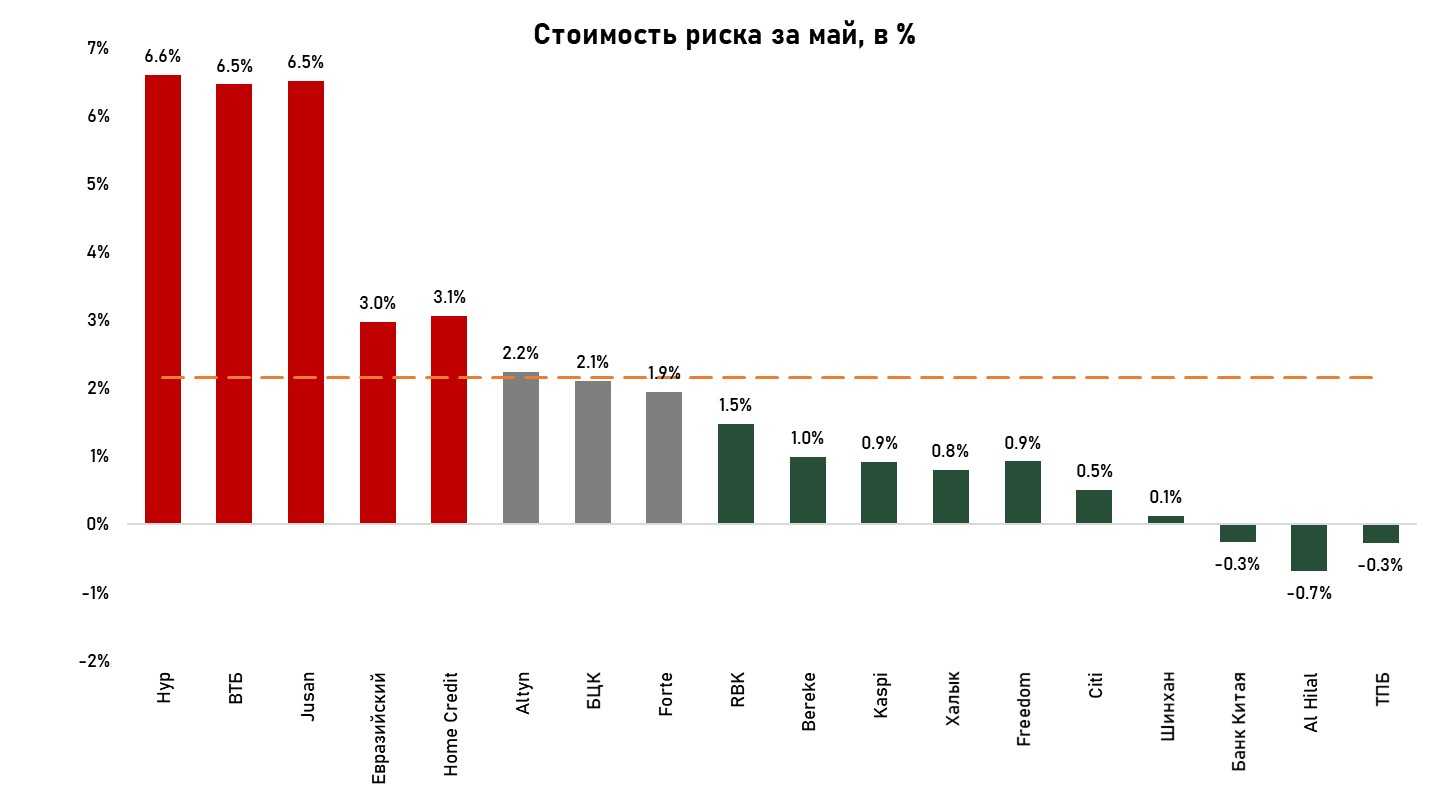

Средний уровень стоимости риска в мае составил 2,1% (-0,1 п.п.). Значительное увеличение стоимости риска отмечается у Jusan (+1,0 п.п.), тогда как остальные банки фиксируют незначительные изменения. Высокие значения стоимости риска наблюдались у Нурбанка (6,6%), ВТБ (6,5%), Jusan (6,5%). В целом, эти банки придерживаются более консервативной политики провизирования, благодаря которой способны покрыть вероятные кредитные убытки в будущем. При этом, банки с низким уровнем стоимости риска отличаются оптимистичной политикой провизирования, которая позволяет им увеличивать прибыль.

Источник: данные НБРК, расчёты THE TENGE

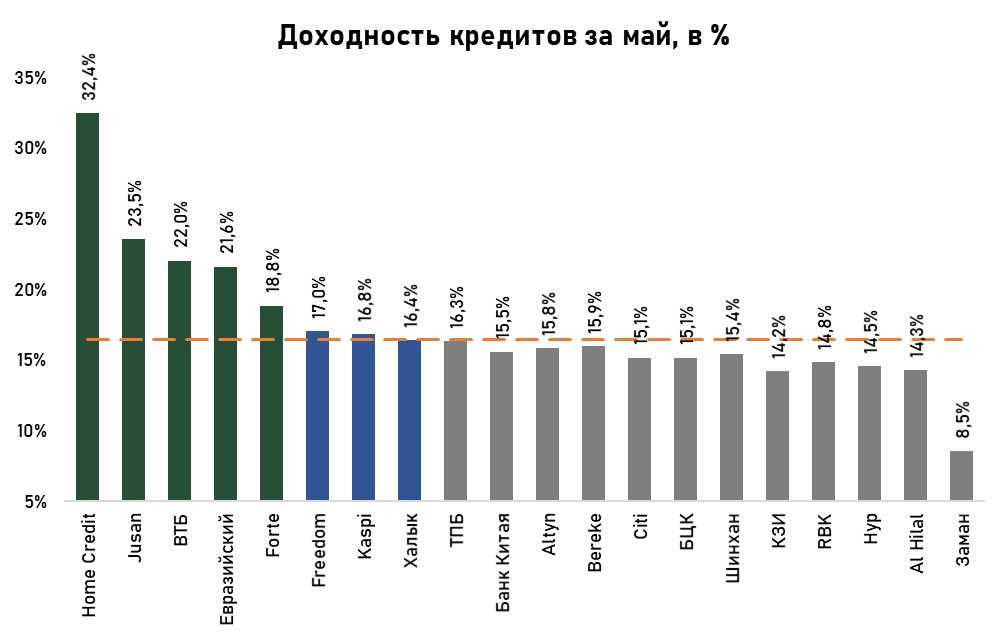

За месяц доходность кредитов выросла на 0,3 п.п., составив 16,2%. Это произошло преимущественно за счет выдачи банками потребительских кредитов, ставка по которым не реагирует на динамику базовой ставки. Среди крупных БВУ рост доходности кредитов наблюдался у RBK (+0,4 п.п.), Bereke (+0,4 п.п.) и Bereke (+0,3 п.п). Высокая доходность по кредитам отметилась у Home Credit (32,4%), Jusan (23,5%) и ВТБ (22,0%).

Источник: данные НБРК, расчёты THE TENGE

Депозиты остаются важным источником для расширения кредитования. Доля депозитов в фондировании составляет 78,5%, а доля соотношения кредитов к депозитам - 86,1% и практически не изменилась с прошлого месяца. Среди БВУ высокое значение соотношения кредитов к депозитам отметилось у Home Credit (169%), RBK (116%) и Bereke (113%). Это указывает на наличие недепозитных источников фондирования, при довольно агрессивном розничном кредитовании. Среди БВУ рост соотношения наблюдался у Отбасы (+6,4 п.п.), Kaspi (+2,9 п.п.) и Forte (+2,4 п.п.). Подобное увеличение является следствием оттока вкладов у банков.

Источник: данные НБРК, расчёты THE TENGE

UTC+00