АКТИВНЫЙ РОСТ КРЕДИТНОГО ПОРТФЕЛЯ: НАСЕЛЕНИЕ ЗАНЯЛО НА 4 ТРЛН ТЕНГЕ БОЛЬШЕ БИЗНЕСА

Сезонный спрос и маркетинговые акции банков поддержали кредитную активность выше среднего уровня.

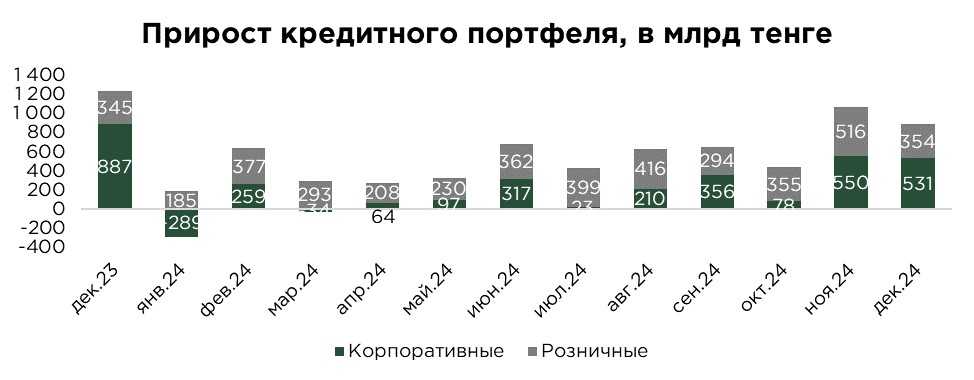

Кредитный портфель на конец декабря 2024 года достиг ₸36,0 трлн, увеличившись на 2,5% по сравнению с ноябрём, и на 20,6% относительно аналогичного периода прошлого года. Существенный месячный прирост был обусловлен расширением корпоративного тенгового кредитования, которое увеличилось на ₸531,5 млрд, а также ростом заимствований со стороны населения, составившим ₸354,4 млрд.

В годовом выражении основной вклад в расширение кредитного портфеля внесло розничное кредитование: объём займов, выданных населению, увеличился на ₸4,0 трлн, тогда как корпоративный сегмент продемонстрировал более умеренный рост, прибавив ₸2,2 трлн.

Анализ динамики декабря свидетельствует о влиянии сезонных факторов: повышенный спрос в преддверии праздничных дней традиционно стимулирует потребительское кредитование, в то время как корпоративный сектор активизирует привлечение заёмных средств для финансирования обновления основных фондов. Дополнительным драйвером роста в корпоративном сегменте стало освоение бюджетных средств в рамках государственных программ, характерное для завершения финансового года.

Источник: данные НБРК

В декабре 2024 года объём кредитования населения увеличился на ₸354,4 млрд, однако темпы роста замедлились по сравнению с предыдущими месяцами, несмотря на традиционный сезонный фактор и проведение масштабных маркетинговых кампаний. Вероятной причиной замедления выступает опережающее удовлетворение спроса в ноябре, когда активность заёмщиков достигла локального пика. В результате общий объём розничного кредитного портфеля на конец года составил ₸20,7 трлн.

Источник: данные НБРК

В течение года наибольшие темпы прироста розничного кредитования наблюдались в периоды проведения маркетинговых акций, что подтверждает устойчивый потребительский спрос на кредитные продукты так называемой «рассрочки» в экосистемах банков. Существенный вклад в динамику сегмента также внесло ипотечное кредитование: выдачи по жилищным займам активизировались в конце года, в том числе в рамках рыночных программ и государственных инициатив, направленных на поддержку жилищного строительства.

В корпоративном сегменте объём кредитования вырос на ₸531,5 млрд (+3,6%), при этом ключевой вклад обеспечили займы в национальной валюте, увеличившиеся на ₸426,8 млрд. Дополнительную поддержку сегменту оказал рост валютного кредитования (+₸104,7 млрд), что указывает на сохраняющийся спрос на заёмные ресурсы для финансирования внешнеторговых операций и долгосрочных инвестиционных проектов.

Основными драйверами корпоративного кредитования в декабре стали займы на пополнение оборотного капитала, приобретение основных средств, а также финансирование нового строительства и реконструкции. При этом объём кредитов на покупку основных фондов более чем удвоился, что подтверждает активное обновление производственных мощностей предприятиями на фоне завершения инвестиционных программ и освоения бюджетных средств по государственным программам поддержки предпринимательства.

Источник: данные НБРК

Стоимость заимствований в декабре осталась на уровне ноября. Государственные ипотечные программы и программы поддержки предпринимательства формируют значительную долю новых выдач, что ведёт к сохранению доступности заёмных средств даже в условиях повышенных процентных ставок. В результате эффект от высокой базовой ставки слабо отражается как на динамике кредитного портфеля, так и на уровне ставок по новым кредитам, создавая ситуацию, при которой рыночное кредитование фактически частично подменяется субсидированными кредитами.

К концу года средние ставки по кредитам для бизнеса и населения практически сравнялись, составив 17,1% и 17,0% соответственно. В розничном сегменте относительно низкий уровень ставок поддерживается за счёт значительного объёма льготного ипотечного кредитования и автокредитования. В корпоративном секторе ключевую роль в формировании ставок сыграли кредиты, предоставленные в рамках государственных программ финансирования оборотного капитала и инвестиционных проектов по субсидированным ставкам.

UTC+00