КАК СПРОГНОЗИРОВАТЬ КРИЗИСЫ?

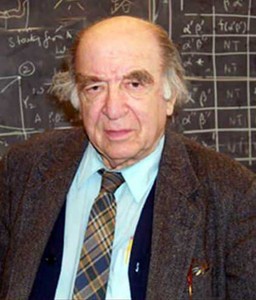

Рассказываем о работах Роберта Шиллера.

Фото: happycoin.club

THE TENGE продолжает рубрику выходного дня про известных экономистов, которые сформировали эту науку, а также повлияли на наше представление о ней. В этот раз редакция разбирает вклад в развитие теории экономической мысли Роберта Шиллера.

Роберт Шиллер — выдающийся американский экономист и лауреат Нобелевской премии по экономике, внесший значительный вклад в различные аспекты экономической науки и практики, от анализа рынка жилья до разработки индикаторов оценки акций, что делает его одним из ведущих экономистов современности.

Иррациональное поведение рынка

Для многих из нас рост и падение цен на акции символизируют экономическое развитие. В 60-е годы прошлого столетия экономист Юджин Фама продемонстрировал, что движение цен на акции невозможно предсказать в краткосрочной перспективе и имеющаяся рыночная информация не может полностью объяснить изменения цен активов. Однако в начале 1980-х годов Роберт Шиллер заметил, что гипотеза эффективного рынка не выполняется, и имеющаяся рыночная информация не может полностью объяснить изменения цен активов.

Исследования Шиллера кардинально изменили подход экономистов к анализу и прогнозированию поведения рынка, показав, что рынок не всегда действует рационально и эффективно. Вместо этого он часто отражает иррациональную природу инвесторов. Шиллер заметил, что изменения цен на акции не всегда являются результатом рациональной реакции на новую информацию. С помощью эконометрического анализа рыночных данных он продемонстрировал, что цены на акции часто проявляют чрезмерную волатильность, которую нельзя объяснить только новыми данными или изменениями в фактических дивидендах. В своей книге «Иррациональное изобилие», Шиллер приходит к выводу, что цены на акции были гораздо более неустойчивыми, чем доходность рынка, поэтому рынок вел себя неэффективно. Например, в 1994-2000 годах фондовый рынок демонстрировал устойчивый рост. Однако показатели экономического роста, валового внутреннего продукта и корпоративных прибылей не смогли продемонстрировать тот же уровень фактического роста.

Временный рост цен на активы часто объясняется не объективной оценкой их реальной стоимости, а эмоциями инвесторов. Это означает, что инвесторы могут быть чрезмерно оптимистичны или пессимистичны по поводу акций или рынков из-за различных факторов, таких как новости, слухи или личные убеждения. Такие эмоциональные реакции приводят к отклонениям цен от их фундаментальной стоимости, вызывая краткосрочные колебания, которые не отражают реальную экономическую ситуацию. Шиллер приводит в пример кризис доткомов, когда акции интернет-компаний резко выросли в цене. Однако многие из этих компаний имели неэффективные бизнес-модели. В итоге, после начального подъема цен, последовала волна банкротств, поскольку ожидания инвесторов оказались чрезмерно оптимистичными и не соответствовали реальным перспективам компаний.

Шиллер не только изучил иррациональное поведение рынка, но и разработал индекс, позволяющий определить недооценённые или переоцененные ценные бумаги. Индекс CAPE представляет собой отношение текущей цены акций к среднему уровню прибыли за десятилетие, скорректированному на инфляцию. Это отличает его от обычного P/E ratio, которое использует только последний год прибыли.

CAPE ratio используется для оценки, является ли рынок акций переоцененным или недооцененным на основе долгосрочной перспективы. Высокий уровень CAPE обычно указывает на то, что акции могут быть переоценены и, вероятно, будущая доходность будет ниже, чем в долгосрочной перспективе, а низкий уровень CAPE может указывать на возможные перспективы для роста.

Можно ли предсказать финансовые пузыри?

Роберт Шиллер был одним из немногих, которые смогли спрогнозировать глобальный финансовый кризис. В начале 2000-х годов, задолго до ипотечного кризиса 2007-2008, Роберт Шиллер предупреждал о возможном формировании «пузыря» в секторе недвижимости США. Он и его коллега Карл Кейси разработали индекс, известный как индекс Шиллера-Кейси, для оценки цен на жилье в США.

Индекс представляет собой экономический индикатор, который измеряет изменение стоимости домов на одну семью в США на ежемесячной основе. Он основан на методе ценообразования повторных продаж. Цена продажи одного и того же дома на одну семью в последовательных независимых сделках, известная как «пара продажи», является основной единицей данных индексов Кейса-Шиллера. Их исследования показали, что цены на жилье в некоторых регионах значительно превысили фундаментальные экономические факторы, такие как доходы и арендные ставки. Это указывало на возможное формирование пузыря на рынке недвижимости.

Немаловажным фактором выступают психологические аспекты кризиса. Сам Шиллер отмечал:

«Иррациональное изобилие является психологической основой спекулятивного пузыря. Я определяю спекулятивный пузырь как ситуацию, в которой новости о повышении цен стимулируют энтузиазм инвесторов, который распространяется путем психологического заражения от человека к человеку, в процессе усиливая истории, которые могли бы оправдать повышение цен, и привлекая все больший и больший класс инвесторов. которые, несмотря на сомнения в реальной ценности инвестиций, тянутся к ним отчасти из зависти к успехам других, а отчасти из-за азарта игроков».

В периоды, когда цены на активы начинают расти значительно выше их фундаментальной стоимости, часто возникают «истории о новой эре». Это могут быть убеждения о новых технологиях, новых рыночных возможностях или других факторах, которые предполагают, что старые правила не применимы, и рост цен будет продолжаться бесконечно. Эти истории питают психологическую уверенность инвесторов и стимулируют спрос на активы.

Аналогично, когда цены на жилье начинают уверенно расти, это укрепляет убеждение в том, что недвижимость является «безопасным» и выгодным активом для инвестиций. Инвесторы и домохозяйства начинают видеть недвижимость как источник стабильного дохода и приумножения капитала, что еще больше укрепляет спрос и поддерживает рост цен. Психологические истории и уверенность могут поддерживать рост активов в краткосрочной перспективе, однако в долгосрочной перспективе рынки часто подвержены цикличности и коррекциям. Рост цен на активы, основанный исключительно на психологическом энтузиазме, часто неустойчив и может привести к пузырям, которые в конечном итоге лопаются.

Жизнь после Нобелевской премии

Роберт Шиллер в 2013 году получил Нобелевскую премию по экономике «за эмпирический анализ изменения цены активов» наряду с Ю. Фамой и Л. Хансеном. Шиллер продолжают свою интеллектуальную деятельность посвящая свою жизнь написанию научно-популярных книг. В ряд его бестселлеров входят такие книги, как «Иррациональный оптимизм», «Spiritus Animalis, или, как человеческая психология управляет экономикой и почему это важно для мирового капитализма» и «Финансы и хорошее общество».

В 2017 году вышла его очередная «Нарративная экономика: как истории становятся вирусными и определяют крупные экономические события». В этой книге Шиллер анализирует, как психологические факторы, такие как убеждения, страхи, надежды и ожидания, формируются и распространяются через нарративы. Он исследует, как эти нарративы могут влиять на решения инвесторов, потребителей и политические решения. Роберт Шиллер выделяет два аспекта нарративной экономики: распространение идей из уст в уста и усилия, которые предпринимают люди, чтобы истории были более интересными. Нарративы могут способствовать возникновению финансовых пузырей, когда инвесторы начинают действовать на основе эмоций и убеждений, а не на основе фундаментальных данных. Кроме того, нарративы могут становиться «вирусными», то есть быстро распространяться и оказывать значительное влияние на поведение рынков. Примеры таких нарративов включают истории о «новой экономике», «безоговорочном росте» или «экономическом коллапсе». Это может приводить к переоценке активов и последующим экономическим кризисам.

Роберт Шилллер продолжает преподавать в Йельском университете и Школе управления Кейса. Он занимается преподаванием и научной деятельностью, ориентированной на исследования в области финансов, экономической теории и поведенческой экономики, кроме того, его лекции в популярном портале «Coursera» набирают несколько миллионов слушателей по всему миру.

UTC+00