УСКОРЕНИЕ РОСТА КРЕДИТОВАНИЯ: ЧТО СТАЛО ОСНОВНЫМ ФАКТОРОМ

Качество кредитного портфеля остаётся на стабильном уровне, несмотря на активизацию роста.

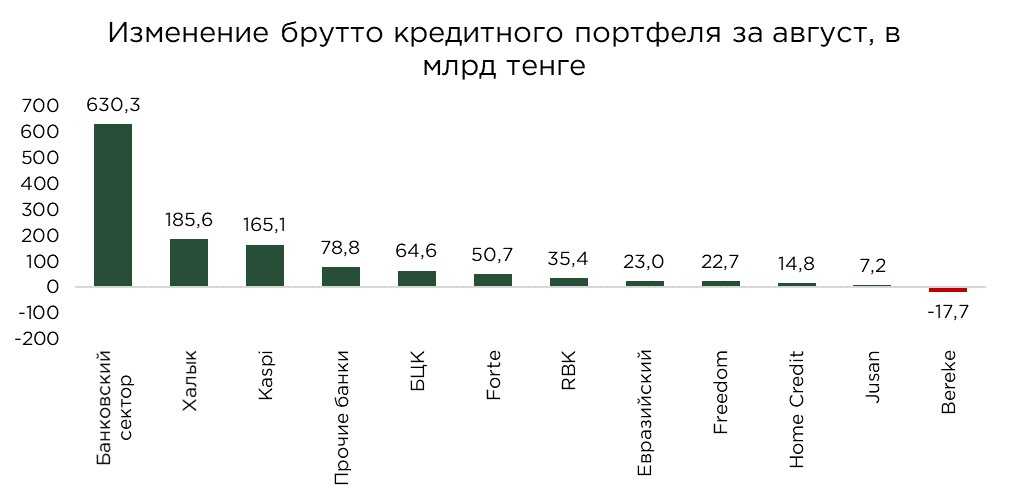

Кредитный портфель банков, за исключением операций РЕПО, в августе увеличился до ₸32,7 трлн, продемонстрировав ускорение роста. За месяц прирост составил 2,0% или ₸630,3 млрд. Более половины (56%) прироста было обеспечено за счёт увеличения кредитов в Халык (₸185,6 млрд) и Kaspi (₸165,1 млрд).

Источник: данные НБРК, расчёты THE TENGE

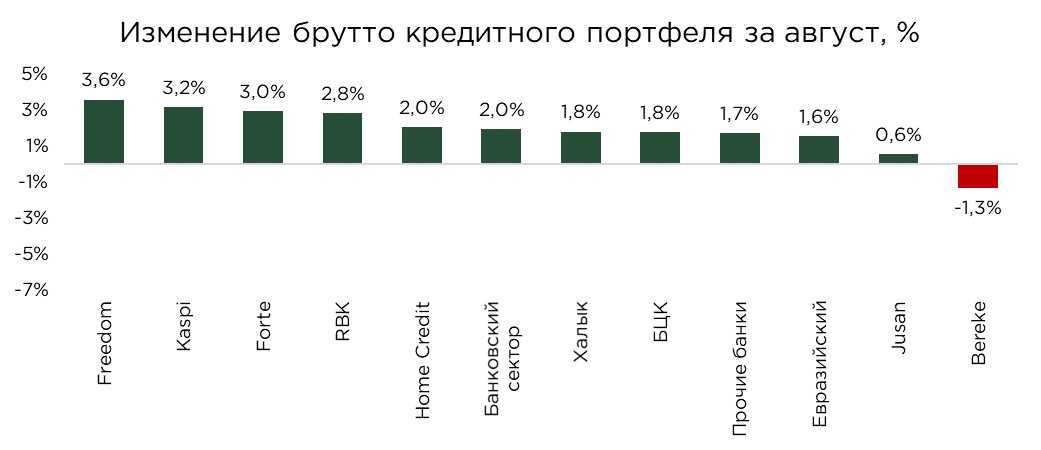

Сравнительно высокие темпы прироста кредитного портфеля отмечаются у Freedom Bank (+3,6%), ForteBank (+3,0%) и банка RBK (+2,8%). В то же время динамика увеличения портфелей у большинства других банков находилась на уровне среднего показателя по сектору.

Августовский рост кредитования, обусловленный сезонными расходами населения в преддверии учебного года, наблюдался практически во всех банках, что указывает на преобладание экономических системных факторов, определяющих общий рост, а не за счёт конкурентных преимуществ отдельных банков.

Сокращение кредитного портфеля зафиксировано лишь у четырёх банков. Среди крупнейших БВУ снижение наблюдалось у Bereke Bank (-1,3%), что отчасти связано со списанием просроченных кредитов (NPL 90+). Также сокращение портфеля показали Нурбанк (-3,9%), Citi (-2,1%) и ВТБ (-2,0%).

Источник: данные НБРК, расчёты THE TENGE

Качество ссудного портфеля банков в целом остаётся стабильным на уровне 2,2%, при этом в ряде банков наблюдается незначительное улучшение. Объём проблемных кредитов (NPL 90+) достиг ₸1 039 млрд, увеличившись за месяц на 2,0%. Тем не менее, опережающий рост совокупного кредитного портфеля позволяет банкам поддерживать относительно низкую долю просроченных задолженностей.

Снижение доли NPL 90+ было зафиксировано у Банка ЦентрКредит (-0,2 п.п.), Jusan Bank (-0,2 п.п.) и Bereke Bank (-0,3 п.п.). Для БЦК это снижение обусловлено значительным ростом кредитного портфеля, тогда как у Jusan и Bereke уменьшение объёмов проблемных кредитов привело к снижению их доли.

Несмотря на улучшение, у Jusan и Bereke сохраняется высокий уровень проблемных активов, составляющий 6,7% и 8,0% соответственно. Подобная ситуация наблюдается и у Евразийского банка (6,6%) и Home Credit, где доля NPL превышает нормативный уровень в 5,0%.

Объем провизий на 75% превышает величину проблемных кредитов, при этом в расчёт принимаются только общие резервы. Детализированная статистика по провизированию NPL 90+ для отдельных банков не публикуется. Однако, в некоторых случаях объёмы резервов находятся на уровне или даже ниже объёма проблемных активов, что свидетельствует о недостаточном уровне покрытия рисков.

Источник: данные НБРК, расчёты THE TENGE

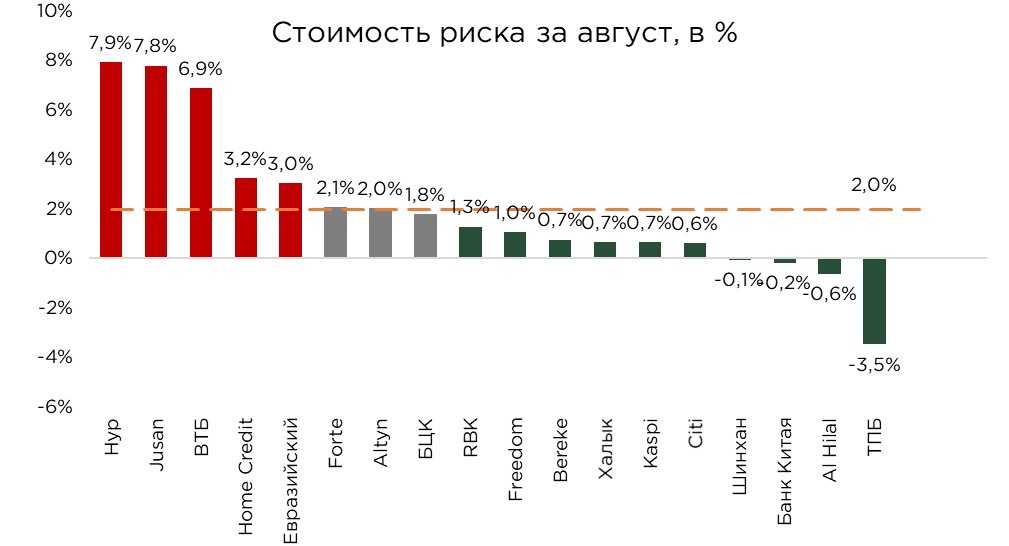

Средний уровень стоимости риска (отношение созданных провизий к ссудному портфелю) незначительно снизился до 2,0%. Сокращение данного показателя было зафиксировано у Freedom (-0,2 п.п.) и Jusan (-0,2 п.п.), что связано со снижением объёма резервов вследствие списания части проблемных займов.

Тем не менее, высокий уровень стоимости риска сохраняется у Jusan, Нурбанка и ВТБ, что объясняется необходимостью формирования значительных резервов для компенсации низкого качества их кредитных портфелей. Несмотря на некоторое улучшение качества активов, данные банки вынуждены поддерживать высокие объёмы резервирования для обеспечения финансовой устойчивости.

Банки с низкой стоимостью риска, напротив, зачастую придерживаются более оптимистичной политики резервирования, что позволяет им сократить затраты на формирование резервов и увеличить чистую прибыль. Однако такая стратегия может не учитывать потенциальные риски в условиях ухудшения макроэкономической конъюнктуры.

Источник: данные НБРК, расчёты THE TENGE

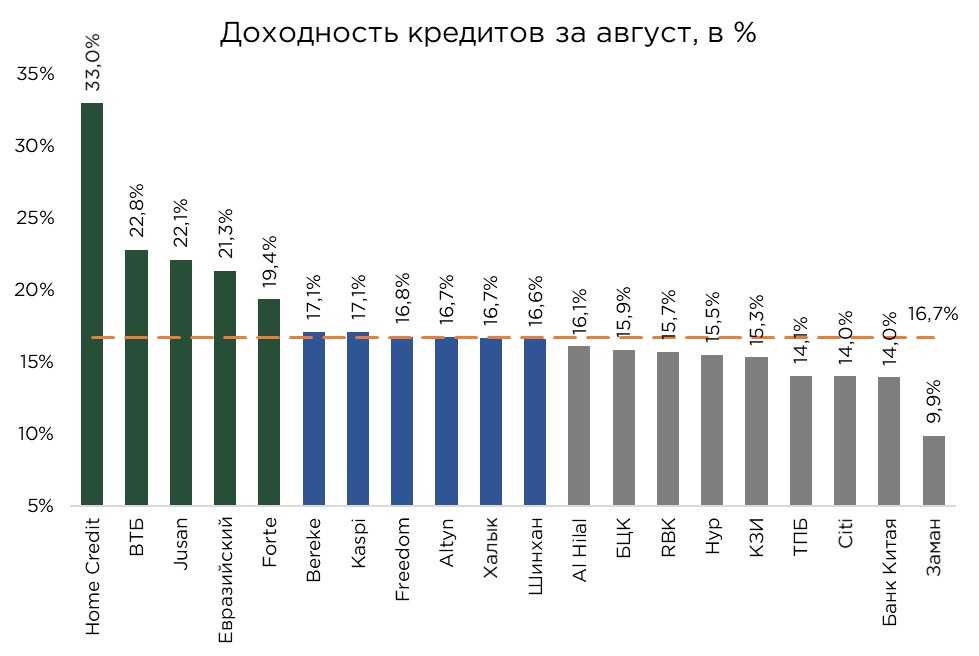

Средняя доходность совокупного ссудного портфеля в течение месяца незначительно выросла на 0,1 п.п., достигнув уровня 16,7%. Наибольший рост доходности был зафиксирован у БЦК (+0,3 п.п.), Jusan (+0,2 п.п.) и Bereke (+0,2 п.п.). В целом, высокая доходность поддерживается преимущественно банками, ориентированными на розничный сектор, где значительную долю занимают высокодоходные потребительские кредиты.

Однако введение нового правила, ограничивающего ставки по беззалоговым потребительским кредитам, вероятно, окажет негативное влияние на показатели доходности банков. Одновременно, сохранение высоких ставок по депозитам продолжает оказывать давление на процентную маржу, что может сократить прибыльность банков в условиях усиленной конкуренции и увеличения стоимости фондирования.

Источник: данные НБРК, расчёты THE TENGE

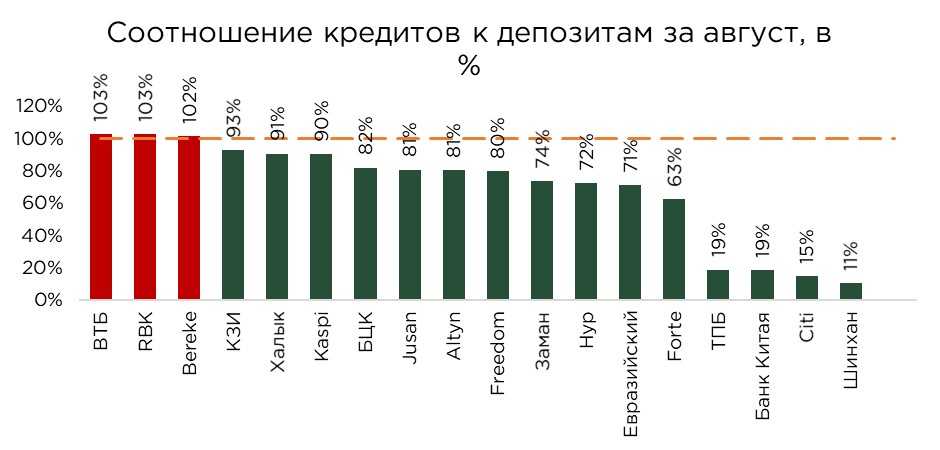

На конец августа соотношение кредитов к депозитам (Loan-to-Deposit Ratio, LDR) составило 85,5%, увеличившись на 2,1 п.п. по сравнению с предыдущим месяцем. Это увеличение связано с ускоренным ростом кредитования на фоне оттока депозитов из банковской системы. В статистике учтены как тенговые, так и валютные депозиты, однако валютные вклады играют ограниченную роль на внутреннем кредитном рынке, так как банки преимущественно выдают кредиты в национальной валюте.

Ключевым источником фондирования для банков второго уровня (БВУ) остаются тенговые депозиты, которые напрямую направляются на расширение кредитования. В условиях роста спроса на кредиты и сжатия депозитной базы, банки сталкиваются с задачей поддержания ликвидности и поиска дополнительных источников финансирования. Особенно отметим банки, у которых соотношение кредитов к депозитам превышает 100%, такие как ВТБ (103%), RBK (103%) и Bereke Bank (102%). Это указывает на привлечение дополнительных недепозитных источников фондирования, таких как межбанковские кредиты, выпуск облигаций или займы от международных финансовых организаций. В то время как такие меры позволяют банкам поддерживать темпы кредитования, они могут также увеличивать риски, связанные с ликвидностью и стоимостью фондирования в долгосрочной перспективе.

Источник: данные НБРК, расчёты THE TENGE

UTC+00