ЗАКРЕДИТОВАННОСТИ НЕТ — О ЧЁМ ГОВОРЯТ ИТОГИ ПКБ?

Лишь 13,3% кредитов просрочены более 90 дней

Изображение: Credit Commerce/Pixabay

Почти на 30% за год вырос портфель беззалоговых потребительских кредитов, составив ₸9,5 трлн. Такими данными сегодня поделились в Первом кредитном бюро. Однако заёмщики не представляют собой некую однородную общность. Аналитики условно разделили должников на три категории: мелких, средних и крупных заёмщиков. Именно последние являются основным драйвером роста портфеля беззалоговых потребительских займов.

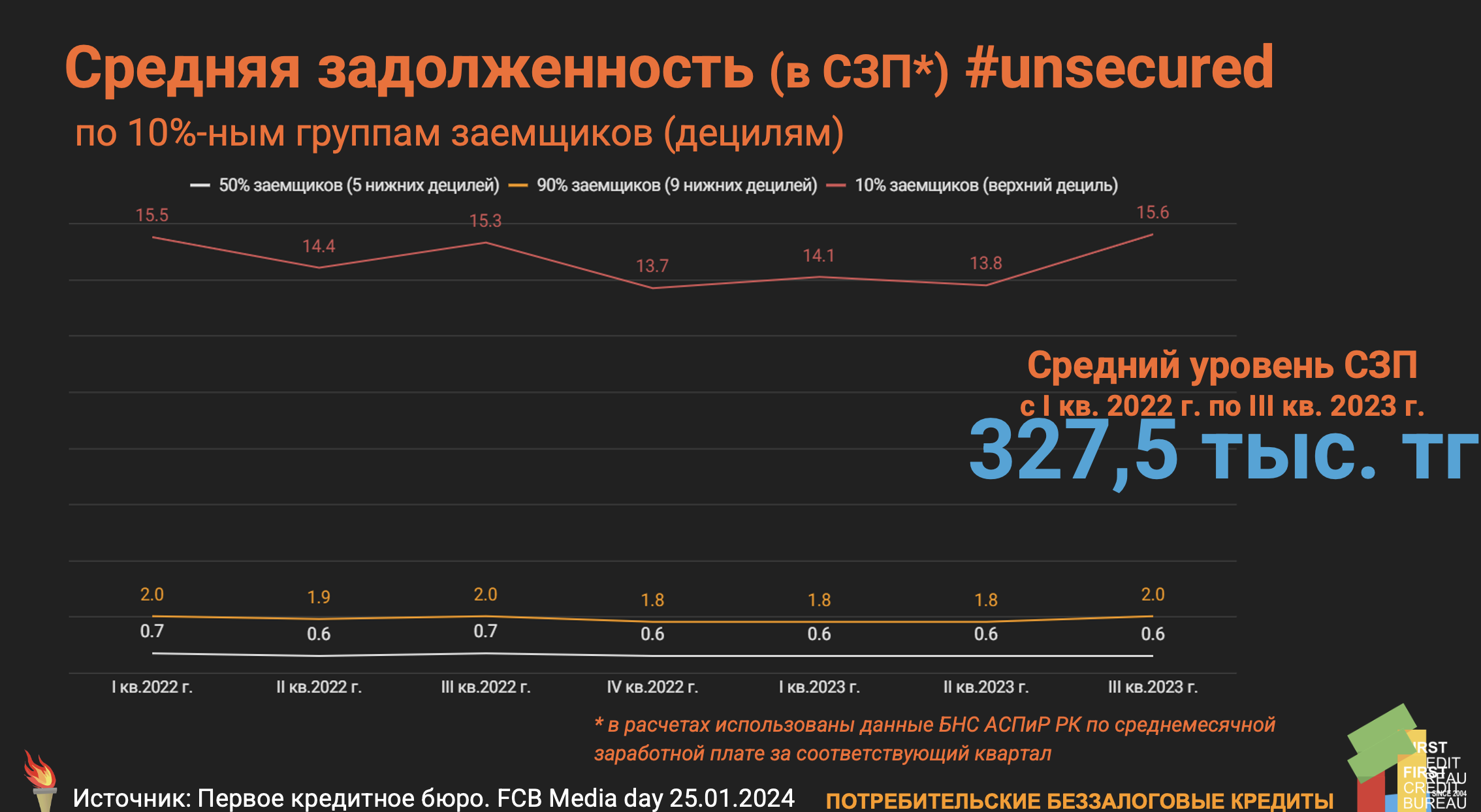

UPD: Аналитики Первого кредитного бюро поделились показательными данными о средней задолженности казахстанцев. За год показатель не изменился ни по одной категории заёмщиков. В расчётах учитывалась средняя зарплата по республике на уровне ₸327,5 тыс. Так, у половины должников показатель даже незначительно снизился на 0,1 пункт. При этом средняя задолженность у 50% заёмщиков только немного превышает половину средней зарплаты и равна ₸196,5 тыс. В целом, у подавляющего большинства, или 90% оформивших потребзаймы, сумма общей задолженности равна двум средним заработным платам. Это подтверждает, что критической задолженности в Казахстане не наблюдается.

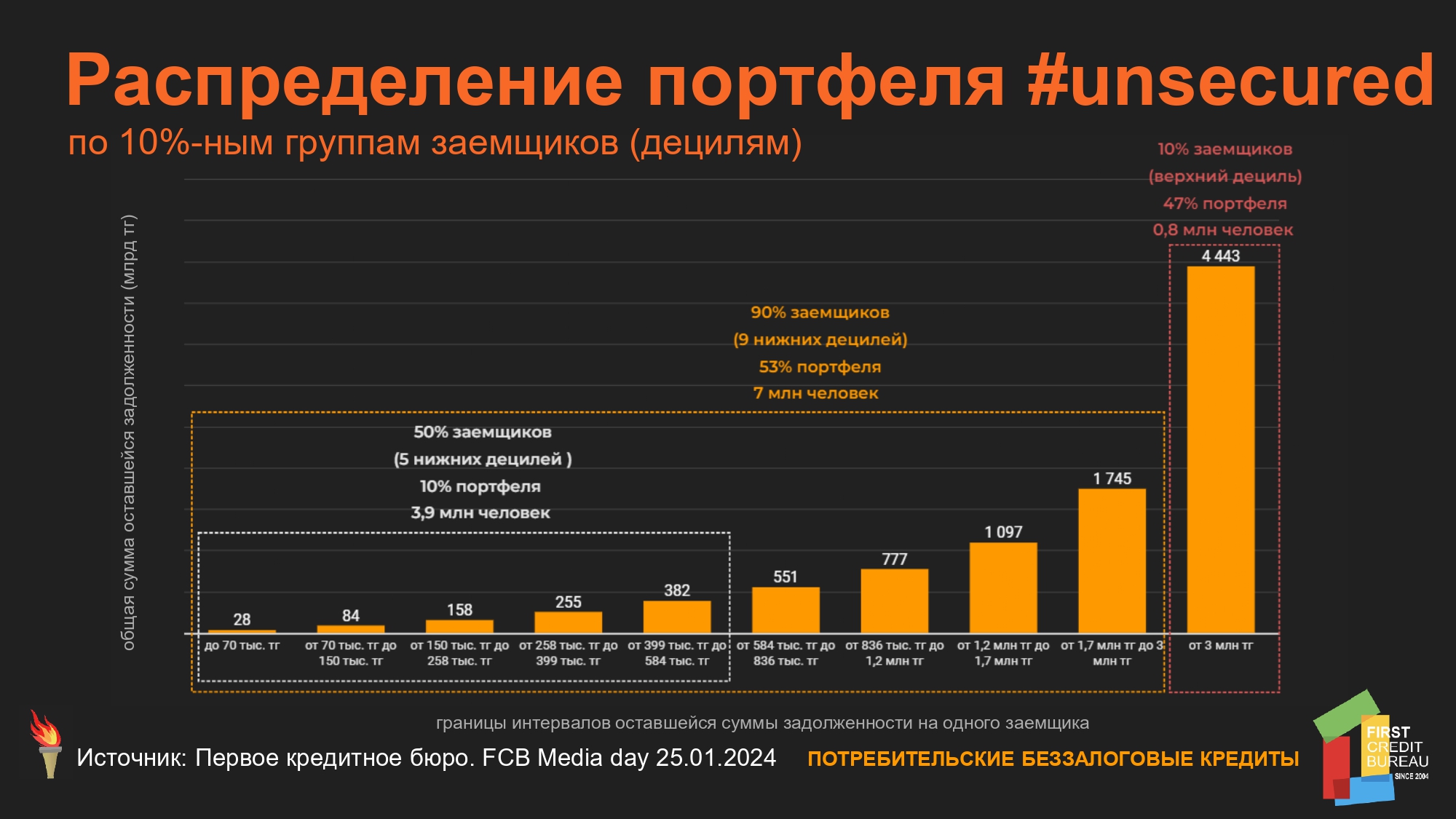

В условную категорию мелких кредитополучателей вошли 3,9 млн человек. Сумма оставшейся задолженности каждого из них не превышает ₸584 тыс. Все вместе они формируют лишь 10% портфеля (₸906,7 млрд). Средняя задолженность заёмщика из этой категории находится на уровне ₸232 тыс.

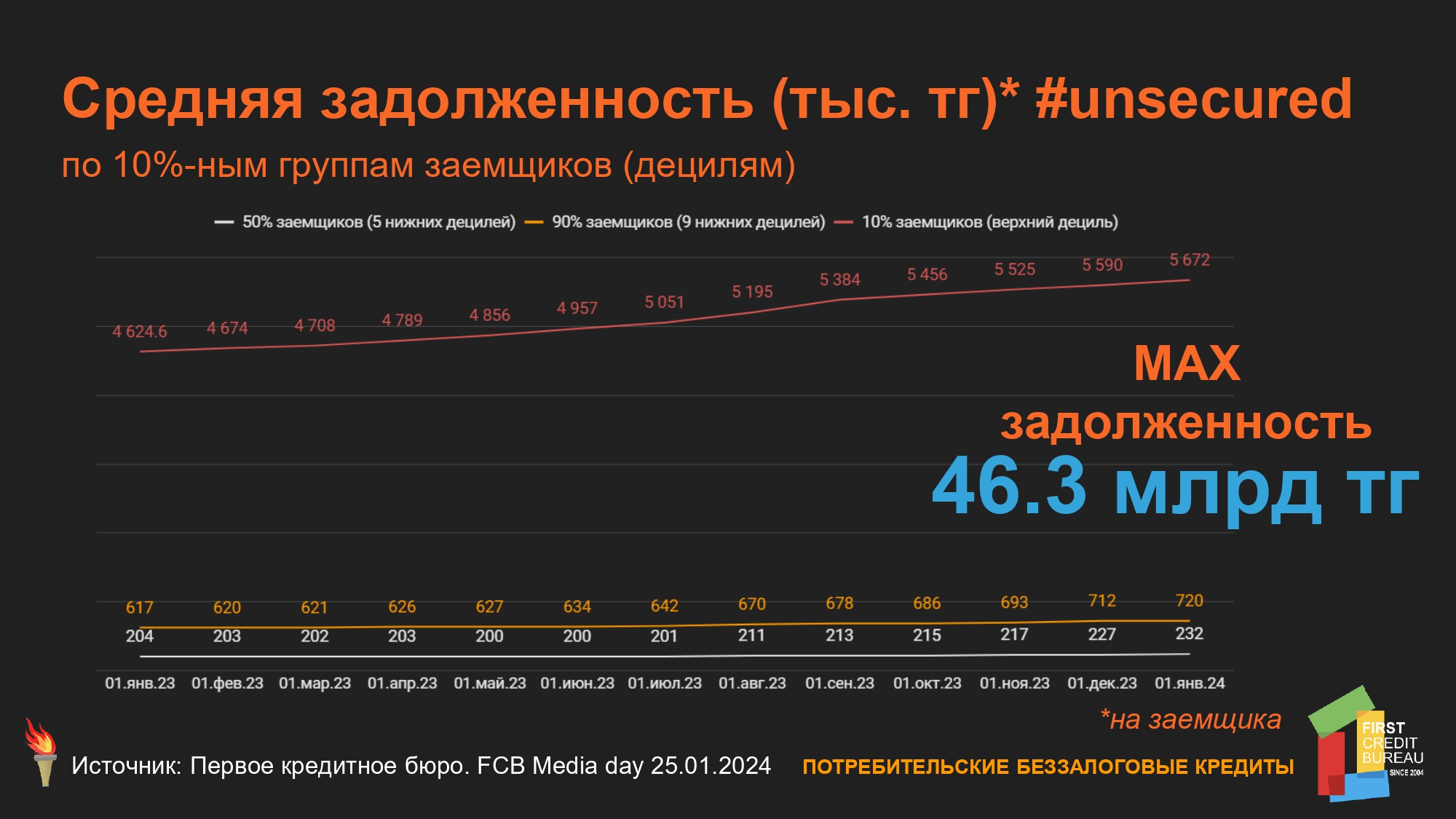

Крупными заёмщиками можно назвать всего 783,4 тыс. человек, или 10% от общей численности. Каждый из них должен более ₸3 млн, в среднем — ₸5,7 млн. Несмотря на отсутствие численного преимущества, категория обеспечивает 47% портфеля (₸4,4 трлн). За год задолженность в этой категории выросла на 32,4%. Для сравнения, общая задолженность мелких заёмщиков увеличилась на 22,5%.

То же самое касается и средней суммы оставшейся задолженности. В случае с крупными заёмщиками показатель демонстрирует куда более быстрые темпы (+23,9%), чем в случае с мелкими (+13,7%) и большинством (+16,7).

Оставшихся должников можно обозначить средними. Сумма оставшейся задолженности для каждого из них находится в диапазоне от ₸584 тыс. до ₸3 млн. Таких граждан в стране насчитывается 3,1 млн. Совокупная сумма задолженности для этой группы составляет около ₸4,2 трлн, в портфеле потребительских займов без залога это почти 44%. Средняя сумма задолженности на одного заёмщика внутри группы составляет ₸1,3 млн.

Таким образом всего по беззалоговым потребзаймам в Казахстане насчитывается 7,8 млн должников.

Общая сумма беззалоговых потребительских кредитов, выданных в 2023 году, оказалась практически на одном уровне с портфелем — ₸9,1 трлн. Это может свидетельствовать о его быстром обновлении. К уровню предыдущего года отмечается рост выдач на 34,1% (₸2,3 трлн).

При этом аналитики ПКБ отметили, что качество портфеля за год незначительно ухудшилось: если на 1 января 2023 года доля кредитов с просрочкой 90 и более дней составляла 12,9%, то на 1 января 2024 года – 13,3%. Общий объем NPL 90+ на начало текущего года составил ₸1,3 трлн.

Такой расклад по заёмщикам наглядно даёт понять, что высокой закредитованности населения в Казахстане не наблюдается. Подавляющая доля портфеля приходится на небольшую группу граждан, которые, вероятнее всего, являются предпринимателями, которым проще оформить кредиты как физическое лицо. Подобного мнения придерживается и главный аналитик аналитического центра Halyk Finance Мадина Кабжалялова.

Наш центр поддерживает мнение, что в целом проблемы закредитованности нет по потребительским кредитам. Да, если мы посмотрим на глобальную статистику и статистику в Казахстане, то доля потребительских кредитов к ВВП составляет около 13% и эта цифра на самом деле очень невысокая. Во многих странах она приближается к 100%, то есть один к одному. Если мы посмотрим на структуру этих заёмщиков, то 90% заёмщиков занимают всего 10% потребительского портфеля, а 10% заёмщиков — 90% объёма и это влияет на общую статистику. То есть половина всех потребительских кредитов сконцентрирована в руках как раз вот этих 10% заёмщиков, а остальные 90% можно сказать размазаны, да и средняя сумма их кредитов очень невысокая. Проблема может существовать как раз-таки для того слоя населения у которого низкие доходы и вот здесь вот как раз нужно проводить глубокий анализ, — заявила Мадина Кабжалялова сегодня в эфире телеканала 24KZ.

В то же время эксперт высказала скептицизм по мерам, которые планируют принять власти для борьбы с закредитованностью населения.

Есть вопросы по установлению потолка да для выдачи кредитов. Есть ли в этом смысл? Потому что для добросовестных заёмщиков, которые вовремя выплачивают кредиты и ежемесячно совершают платежи, это будет ограничение, которое в том числе может негативно подействовать на экономику. Мы недавно проводили анализ по заработным платам и выявили, что средняя заработная плата в Казахстане по мировым стандартам очень низкая, не только по сравнению с развитыми странами, но и по сравнению с сопоставимыми странами и потребительские кредиты в этом отношении могут быть дополнительным финансированием для домохозяйств. Структура потребления сегодня наполовину состоит из продуктов и потребительские кредиты как раз-таки усложняют это потребление, увеличивая долю непродовольственных товаров в этой потребительской корзине. Поэтому, ограничивая добросовестных заёмщиков, мы можем прийти к тому, что это будет препятствием для роста спроса, роста потребления и негативно скажется на экономическом росте, а также на малом и среднем бизнесе, который производит все эти товары, выдаваемые потом по кредитам, — поделилась мнением главный аналитик Halyk Finance.

Не видит проблемы закредитованности населения в Казахстане и известный экономист, автор телеграм-канала @tengenomika Галымжан Айтказин.

По доступным данным за 11 месяцев 2023 года, в банковском секторе Казахстана уровень NPL 90+ (просрочка 90 дней и более) в совокупном портфеле (28,6 трлн тенге) составил 904,2 млрд тенге или 3,15%. Это является достаточно хорошим показателем и не указывает на наличие системных проблем. Внутри этого портфеля займы физических лиц по состоянию на 1 декабря 2023 года, которые составили 16,5 трлн тенге, имели NPL 90+ всего 2,6%. Однако, если проваливаться еще дальше, то уже в портфеле беззалоговых потребительских займов за 2023 год, по последним данным ПКБ, который составил 9,5 трлн тенге, на 1 января 2024 года уровень NPL 90+ составлял 13,3%, что значительно больше, чем по банковскому сектору в целом, — отметил Галымжан Айтказин.

Эксперт считает, что применение точечных и адресных мер по оздоровлению и снижению рисков в отдельном сегменте кредитования в банковском секторе является вполне обоснованным и логичным решением проблемы. Это касается в первую очередь, самого регулирования беззалоговых потребительских займов со стороны надзорных органов, но и возможного применения впервые контрциклического буфера капитала для потребсегмента. Последнее позволит формировать больше провизий (резервов) при выдаче подобных займов. Ранее THE TENGE писал о том, что Нацбанк планирует внедрить подобный механизм для стимулирования БВУ кредитовать бизнес.

UTC+00