БОРЬБА С ИНФЛЯЦИЕЙ СТАЛА ПРОЩЕ

Однако осложнить её может избыток ликвидности

Изображение Mohamed Hassan/Pixabay

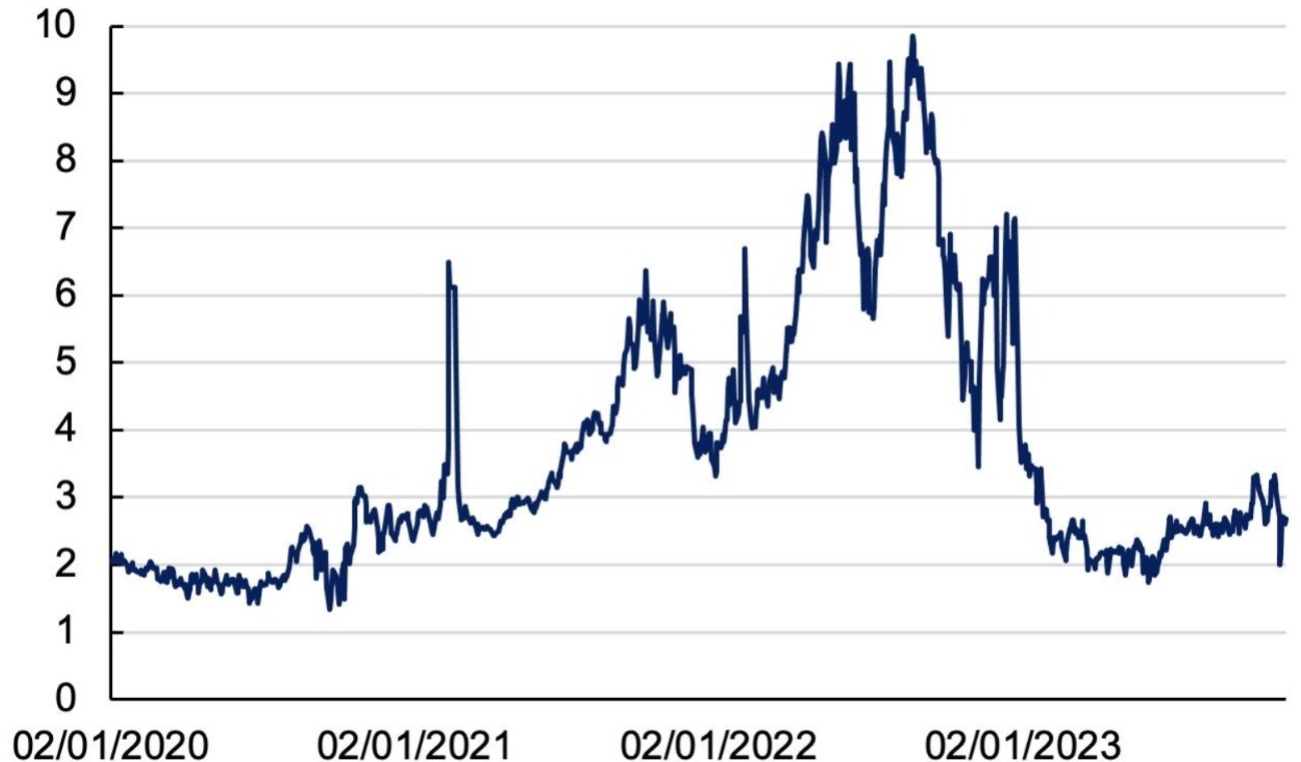

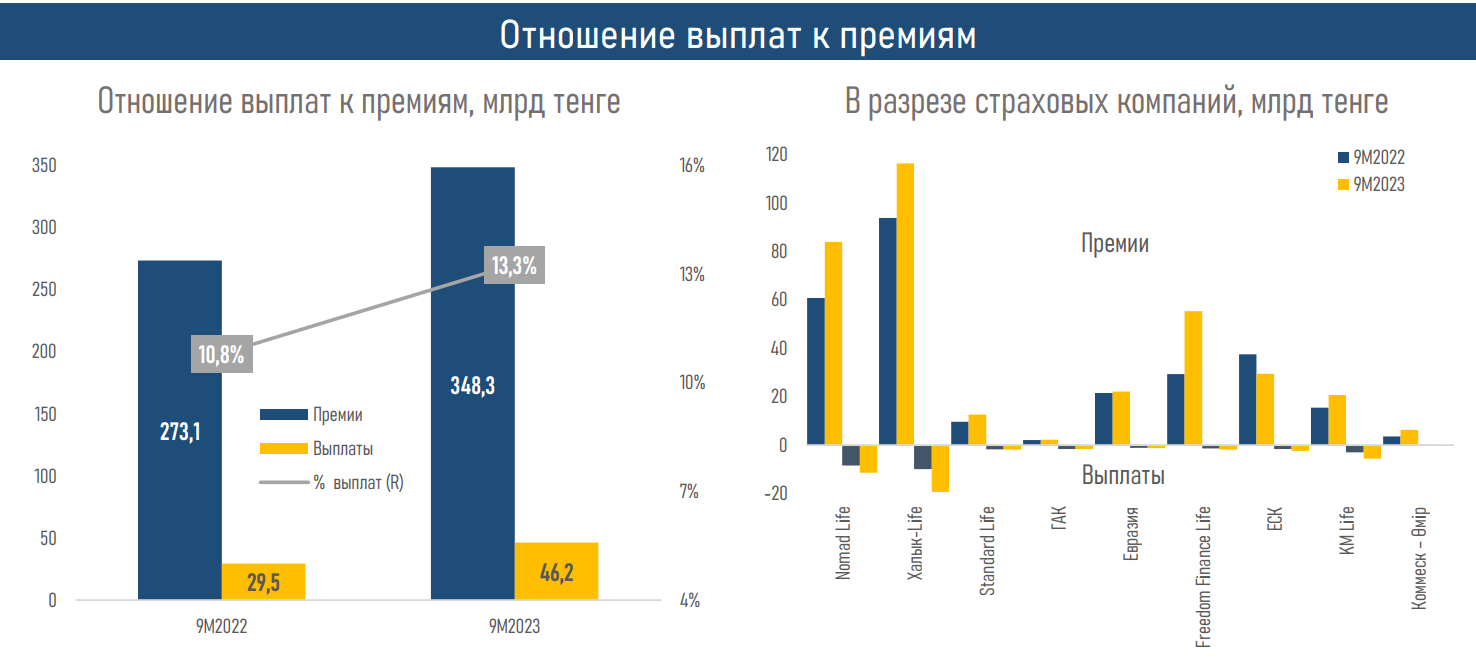

Инфляция в США и в Еврозоне возникшая с 2021 года стремительно ускорялась и привела к скачку цен более чем на 9% в США и на 10% в Еврозоне. При этом важной особенностью является её столь стремительное замедление. Отмечается, что темпы снижения цен были намного выше, чем их рост. Уже к октябрю 2023 года инфляция в США снизилась до 3,2%, а в еврозоне до 2,9%. Для понимания природы подобной динамики инфляции исследователи сравнили текущие условия с инфляцией 1970-80 годов. Экономисты Пол Де Грауве и Юэмэй Цзи утверждают, что сейчас работа центральных банков стала намного проще. В данной статье THE TENGE вкратце объяснил работу авторов, опубликованную на сайте Центра исследований экономической политики (CEPR). Однако один фактор всё же может осложнить борьбу с инфляцией сегодня. Это большой избыток ликвидности (денежной базы) в финансовой системе.

При условии, что не произойдёт новых макроэкономических потрясений, политика дефляции с 2021 года должна привести к более быстрому и гораздо менее затратному пути к стабилизации цен по сравнению с 1970-1980-ми годами. Регуляторы, как в США, так и в Еврозоне не должны повышать процентные ставки слишком высоко и на длительный срок, вызывая ненужную рецессию. Авторы утверждают, что данная теория обусловлена природой нынешней инфляции, причиной которой является положительный шок спроса и благоприятные по сравнению с инфляцией с 1970-80 годов стартовые условия, такие как низкие инфляционные ожидания и низкий уровень безработицы.

Инфляция в США и в еврозоне, 2020-2023 гг.

Источник: Бюро статистики труда США, Европейский центральный банк

Баланс между инфляцией и уровнем безработицы

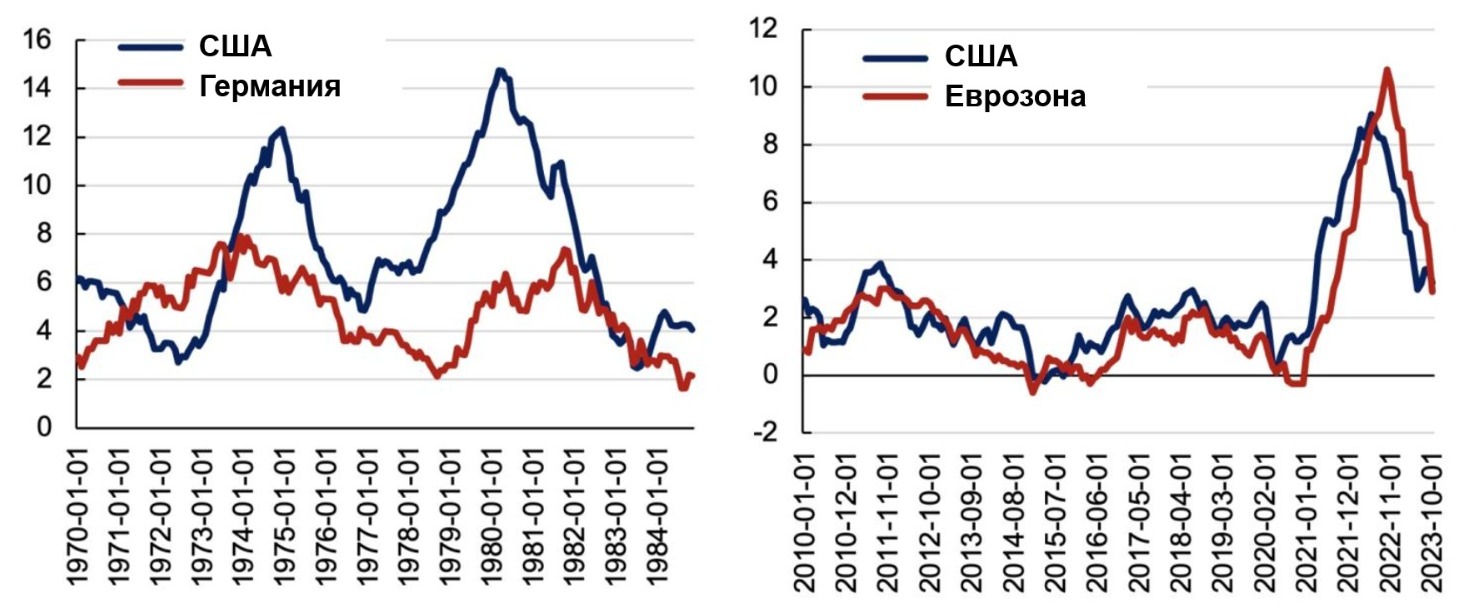

Для анализа поведения инфляции и уровня безработицы в период 1979-85 годов выбрали США и Германию. Германия в анализе авторов выступает в качестве представителя стран Еврозоны.

В период 1979-85 годов действия происходили следующим образом:

● На первом этапе произошёл всплеск инфляции, совпавший со значительным ростом безработицы в Германии и США (но также и в большинстве других европейских стран). Инфляция в Германии выросла с 2,5% в январе 1979 года до почти 8% в октябре 1981 года, в то время как безработица за тот же период удвоилась. Аналогичная динамика наблюдалась и в США.

● На втором этапе, антиинфляционная политика центральных банков начала давать свои плоды и уровень инфляции начал снижаться. Однако темпы роста уровня безработицы набирали обороты

● Снижение уровня безработицы была достигнута лишь на 3 этапе. Данная стадия была достигнута в США в конце 1982 года, а Германии потребовалось гораздо больше времени, чтобы достичь подобных результатов (Германия достигла аналогичных результатов лишь во второй половине 80-х годов).

Недавний инфляционный всплеск имел совсем иную природу:

● На первом этапе, инфляционный всплеск, начавшийся в начале 2021 года (первый этап), совпал с сильным снижением безработицы, как в США, так и в Еврозоне.

●На втором этапе, начавшемся во второй половине 2022 года, инфляция значительно снизилась при стабилизации уровня безработицы.

Таким образом, если в 80-годы регуляторам потребовалось для снижения инфляции и уровня безработицы более 5 лет, то в нынешнее время они достигают за более короткий срок.

Баланс спроса и предложения

1970-е годы характеризовались шоком предложения. Цена на нефть 1970 годы выросла в 10 раз, только в 1979 году они увеличились более чем в 2 раза. Экономическая теория гласит, что негативный шок предложения приводит к росту цен и спаду производства, причем последнее обычно приводит к росту безработицы. Именно это произошло в 70-е годы.

Причиной же нынешней инфляции является положительный шок спроса. Согласно экономической теории, подобный шок приводит к росту цен и увеличению производства (следовательно, к снижению безработицы). Именно это мы наблюдаем в 2021–2023 годах. Таким образом, период 1979-85 гг. характеризовался главным образом сильным шоком предложения, тогда как в недавнем периоде, преобладал сильный шок спроса.

В период пандемии наблюдался шок предложения, возникший из-за перебоев в поставках. Немаловажным фактором выступил рост цен на газ и в меньшей степени на нефть.

Рост цен на газ был значительным: за несколько месяцев он увеличился в пять раз и достиг пика в августе 2022 года, но цены с еще быстрыми темпами начали снижаться. Таким образом, наблюдался значительный шок предложения, который нес временный характер. Резкий спад после августа 2022 года является одним из факторов, объясняющих, почему инфляция быстро снизилась с осени 2022 года, особенно в еврозоне, которая больше зависит от цен на газ.

Цена природного газа, в долларах

Источник: Macrotrends

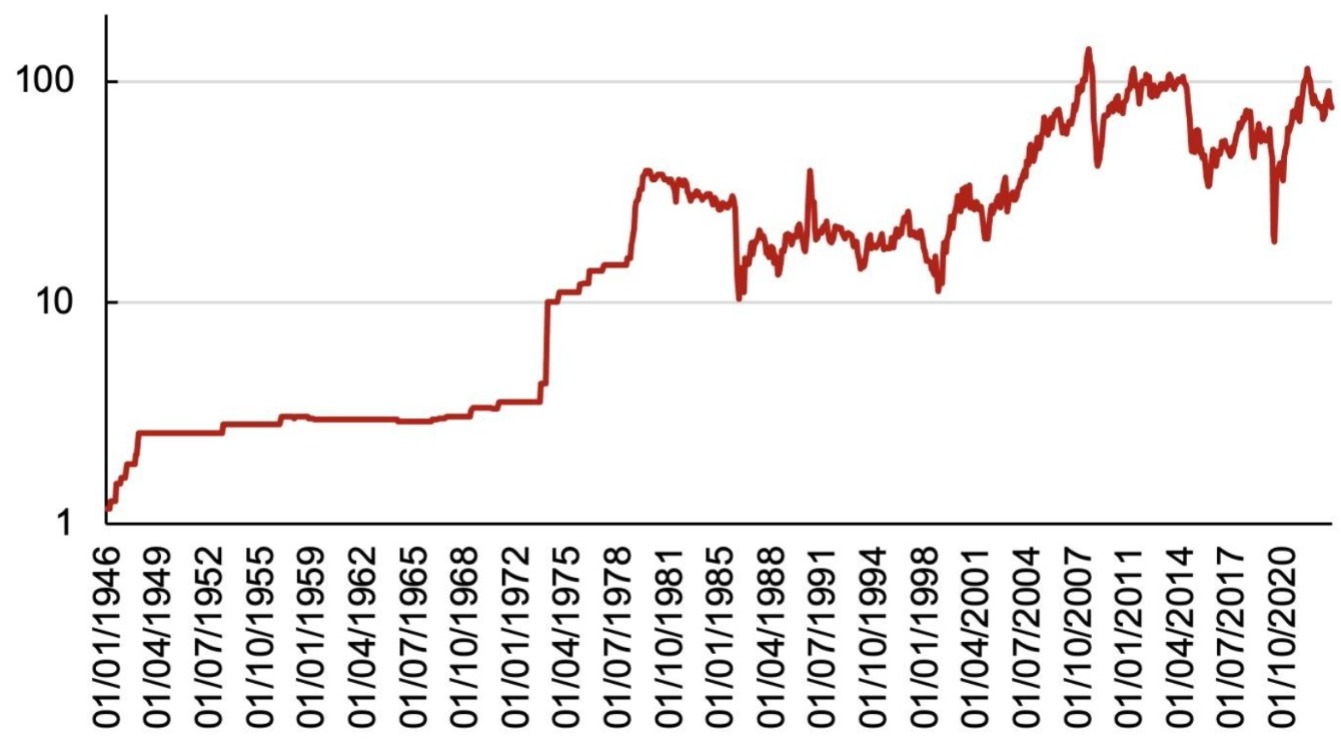

Динамика цен на нефть позволяет нам выявить два отличия от событий 1970-80 годов. Во-первых, в те годы темпы роста цен на нефть были стремительными и за этот период выросли более чем в 10 раз (предположительно с 3 долларов за баррель в 1970 году до 39 долларов за баррель в 1981 году). Напротив, недавний рост цен на нефть был не выше пиков 2005-2008 и 2010-2012 годов. Во вторых, рост цен на нефть в 1970-е годы носил постоянный характер. После резкого скачка 1970-х цены на нефть так и не вернулись к прежнему уровню. Это контрастирует с периодом после пандемии: изменения, наблюдаемые после пандемии, были примерно на уровне цен на нефть 2000 года.

Цена за баррель нефти, в долларах

Источник: Macrotrends

Авторы приходят к выводу, что шоки предложения действительно были в 2020 годы, но в отличие от периода 1970-80 годов они были менее существенными и что более важно – временными.

Шок спроса, произошедший в период 2020-2022 годов, возник в результате масштабных программ бюджетного стимулирования, инициированных властями во время пандемии. В течение 2020 года в США и Еврозоне действовали программы бюджетных импульсов, объем которых превысил более 5% ВВП.

Скорректированный с учётом циклических колебаний баланс первичного бюджета*, % потенциального ВВП

Источник: ОЭСР

* За исключением процентных платежей

Кроме того, эти масштабные бюджетные вливания были монетизированы центральными банками этих двух стран. И ФРС США, и ЕЦБ купили большое количество государственных облигаций за один и тот же период. С февраля 2020 года до конца 2021 года ФРС купила около 5 триллионов долларов, а ЕЦБ - 4 триллиона евро государственных облигаций, тем самым удвоив размер своих балансов. Эти покупки превысили совокупный бюджетный дефицит правительства США и еврозоны. Это был хрестоматийный пример крупной бюджетной экспансии и как говорится в учебниках по экономике, резкий всплеску инфляции был ожидаем.

Баланс ФРС США и ЕЦБ (в млн долларах и евро соответственно)

Источник: Федеральная резервная система США, ЕЦБ

Инфляционные ожидания

Стартовые условия, существовавшие во время резкого роста инфляции в 1979 году и в 2021 году, сильно различались. До шока предложения 1979 года наблюдался рост инфляции и инфляционных ожиданий Шокам, произошедшим в 2020–2022 годах, предшествовал период низкой инфляции. Это в последствии позволило инфляционным ожиданиям оставаться на относительно низком уровне во время недавнего инфляционного вплеска. Авторы отмечают, что на протяжении всего периода 2021–2023 годов инфляционные ожидания оставались на уровне около 2%, несмотря на то, что инфляция резко выросла. Аналогичные явления наблюдались в еврозоне, где инфляционные ожидания заякорились на уровне около 2%. Эта особенность во многом объясняет, почему дефляционная денежно-кредитная политика привела к быстрому снижению инфляции без роста безработицы. Не было необходимости ломать инфляционные ожидания, создавая глубокую рецессию.

Инфляция в 1970–1985 и 2010–2023 гг.

Источник: Бюро статистики труда США, Федеральное статистическое управление Германии, ЕЦБ

Ожидаемый уровень инфляции в США на горизонте пяти лет

Источник: Федеральная резервная система Сент-Луиса

Наблюдается сильный контраст с периодом 1979–1985 годов. Существовавшая ранее инфляция в этот период привела к тому, что во время потрясений инфляционные ожидания не были заякоренены. Это также помогает объяснить, почему дезинфляционная политика в то время не только потребовала гораздо больше времени для снижения инфляции, но и привела к значительному росту безработицы. Чтобы сломать инфляционные ожидания, экономики пришлось ввергнуть в глубокую рецессию, ведущую к значительному росту безработицы.

Благоприятные начальные условия в начале недавнего инфляционного всплеска являются результатом институциональных и структурных изменений, произошедших с 1980-х годов. В частности, центральные банки стали независимыми. Кроме того, в результате смены парадигмы, произошедшей после 1980 года, многие страны начали процесс реформ и дерегулирования, особенно на товарных рынках, что способствовало более плавному дезинфляционному процессу.

Выводы

В совокупности можно выделить два фактора, которые приводят нас к выводу, что борьба с инфляцией сейчас должна быть намного проще, чем тогда.

Во-первых, в 1970-80-х годах руководители центральных банков столкнулись с дилеммой, вызванной шоками предложения:

● политика, направленная на контроль над инфляцией, обязательно усиливает рецессию;

● политика, направленная на предотвращение рецессии, приводит к усилению инфляции.

Центральным банкам пришлось сделать трудный выбор. В конце концов, они решили бороться с инфляцией, но за это пришлось заплатить ростом безработицы. Регуляторам пришлось ещё больше подтолкнуть экономику к рецессии, чтобы добиться успеха в борьбе с инфляционными ожиданиями. Это часто приводило к колебаниям среди ДКП и удлиняло болезненный период дефляции.

Контраст с сегодняшней дезинфляционной политикой резкий. Когда центральные банки начали повышать процентные ставки, они не столкнулись с дилеммой, поскольку шоки, вызвавшие инфляционный всплеск, в основном исходили со стороны спроса. Не было необходимости создавать рецессию. Таким образом, экономические и социальные издержки дезинфляционной политики до сих пор оставались небольшими в США и в еврозоне, что облегчило задачу регуляторов по снижению инфляции.

Второй фактор, способствующий борьбе с инфляцией в последнее время, связан с благоприятными начальными условиями. В начале недавнего всплеска инфляции инфляционные ожидания были низкими и заякорились на уровне 2%. Этот уровень оставался таким на протяжении всего дефляционного процесса. В результате, в отличие от периода 1979-1985 годов, центральным банкам не пришлось толкать экономику в глубокую рецессию для борьбы с инфляционными ожиданиями.

Один фактор может осложнить борьбу с инфляцией сегодня по сравнению с 1970-80-ми годами. Это большой избыток ликвидности (денежной базы) в финансовой системе, который является наследием политики количественного смягчения. Ведущие центральные банки, такие как ФРС и ЕЦБ уже сокращают свои балансы, отказываясь реинвестирования в государственные облигации. В результате такой политики объем денежной базы постепенно сокращается. Этот процесс займет время, поскольку массовая продажа государственных облигаций центральными банками приводит к хаосу на рынках государственных облигаций. Это также приведет к значительным потерям для банков, владеющих большим портфелем облигаций, и может поставить под угрозу стабильность банковской системы.

Авторы приходят к выводу, что если не произойдет новых разрушительных потрясений, политика дефляции, инициированная центральными банками с 2021 года, должна привести к более быстрому и гораздо менее затратному пути к стабильности цен по сравнению с 1970-80-ми годами, когда эта политика привела к большим человеческим страданиям. Однако существует риск того, что монетарные власти как в зоне евро, так и в США обусловленные опытом того периода поднимут процентные ставки слишком высоко и на длительный срок это приведёт к ненужной рецессии. Руководители центральных банков, помнящие 1980-е годы, могли бы подобно генералам, сражавшимся в предыдущей войне, придерживаться мнения, что инфляцию можно устранить только после рецессии. Однако это было правильно в 1980-е годы, но не сегодня.

UTC+00