ОБЪЁМ ПРОБЛЕМНЫХ КРЕДИТОВ БАНКОВ ДОСТИГ 1,1 ТРЛН ТЕНГЕ

Какие банки демонстрируют рост кредитования и удерживают высокое качество портфеля.

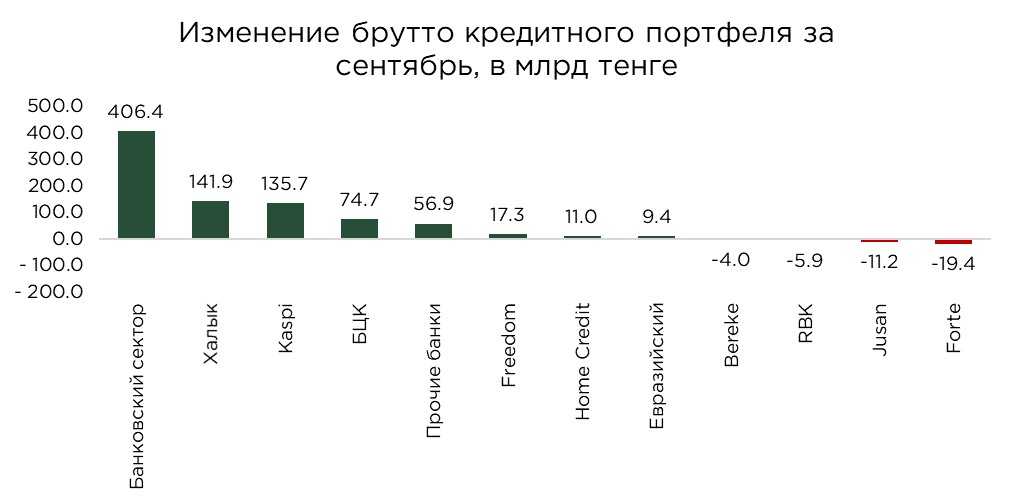

В сентябре кредитный портфель банков, за исключением операций РЕПО, увеличился на ₸406,4 млрд, что составило прирост на 1,2%. Совокупный объём кредитного портфеля БВУ достиг ₸33,1 трлн. Основной вклад в прирост портфеля обеспечили три ведущих банка: Халык Банк, чьи кредиты увеличились на ₸141,9 млрд, Kaspi Банк с приростом на ₸135,7 млрд и БЦК, показавший увеличение на ₸74,7 млрд. Эти три банка сформировали 87% общего роста.

Источник: данные НБРК, расчёты THE TENGE

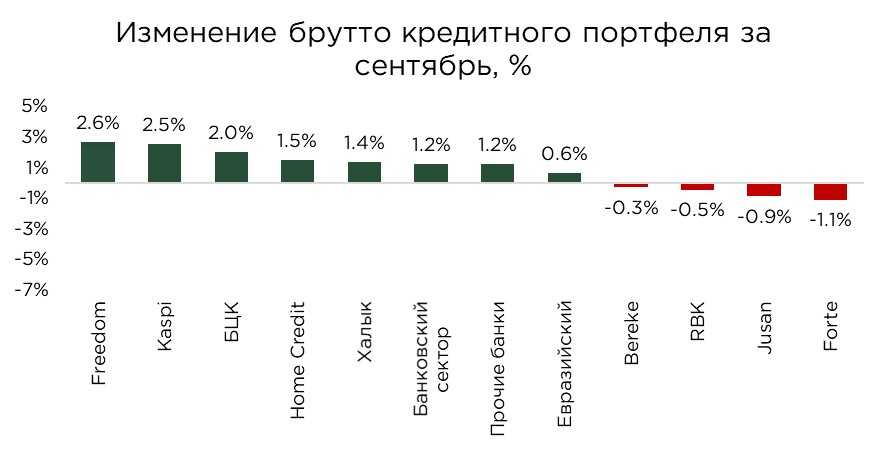

Среди банков с самыми высокими темпами роста кредитного портфеля в отчётном периоде особенно выделились Citibank (+4,3%), Altyn (+2,7%), Freedom Bank (+2,6%) и Kaspi (+2,5%). Однако динамика в секторе в целом оказалась разнородной. В то время как отдельные банки продемонстрировали заметный рост, значительное количество БВУ зафиксировало сокращение своих портфелей.

Сокращение кредитного портфеля наблюдалось у восьми БВУ, включая крупные банки, такие как Forte (-1,1%), Bereke (-0,3%), Jusan (-0,9%) и RBK (-0,5%). Примечательно, что уменьшение портфеля Forte частично объясняется списанием части проблемных кредитов, что указывает на активное управление рисками и меры по улучшению качества активов.

В целом, разнонаправленная динамика кредитования демонстрирует, что основной прирост обеспечили крупные банки и те, которые ориентированы на розничное кредитование. В то время как большинство универсальных банков, ориентированных на корпоративный сектор, показали сокращение кредитных портфелей.

Источник: данные НБРК, расчёты THE TENGE

Качество ссудного портфеля банковского сектора остаётся стабильным, с уровнем просроченной задолженности (NPL 90+) на отметке 3,2%. Тем не менее, в ряде банков наблюдается увеличение доли проблемных кредитов, что, однако, в большинстве случаев обусловлено сокращением кредитных портфелей, а не резким ухудшением качества новых выдач. Так, прирост доли NPL 90+ зафиксирован у Jusan (+0,4 п.п.), RBK (+0,2 п.п.) и Bereke (+0,5 п.п.), где показатели проблемной задолженности увеличились преимущественно за счёт уменьшения общего портфеля, что в свою очередь отразилось на показателях риска.

Обратная ситуация наблюдается у Forte, где доля NPL 90+ снизилась на 0,6 п.п. вследствие списания части проблемных кредитов. В сочетании с общим сокращением портфеля это позволило банку снизить долю просроченной задолженности до уровня, близкого к среднерыночному, что позитивно отразилось на его кредитном портфеле и частично компенсировало общее ухудшение по сектору. В результате объём проблемных кредитов по рынку увеличился на ₸34,6 млрд, достигнув ₸1,1 трлн.

Тем не менее, сохраняется ряд банков, где доля проблемных кредитов превышает нормативный уровень в 5,0%. Наиболее высокие уровни NPL 90+ отмечены у ВТБ (9,8%), Нурбанка (9,9%), Jusan (8,4%), Bereke (7,2%) и Евразийского банка (6,6%). Эти показатели подчёркивают значимость строгого управления кредитными рисками и необходимости принятия дополнительных мер по реструктуризации активов в отдельных банках.

Сравнительно более качественные портфели демонстрируют БЦК с долей NPL 90+ на уровне 1,4%, Халык Банк (2,3%) и Freedom Bank (2,4%). Подобные значения могут указывать на взвешенный подход к кредитованию и эффективные практики управления рисками, даже при активном расширении кредитования.

Отдельного внимания заслуживает нововведение НБРК, начавшего публикацию данных по стадиям кредитного риска, что позволяет более детально оценивать качество ссудного портфеля. В частности, была введена классификация по кредитам, находящимся в 3 стадии риска – это займы, по которым на отчётную дату признаны кредитные убытки и которые относятся к кредитно-обесцененным финансовым активам.

Согласно данным НБРК, доля кредитов третьей стадии в общем объёме кредитования составляет 5,7%, что заметно выше доли NPL 90+, зафиксированной на уровне 3,2%. Эта разница подчёркивает наличие существенных проблем с качеством портфеля в банках второго уровня (БВУ) и указывает на значительный объём кредитов с высоким уровнем риска, которые могут перейти в категорию безнадежных при отсутствии улучшений.

Особо отметим уровень покрытия провизиями данных активов. Провизии под кредитные убытки третьей стадии покрывают лишь 58% от общего объёма проблемных кредитов, что свидетельствует о потенциальной недостаточности резервов для полного покрытия рисков и уязвимости портфеля к дальнейшим потерям. Такая ситуация подчеркивает необходимость усиления контроля за качеством активов и возможного увеличения объёмов резервирования для стабилизации кредитного портфеля.

Источник: данные НБРК, расчёты THE TENGE

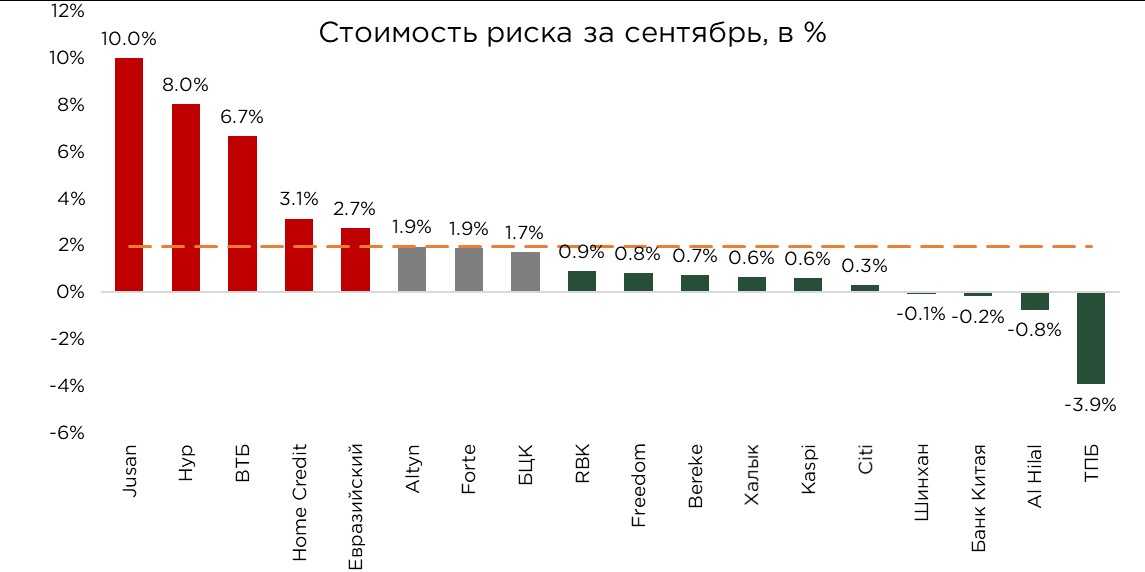

Средний уровень стоимости риска (отношение созданных провизий к ссудному портфелю) в банковском секторе остаётся на уровне 2,0%. Среди банков второго уровня (БВУ) наибольшее увеличение стоимости риска отмечено у Jusan (+2,2 п.п.), который на фоне роста доли проблемных кредитов значительно увеличил объём резервирования для покрытия возможных убытков. В то же время, снижение стоимости риска наблюдается у RBK (-0,4 п.п.), Евразийского банка (-0,3 п.п.) и Forte (-0,2 п.п.), что свидетельствует о более оптимистичной политике оценки рисков, проводимой данными банками.

В целом, высоким уровнем стоимости риска характеризуются Jusan, Нурбанк и ВТБ, для которых необходимость создания значительных резервов объясняется низким качеством кредитных портфелей. Эти банки вынуждены компенсировать рост потенциальных убытков за счёт увеличения провизий, что, в свою очередь, ограничивает их возможности для наращивания прибыльности.

С другой стороны, банки с низкой стоимостью риска, придерживающиеся оптимистичной политики резервирования, снижают затраты на формирование провизий и тем самым увеличивают чистую прибыль. Однако, в условиях возможного ухудшения макроэкономической ситуации такая стратегия может оказаться уязвимой, поскольку может не полностью учитывать потенциальные риски и будущие убытки.

Источник: данные НБРК, расчёты THE TENGE

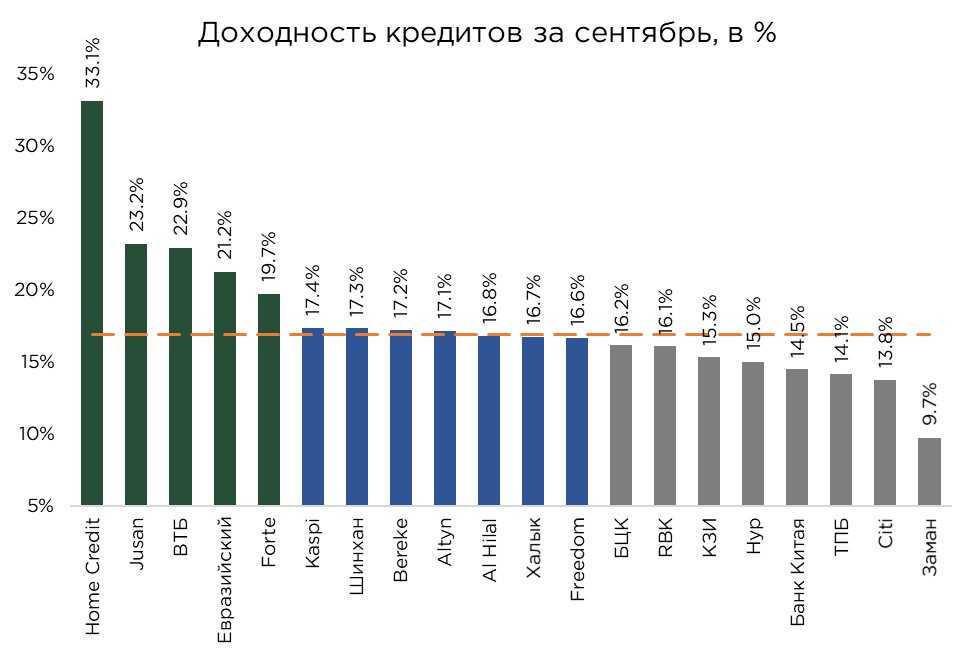

Средняя доходность совокупного ссудного портфеля банковского сектора остается на уровне 16,7%. Наибольший прирост доходности за отчётный период продемонстрировали Jusan (+1,1 п.п.), RBK (+0,4 п.п.), Банк ЦентрКредит (+0,3 п.п.) и Kaspi (+0,3 п.п.). Ведущую роль в поддержании высокой доходности играют банки, ориентированные на розничное кредитование, где значительную долю составляют высокодоходные потребительские кредиты.

Тем не менее, введение новых ограничений по ставкам на беззалоговые потребительские кредиты окажет давление на доходность банков, ориентированных на данный сегмент. Одновременно, сохранение высоких процентных ставок по депозитам продолжает сужать процентную маржу, что создаёт дополнительные вызовы для прибыльности банков, особенно в условиях усиливающейся конкуренции и роста стоимости фондирования. Эти факторы могут вынудить банки пересматривать свои стратегии по управлению доходностью и искать пути для повышения операционной эффективности.

Источник: данные НБРК, расчёты THE TENGE

На конец сентября соотношение кредитов к депозитам (Loan-to-Deposit Ratio, LDR) достигло уровня 85,8%, что на 0,2 п.п. выше по сравнению с предыдущим месяцем. Приток депозитов в сентябре, на фоне замедления роста кредитного портфеля, несколько сдержал дальнейшее увеличение этого показателя. Депозиты остаются основным источником фондирования для банков, поэтому в условиях высокой конкуренции за ресурсы банки стремятся удерживать ставки по депозитам на уровне, близком к рекомендованным показателям Казахстанского фонда гарантирования депозитов (КФГД).

Отметим, что в статистике учитываются как тенговые, так и валютные депозиты, в то время как основной объём кредитования предоставляется в национальной валюте. Это различие в структуре валютных и тенговых обязательств и активов формирует дополнительные риски для ликвидности, особенно для банков, которые активно привлекают депозиты в иностранной валюте. При этом у банков с высоким уровнем LDR, приближающимся к 100% или превышающим этот показатель, наблюдается потребность в дополнительных источниках фондирования, выходящих за рамки депозитной базы. Такие банки, как правило, активно расширяют свои кредитные портфели, привлекая средства через выпуск долговых ценных бумаг, синдицированные кредиты или другие формы недепозитного финансирования.

Уровень LDR близкий к 100% свидетельствует о высоком уровне вовлеченности капитала в кредитные операции, что может поддерживать доходность банков, но также увеличивает их уязвимость к изменениям на рынке фондирования и требует более осторожного управления ликвидностью.

Источник: данные НБРК, расчёты THE TENGE

UTC+00