РЕЗУЛЬТАТЫ УПРАВЛЯЮЩИХ ПЕНСИОННЫМИ АКТИВАМИ НА КОНЕЦ ИЮЛЯ

Положительная реальная доходность, но посредственная эффективность управления

На 1 августа 2024 года общий объём пенсионных активов составил более ₸20,1 трлн. Количество индивидуальных пенсионных счетов (ИПС) вкладчиков 12,2 млн. Итого пенсионные взносы с начала года составляют ₸1,4 трлн. Из них 99,8% — пенсионные активы ЕНПФ, находящиеся в доверительном управлении НБРК, которые составили ₸20,0 трлн.

Результаты управления пенсионными активами

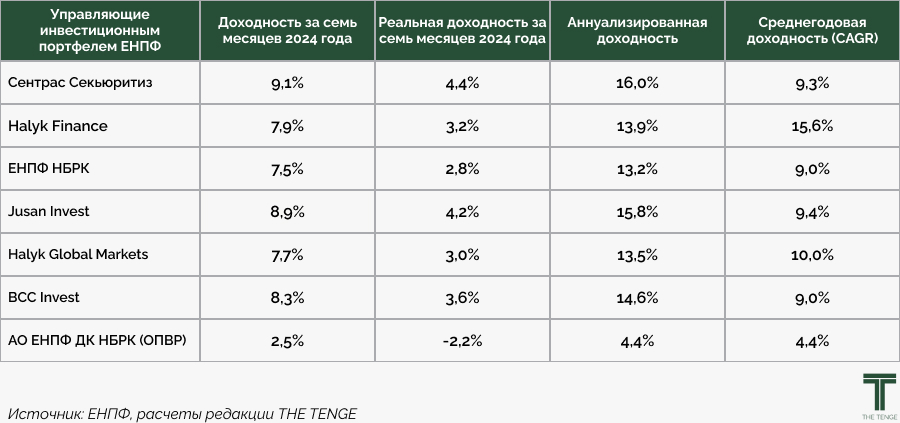

Помимо НБРК право брать в управление пенсионные активы граждан имеют пять частных компаний, управляющих инвестиционными портфелями.

Деятельность Halyk Finance по управлению пенсионными активами самая короткая из рассматриваемого списка (с декабря 2022 года) и учитывая высокую доходность безопасных активов прошлого года, доходность Halyk Finance оказалась выше остальных управляющих пенсионными активами.

На конец июля лидером среди управляющих компаний по-прежнему остаётся Сентрас Секьюритиз (+9,1%). После произошедшего ослабления курса тенге и валютной переоценки значительно сократился разрыв по доходностям с лидером.

Так результаты Jusan Invest (+8,9%) достаточно близко подобрались к прошлому абсолютному лидеру в лице Сентрас Секьюритиз. Остальные управляющие компании показывают доходность в коридоре от 7,5% до 8,3%. Исключение составило АО ЕНПФ ДК НБРК — +2,5%.

За это же время доходность S&P 500 составила 17,6% (или 21,5% пересчитанная в тенге), а доходность индекса KASE составила 25,0%.

Лидером по долгосрочной среднегодовой доходности (CAGR) выступает Halyk Finance — +15,6%. Остальные управляющие демонстрируют доходность в достаточно узком диапазоне от 9,0% до 10,0%, что указывает на отсутствие выраженной конкуренции при схожем наборе инвестиций в портфелях. Исключением является ЕНПФ ДК НБРК (ОПВР) — 4,4% из-за недавнего образования компании.

С момента ослабления курса тенге большинство управляющих компаний стали демонстрировать положительную реальную годовую доходность, за исключением АО ЕНПФ ДК НБРК (-2,2%).

В рамках аннуализированной доходности (через экстраполяцию результатов на 2024 год) по состоянию на конец июля, наилучшим вариантом для размещения своих пенсионных средств остаются Сентрас Секьюритиз (+16,0%) и Jusan Invest (+15,8%).

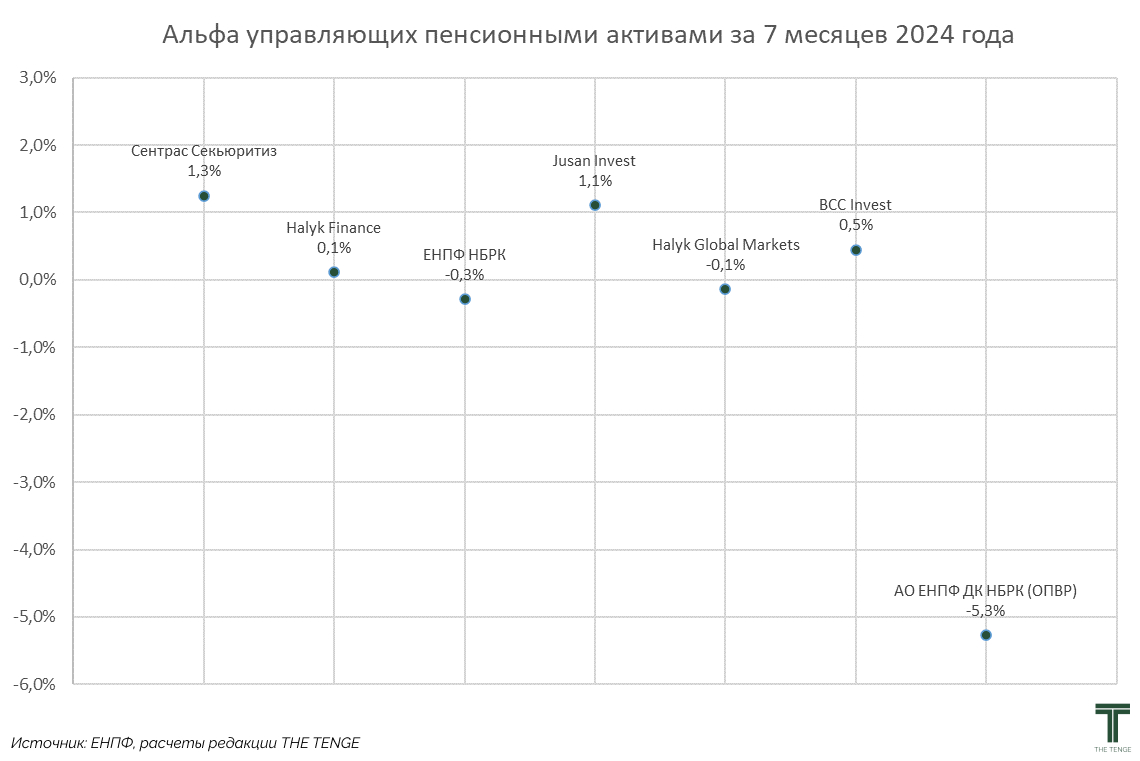

Общемировая практика предполагает оценку эффективности инвестирования и работы управляющих компаний через так называемый коэффициент Альфа. Альфа рассчитывается как разница результатов инвестирования фонда с эталонным бенчмарком, которым обычно выступает доходность индекса S&P 500 или с другим показателем, который может отражать результаты широкого рынка.

Несмотря на существенный прирост доходности в июне показатель Альфы к отечественному и мировому фондовому рынку у отечественных управляющих портфелями продолжает находиться в минусе.

Однако для специфики портфеля управляющих пенсионными активами с учётом консервативного риск-профиля и соответствующей диверсификации в качестве эталонного бенчмарка лучше подходит S&P Target Risk Conservative Index. Показатель предназначен для измерения эффективности консервативного распределения акций и облигаций с фиксированным доходом с целью обеспечения стабильного потока доходов при низком уровне волатильности (риска).

За 7 месяцев 2024 года S&P Target Risk Conservative Index вырос на 3,9% в долларовом выражении. Для правильного сопоставления результаты индекса были пересчитаны в тенге, что дало значение в 7,8% за счёт продолжающегося ослабления курса.

Значение Альфы за месяц ещё больше ухудшилось. Из 7 компаний у 2 значение около нуля, у 3 компаний и вовсе отрицательное значение. При этом локальная концентрация управляющих портфелями несёт в себе большие риски нежели это заложено в бэнчмарке S&P Target Risk Conservative.

Несмотря на демонстрируемую управляющими компаниями рост доходности эффективность их личного вклада в эффективное управление инвестициями крайне мала. Текущий рост — это в большей степени заслуга ослабления курса и сохранения высоких ставок по тенговым активам.

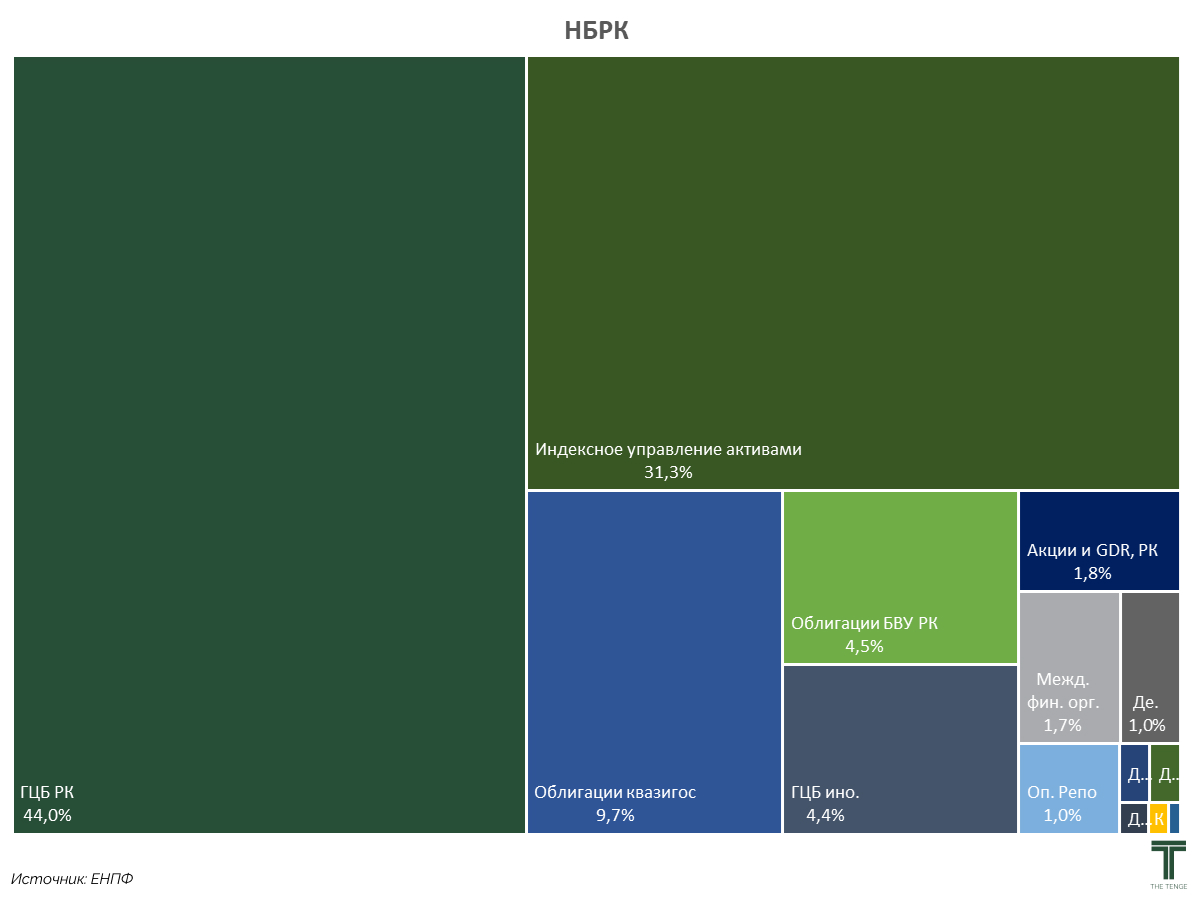

Куда инвестирует НБРК?

Пенсионные накопления казахстанцев НБРК вкладывает в: государственные ценные бумаги министерства финансов РК — 44,0%, облигации квазигосударственных компаний — 9,7%, депозиты НБРК — 0,1%, облигации и депозиты банков второго уровня РК — 4,5%, МФО — 1,7%, акции и депозитарные расписки эмитентов РК — 1,8%.Инвестиции пенсионных средств в государственные активы составили 53,8%.

На инвестиции в национальной валюте приходится 62,7%, в долларах США — 37,3% портфеля пенсионных активов.

По состоянию на 1 августа 2024 года пенсионные активы, сформированные за счёт обязательных пенсионных взносов работодателя (далее — ПА ОПВР), находящиеся в доверительном управлении НБРК, составили ₸120,0 млрд. Пенсионные накопления казахстанцев НБРК (ОПВР) вкладывает в: ГЦБ МФ РК — 85,8%, депозиты НБРК — 0,4%, денежные средства на инвестиционных счетах — 0,4%, операции РЕПО — 13,4%.

Доходы в виде вознаграждения по ценным бумагам, в том числе по размещённым вкладам и операциям «обратное РЕПО» и от рыночной переоценки ценных бумаг, составили ₸904,2 млрд, по активам, находящимся во внешнем управлении — порядка ₸421,0 млрд, прочие доходы — ₸1,0 млрд. Переоценка ценных бумаг была отрицательной и составила — ₸85,8 млрд тенге.

По итогам июля размер начисленного инвестиционного дохода составил порядка ₸1,4 трлн, что превышает показатель аналогичного периода прошлого года на 80,0% или на ₸625,8 млрд. Доходность пенсионных активов ЕНПФ, распределённая на счета вкладчиков за июль 2024 года, составила 7,5%.

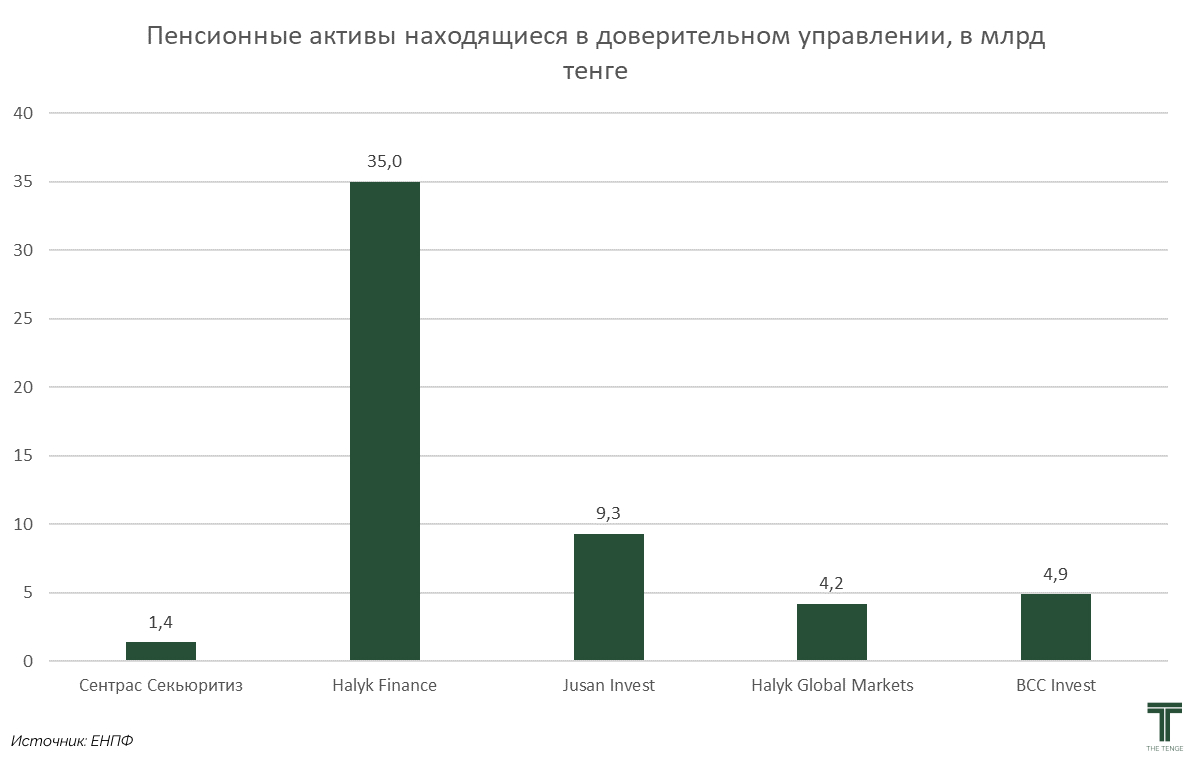

Всего в частном доверительном управлении находится ₸54,8 млрд. За месяц активы частных управляющих увеличились на 5,0%. Лидерство по управлению пенсионными активами по-прежнему сохраняется за Halyk Finance со значительным отрывом относительно других компаний. 4 из 6 компаний представлены дочерними организациями банков.

Структура портфеля частных управляющих пенсионными активами

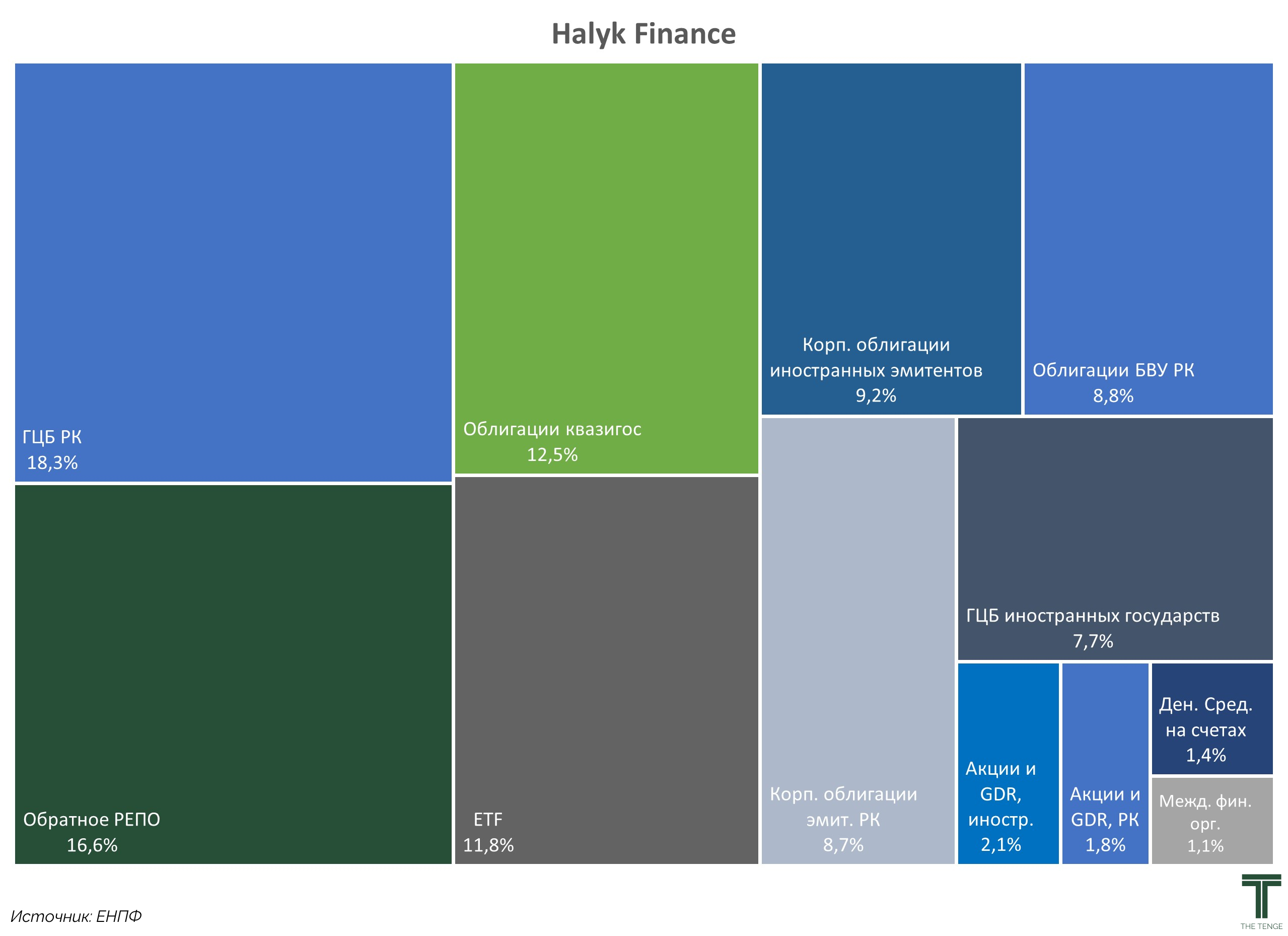

АО «ДО Народного Банка Казахстана «Halyk Finance» управляет порядка ₸35,0 млрд. В июле 2024 года средневзвешенная доходность операций по структуре портфеля составила: РЕПО — 13,7%, ГЦБ РК — 13,0%, ГЦБ иностранных государств — 4,1%, облигации международных финансовых организаций — 15,1%, корпоративные облигации эмитентов-резидентов РК — 16,7%, облигации БВУ — 14,1%, облигации квазигосударственных организаций — 10,4%, облигации иностранных эмитентов — 11,4% в тенге и 5,7% в долларах США.

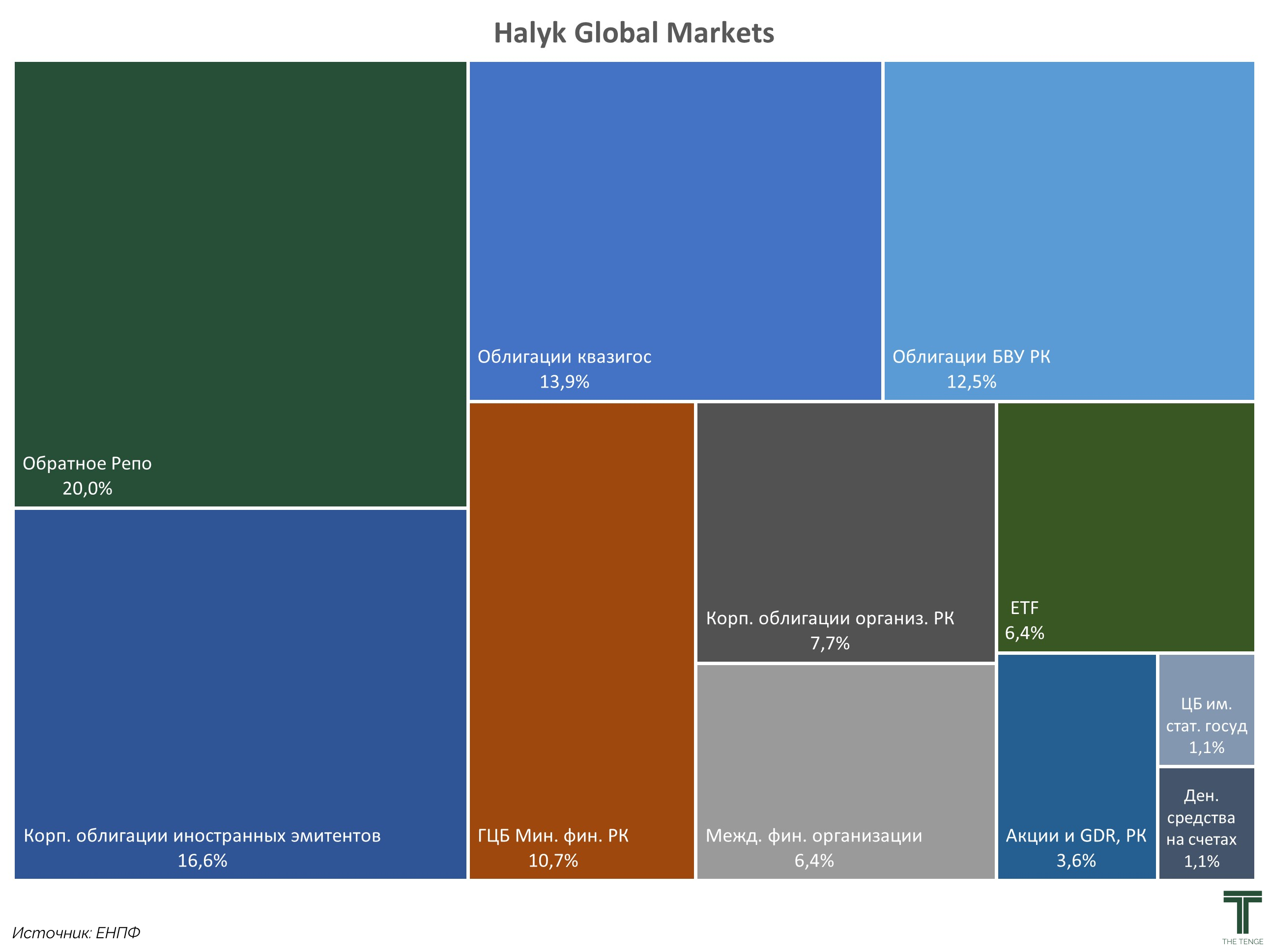

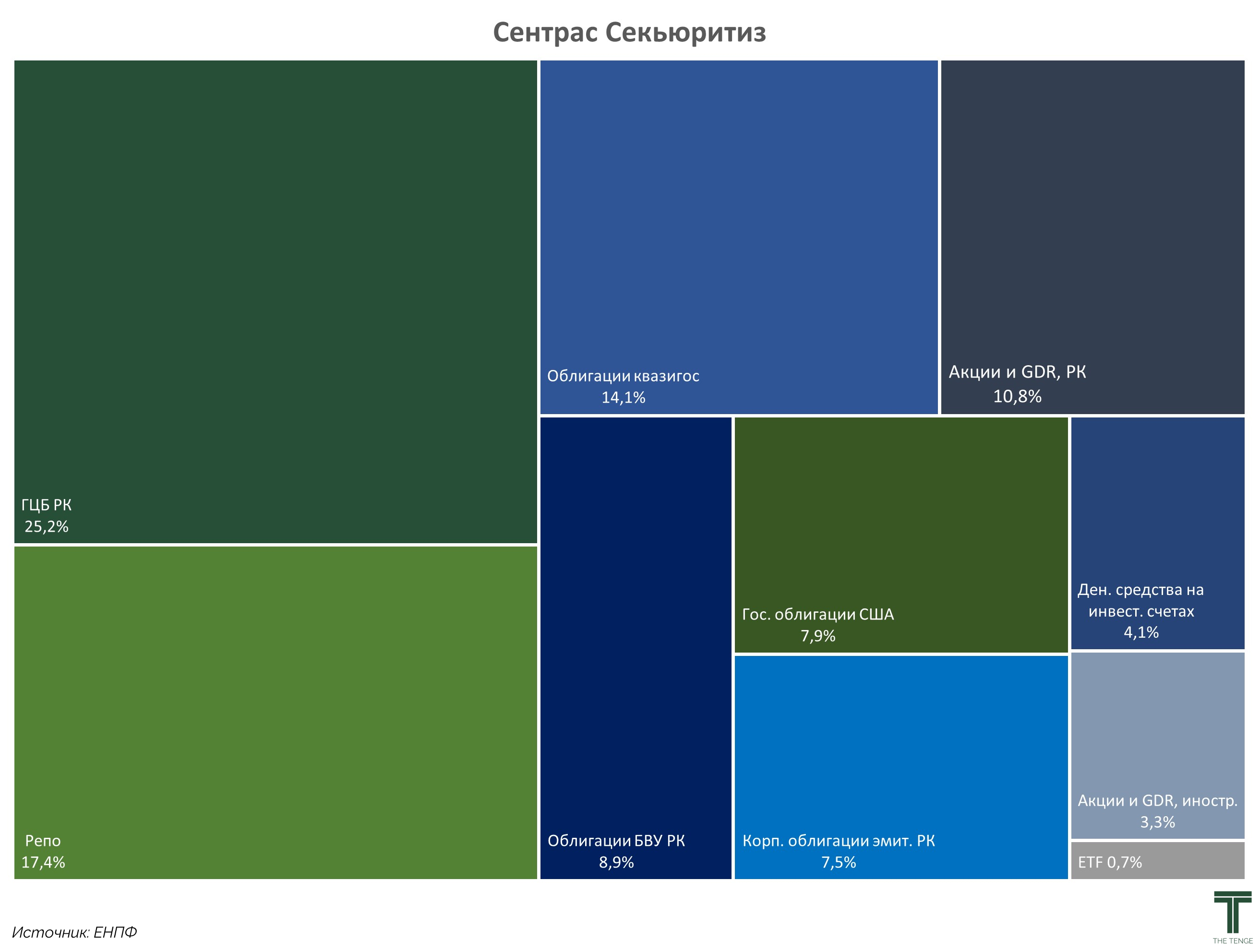

Структура инвестиционного портфеля финансовых инструментов, сформированного за счёт пенсионных активов ЕНПФ, представлена на графике ниже.

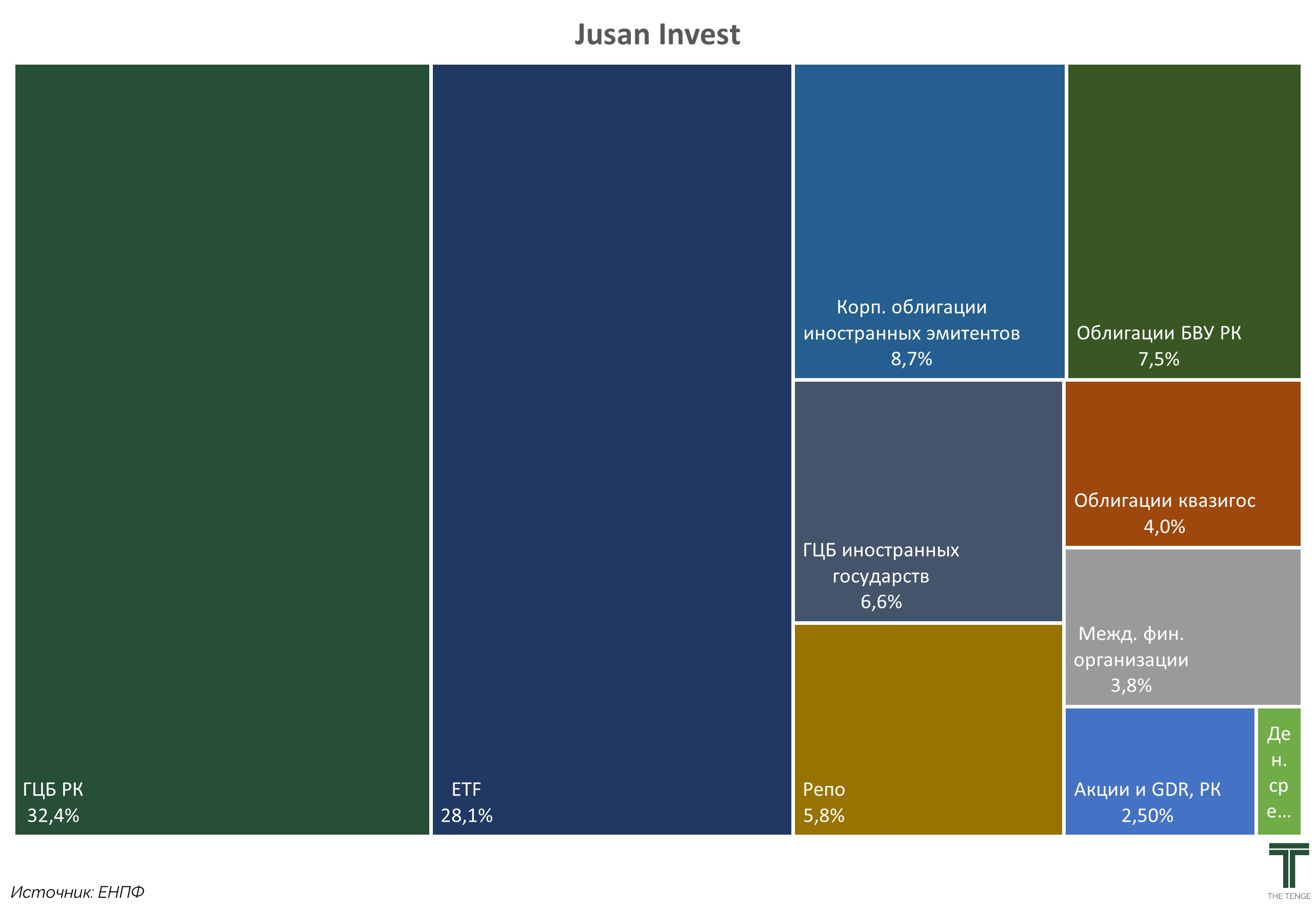

АО «Jusan Invest» управляет более ₸9,3 млрд пенсионных активов. На отчётную дату средневзвешенная доходность операций по структуре портфеля составила: ГЦБ РК — 13,0%, ГЦБ иностранных государств — 4,6%, облигации международных финансовых организаций — 11,1%, облигации БВУ РК — 11,6%, облигации квазигосударственных организаций — 13,7%, корпоративные облигации иностранных эмитентов — 13,5%.

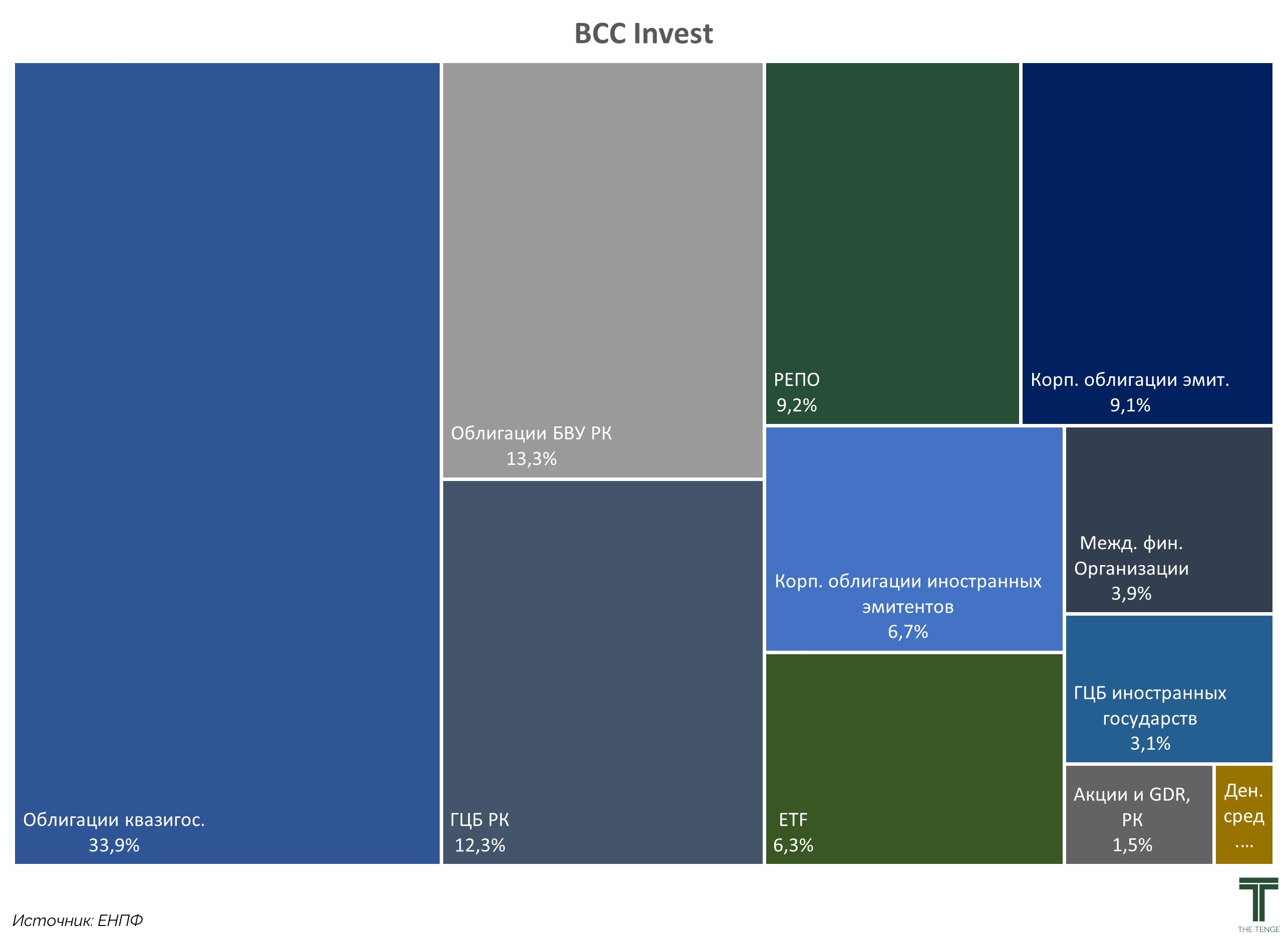

АО «BCC Invest» управляет порядка ₸4,9 млрд пенсионных активов. По состоянию на 01.08.2024 средневзвешенная доходность операций по структуре портфеля составила: облигации министерства финансов РК — 13,2%, облигации министерства финансов США — 4,7%, облигации БВУ РК — 13,0%, облигации квазигосударственных организаций — 9,2%, облигации международных финансовых организаций — 12,5%, облигации иностранных эмитентов — 11,4%.

АО «Halyk Global Markets» управляет ₸4,2 млрд пенсионных активов. По состоянию на 01.08.2024 средневзвешенная доходность операций по структуре портфеля составила: РЕПО — 13,9%, облигации иностранных эмитентов — 5,7%, облигации БВУ РК — 13,4%, облигации международных финансовых организаций — 9,8%, облигации эмитентов РК — 14,7%, государственные ценные бумаги РК — 13,0%, облигации квазигосударственных организаций РК — 12,4%, ценные бумаги, имеющие статус государственных, выпущенные центральными правительствами иностранных государств — 5,7%.

АО «Сентрас Секьюритиз» управляет ₸1,4 млрд пенсионных активов. По состоянию на 01.08.2024 средневзвешенная доходность операций по структуре портфеля составила: РЕПО — 14,4%, ГЦБ РК — 12,9%, облигации квазигосударственных организаций — 14,1%, облигации БВУ РК — 11,3%, облигации эмитентов РК — 17,2%, государственные облигации США — 5,4%.

UTC+00