НА 13% ВЫРОСЛА ЧИСТАЯ ПРИБЫЛЬ БВУ

Процентные доходы увеличились на 20%

Изображение: Mohamed Hassan/Pixabay

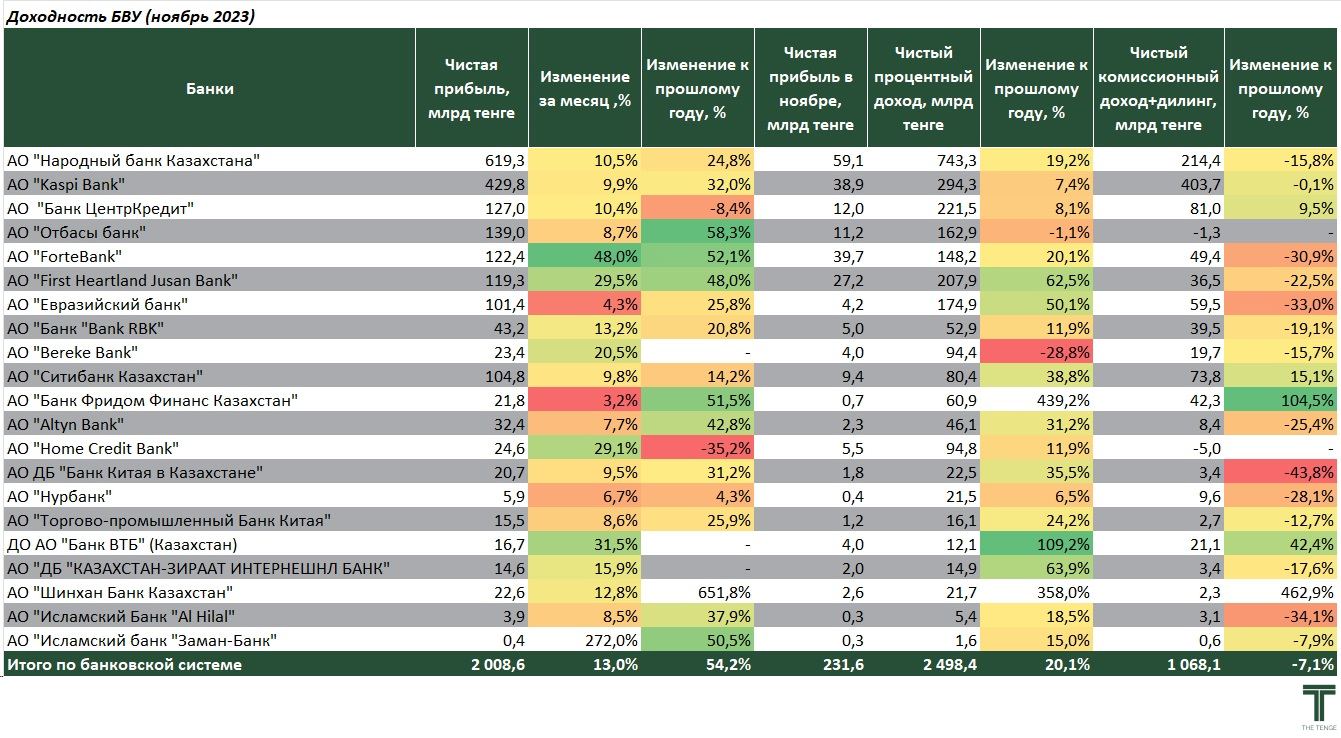

Чистая прибыль БВУ с начала года выросла на ₸542,7 млрд (+13%) и составила ₸2,0 трлн. В целом, банки получили на 54,2% больше прибыли, чем в прошлом году. Подобные значения прибыли объясняются существенным приростом чистых процентных доходов, которые составили ₸2,5 трлн, что на 20,1% больше показателей прошлого года.

Среди банков существенный рост прибыли за месяц наблюдается у Forte (+48,0%), ВТБ (+31,5%) и Jusan (+29,5%). За год показатели чистой прибыли значительно улучшили Шинхан (+651,8%), Отбасы (+58,3%), Forte (+52,1%) и Freedom (+51,5%). Примечательно, что практически у всех банков чистые процентные доходы преобладают над комиссионными доходами. У Kaspi, чистые комиссионные доходы в 1,4 раза выше чистых процентных доходов.

По сравнению с прошлым годом чистые процентные доходы значительно выросли у Шинхан (+358,0%), ВТБ (+109,2%), Jusan (+62,5%) и Евразийского (+50,1%). В целом, активизация розничного кредитования, а также высокая ставка по ГЦБ позволяет банкам, особенно получившим государственную помощь по нерыночным ставкам, аккумулировать крупные объёмы прибыли.

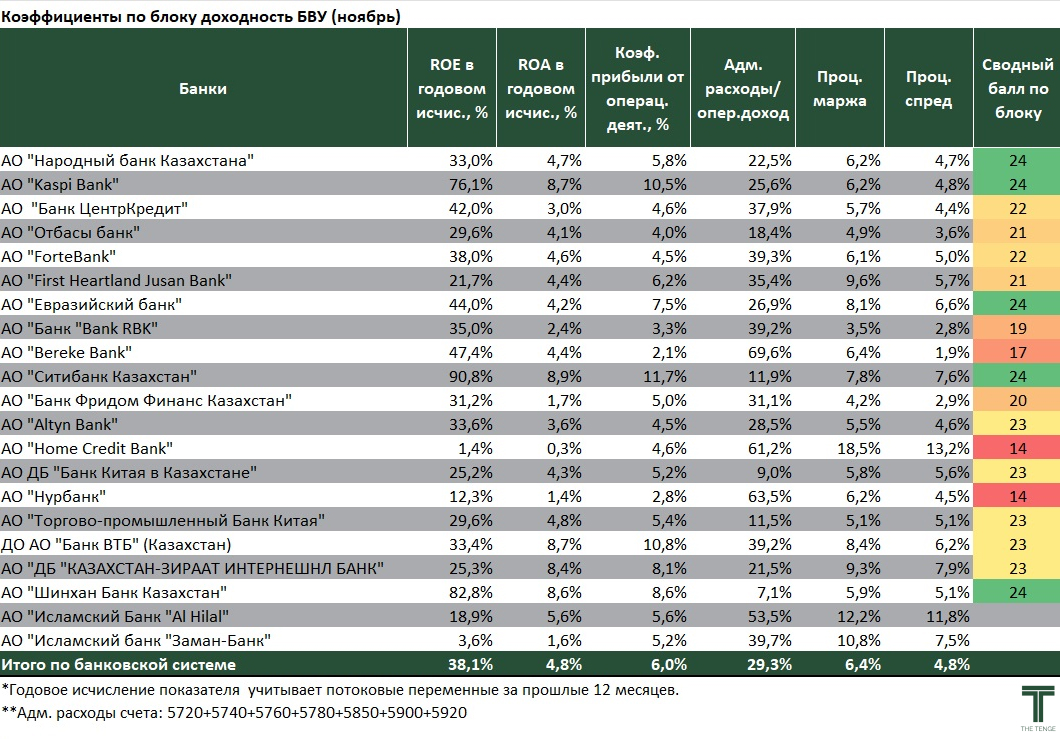

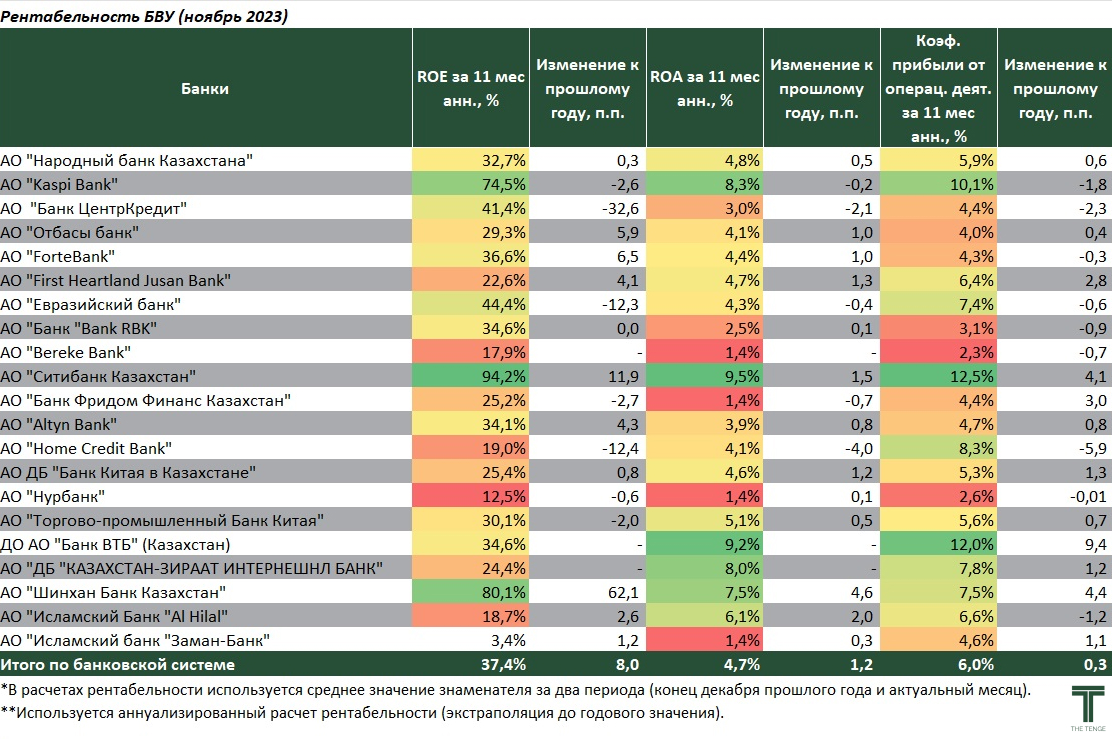

Рентабельность капитала в годовом исчислении по банковской системе составила 38,1%, а рентабельность активов — 4,8%. Высокую рентабельность показывают Citi (90,8%), Шинхан (+82,8%) и Kaspi (76,1%). Относительно низкая рентабельность капитала наблюдается преимущественно у китайских дочерних банков, у исламских банков, у Home Credit и Нурбанка. Также низкой рентабельностью отличается Jusan, у которого показатель ROE в годовом исчислении составляет 21,7%. Учитывая большие объёмы капитала рентабельность банка ниже, чем средняя по банковской системе.

Высокой процентной маржой и процентным спредом отличается Home Credit (18,5% и 13,2% соответственно), Al Hilal и Заман банк, при этом у этих банков показатели рентабельности низкие. Низкая рентабельность при высоких показателях процентного спреда указывает на наличие значительных административных расходов. Так, высокое соотношение (выше 50%) административных расходов к операционным доходам у Bereke, Нурбанка, Home Credit. Сравнительно низкие показатели наблюдаются преимущественно у дочерних иностранных банков, особенно у Citi, у которого при низких административных расходах высокая процентная маржа и процентный спред, а ROE — самая высокая среди банков.

Коэффициент прибыли от операционной деятельности за 11 месяцев по банковской системе составил 6,0%. Высокие показатели наблюдаются у Citi (12,5%), ВТБ (12,0%) и Kaspi (10,1%). При этом, сравнительно низкие показатели у Bereke (2,3%), Нурбанка (2,6%) и у RBK (3,1%).

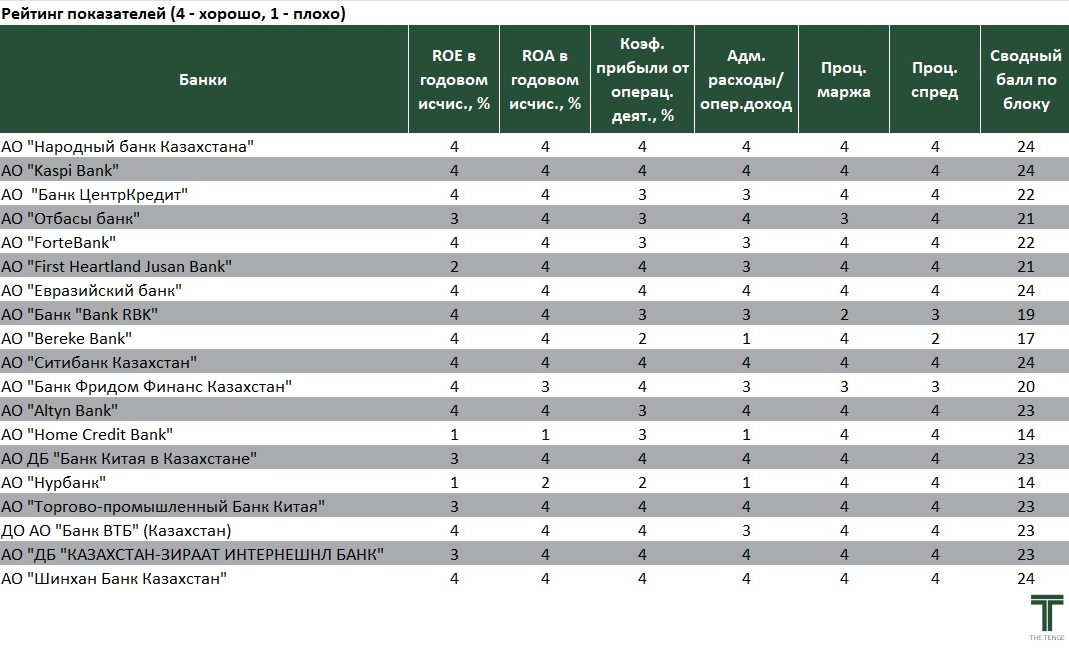

THE TENGE разрабатывает собственную модель оценки состояния банков. Баллы выставляются на основе собранных нами показателей в соответствии с пороговыми значениями. Подобный обзор мы публикуем ежемесячно.

В ноябре, согласно нашей модели самым высоким баллом прибыльности отличились Citi, Kaspi, Халык, Евразийский и Шинхан. Относительно низкие баллы у Нурбанка, Home Credit, Bereke и RBK.

Справочно:

Рентабельность капитала (ROE) — показатель рентабельности капитала, рассчитанный как соотношение чистой прибыли к капиталу. Данный показатель отражает насколько эффективно банк или компания управляет капиталом, зарабатывая прибыль для своих акционеров. В идеале банк увеличивает свою стоимость, когда рентабельность капитала превышает требуемую доходность капитала на рынке (20% порог для финансовых компаний с учетом странового риска и инфляции).

Рентабельность активов (ROA) — показатель рентабельности активов и рассчитывается как соотношение чистой прибыли к активам. Этот коэффициент указывает на то, насколько эффективно банк использует активы для генерации прибыли.

Чем выше оба показателя, тем лучше. Это характеризует устойчивость бизнес-модели банка и его основную цель, направленную на максимизацию прибыли и своей стоимости.

Коэффициент прибыли от операционной деятельности — измеряет доходность от текущей деятельности, полученной по основным бизнес направлениям.

Чистые процентные доходы — это разница между процентными доходами и процентными расходами.

Чистые комиссионные доходы — показатель разницы между комиссионными доходами и комиссионными расходами банка. Отрицательные значения указывают на преобладание расходов над доходами

Административные расходы/операционная прибыль — используется как показатель эффективности управления административными затратами в операционной деятельности и получении прибыли. Низкие значения указывают на эффективное управление административными расходами, а высокие значения указывают на высокие административные затраты. Даже если у банка может быть высокая процентная маржа и процентный спред, значительные административные затраты негативно сказываются на чистой прибыли. Чем ниже данный показатель, тем выше уровень эффективности и доходности.

Процентная маржа — рассчитывается как разница между процентными доходами и расходами связанными поделенная на активы приносящие эти процентные доходы. Данный показатель указывает насколько эффективно банк управляет активами и обязательствами при генерации прибыли.

Процентный спред — рассчитывается как разница между показателями доходности активов и стоимостью обязательств. Чем выше процентный спред, тем эффективнее банк привлекает фондирование и размещает средства для генерации операционной прибыли.

UTC+00