КАК ИЗМЕНЕНИЯ ПРОЦЕНТНЫХ СТАВОК ВЛИЯЮТ НА ОБЫЧНЫХ ЛЮДЕЙ?

Или о важности финансовой грамотности

Изображение: freepik

Различия в степени внимания, которое домохозяйства уделяют экономическим новостям, могут дать важные данные о деловом цикле и распространении экономических шоков. В данной статье THE TENGE кратко описывает работу авторов Лоренцо Бальдассарри, Димитриса Георгаракоса, Джеффа Кенни, Юстуса Мейера, которые анализируют результаты исследования потребительских ожиданий ЕЦБ, показывающих, что в условиях высокой инфляции и высоких процентных ставок потребители больше сосредоточены на изменении цен, чем на процентных ставках. Авторы также находят доказательства различий во внимании к процентным ставкам среди различных групп потребителей. В частности, держатели ипотечных кредитов с плавающей ставкой, а также финансово грамотные потребители демонстрируют большую внимательность к изменениям процентных ставок. Эти различия могут оказать влияние на скорость и неоднородность трансмиссии денежно-кредитной политики для домохозяйств еврозоны.

Современные исследования подчёркивают важность внимания потребителей и фирм к экономическим событиям и новостям, поскольку изменение уровня внимания может предоставлять ценную информацию о деловом цикле и влиянии экономических шоков. В крупномасштабном метаанализе с использованием нескольких опросов в разных странах и в различные временные периоды было показано, что внимание как домохозяйств, так и фирм к новостям об инфляции возрастает в периоды высокой инфляции. Напротив, когда инфляция находится на низком уровне, данные свидетельствуют о том, что потребители уделяют минимальное внимание публичной информации о ценах.

В данной колонке авторы опираются на данные исследования потребительских ожиданий ЕЦБ (CES), чтобы проанализировать роль внимания потребителей к процентным ставкам. Они сосредотачиваются на важности этого аспекта для понимания механизма передачи денежно-кредитной политики домохозяйствам и приводят доказательства того, что различия в уровне внимания могут влиять как на скорость, так и на неоднородность эффектов денежной трансмиссии среди домохозяйств еврозоны. Важно отметить, что внимание к процентным ставкам тесно связано с общим уровнем финансовой грамотности потребителей. Исходя из этого, авторы утверждают, что меры политики, направленные на повышение финансовой грамотности, могут способствовать увеличению внимания к процентным ставкам и, следовательно, улучшить эффективность трансмиссии денежно-кредитной политики.

Потребители уделяют гораздо меньше внимания процентным ставкам по сравнению с инфляцией

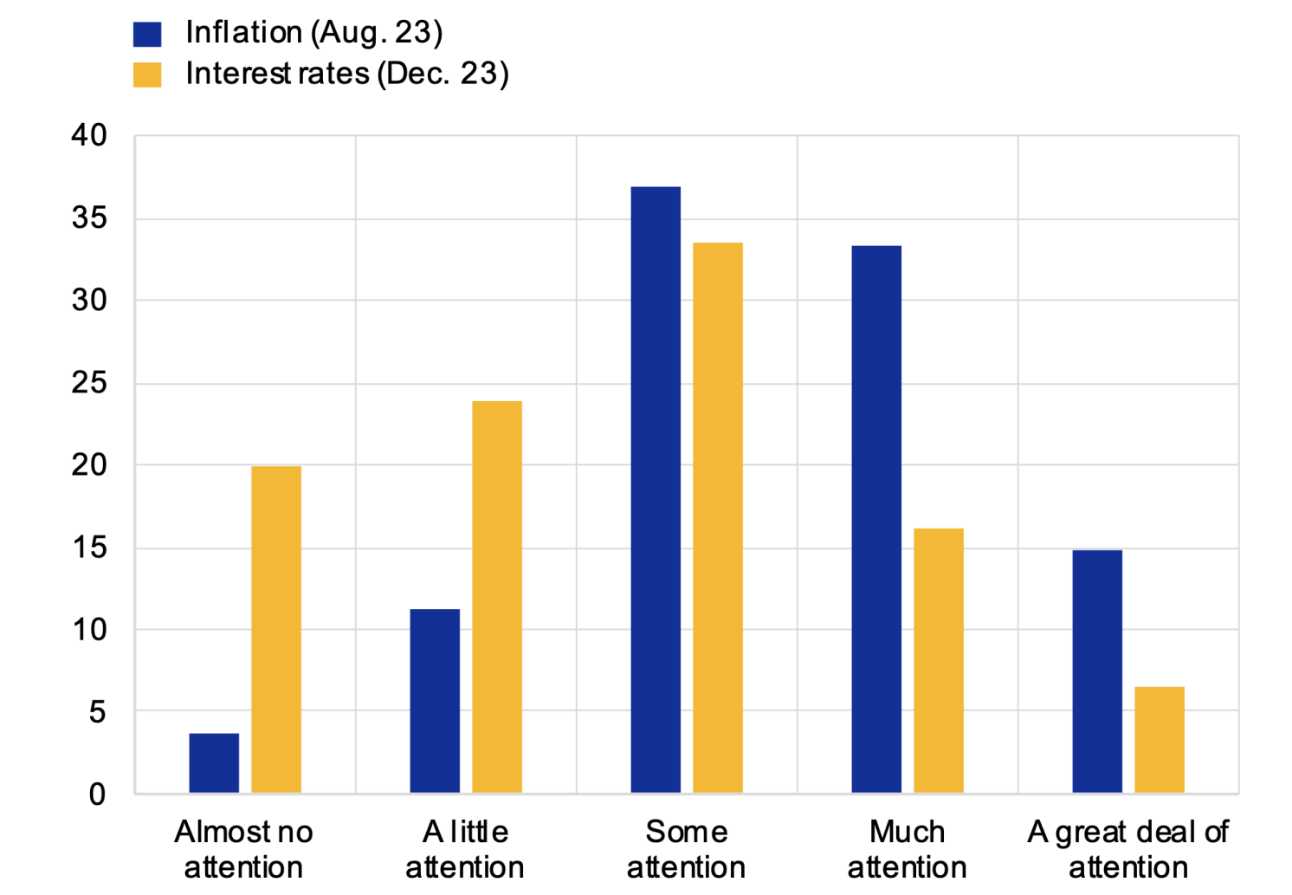

В рамках исследования CES авторы оценили уровень внимания к процентным ставкам, задав респондентам в декабре 2023 года следующий вопрос:

«Какое внимание вы уделяете текущим процентным ставкам в стране, где вы проживаете?».

Ответы предоставлялись по пятибалльной шкале — от «почти никакого внимания» до «значительное внимание». Эти данные были собраны после существенного повышения ключевых ставок в еврозоне на 4,5% в течение 2022 и 2023 годов. Для сравнения, аналогичный вопрос о внимании к инфляции был задан в августе 2023 года, когда инфляция в еврозоне составляла 5,2%. В исследовании CES термин «инфляция» объяснялся как «общие изменения цен», чтобы обеспечить его полное понимание всеми участниками.

Рисунок 1. Внимание к инфляции и процентным ставкам, % потребителей по степени внимания

Источник: Опрос ожиданий потребителей ЕЦБ (CES)

Примечание. Взвешенные данные. В августе и декабре 2023 года респондентам был задан экспериментальный вопрос: «Какое внимание вы лично уделяете (общим изменениям цен/процентным ставкам) в стране, где проживаете?» Порядок вариантов ответа был случайным образом изменён для 50% выборки. При этом не было выявлено существенных эффектов порядка (прайминга) ответов для обоих вопросов.

Несмотря на значительные изменения в денежно-кредитной политике, внимание потребителей к процентным ставкам в декабре 2023 года оставалось довольно скромным. Например, менее четверти опрошенных жителей еврозоны отметили, что уделяют «много» или «очень много» внимания процентным ставкам. При этом уровень их внимания к процентным ставкам оказался значительно ниже, чем к инфляции (см. Рисунок 1). Одна из возможных причин этого — более высокая ощутимость изменений инфляции для потребителей по сравнению с процентными ставками. Большинство потребителей напрямую сталкиваются с изменениями цен на товары и услуги во время покупок и в повседневной жизни. В то время как процентные ставки менее заметны в повседневных делах, и их изменение не всегда очевидно для всех.

Вероятность того, что потребители будут уделять внимание изменениям процентных ставок, может зависеть от их личных или семейных характеристик, таких как финансовая грамотность или характер их финансовой активности (например, наличие ипотечного кредита с плавающей ставкой).

Учитывая слабое внимание к процентным ставкам, многие потребители могут не в полной мере учитывать изменения в условиях заимствования и сбережений при принятии решений. Это также может привести к отсроченному воздействию текущей денежно-кредитной политики. Например, потребители, планирующие взять кредит в будущем, вероятно, начнут более внимательно отслеживать расходы по процентам и корректировать свои ожидания относительно стоимости кредитов и потребления.

Значительные различия во внимании потребителей к процентным ставкам

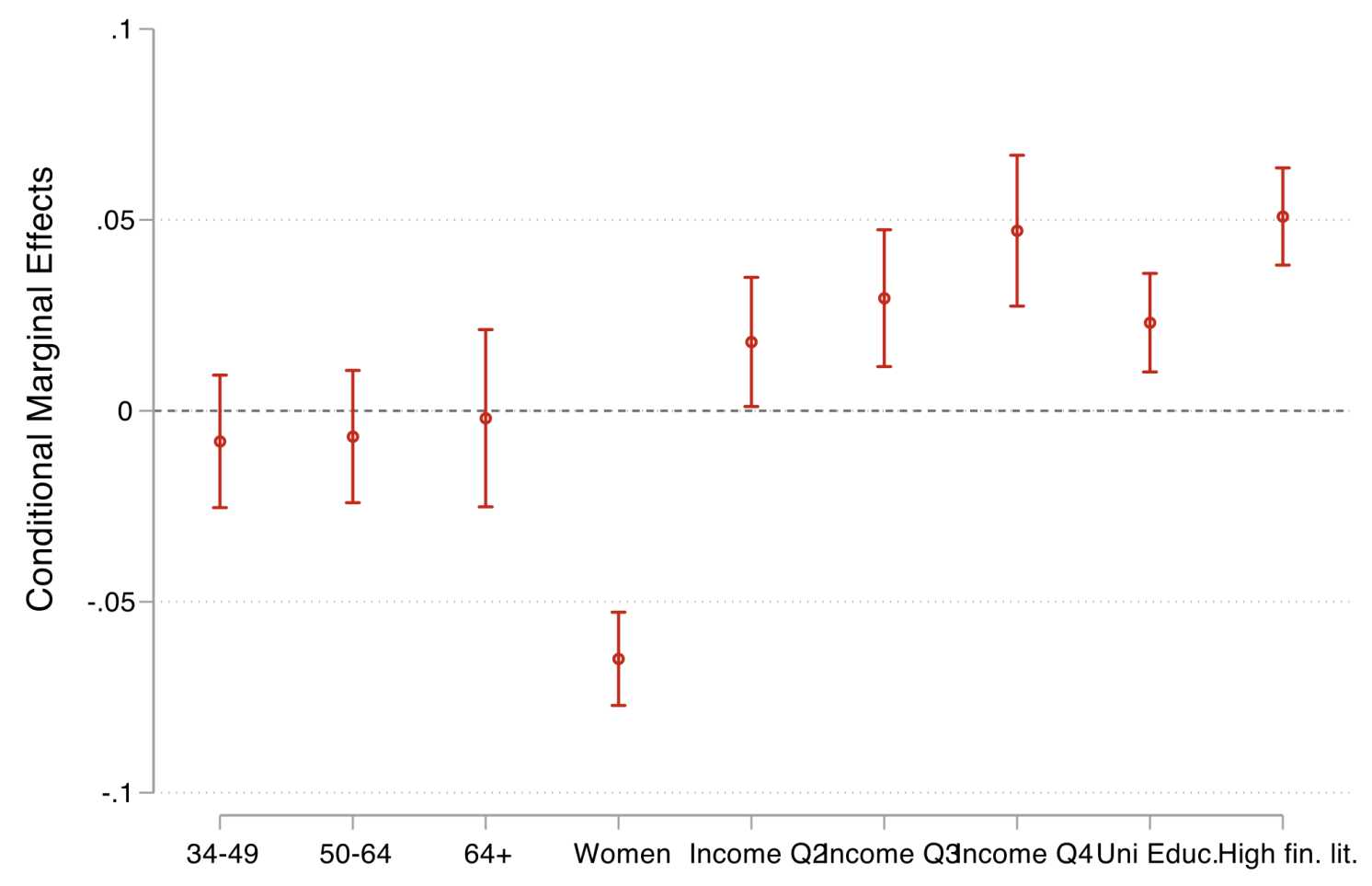

Внимание потребителей к процентным ставкам в еврозоне оказалось неоднородным и зависело от их жилищных условий и уровня финансовой грамотности. Важная роль жилья в трансмиссии денежно-кредитной политики домохозяйствам проявляется в том, что наиболее уязвимые к изменениям процентных ставок группы, такие как владельцы ипотек с плавающей ставкой, уделяют этому вопросу больше внимания. Так, в декабре 2023 года 43% потребителей с ипотекой с плавающей ставкой сообщили, что уделяют «много» или «очень много» внимания процентным ставкам. Для сравнения, среди владельцев ипотек с фиксированной ставкой этот показатель составил 26%, среди потребителей без ипотеки — 22%, а среди арендаторов — лишь 19%.

Рисунок 2. Факторы, связанные с вниманием к процентным ставкам

Предельные эффекты линейной вероятностной модели, т.е. 0,05 соответствует 5% увеличению внимания

Источник: Исследование потребительских ожиданий ЕЦБ (CES)

Примечание. На рисунке показаны предельные эффекты линейной вероятностной модели, где зависимая переменная равна единице, если потребитель уделяет много или очень много внимания изменениям процентных ставок. Регрессия включает фиктивные переменные страны и дополнительные контрольные переменные для размера домохозяйства, занятости и ограничений ликвидности (не сообщаются). Показаны 95-% доверительные интервалы, основанные на надёжных стандартных ошибках. Доход домохозяйства выявляется при входе в опрос, и респонденты классифицируются по квартилям с Q1 по Q4 на уровне страны. Базовые уровни: для возраста 18-34 года, мужчины, первый квинтиль дохода, начальное или среднее образование, низкая финансовая грамотность.

Кроме того, формальный эмпирический анализ, представленный на рисунке 2, показывает, что женщины, потребители с низким доходом и менее финансово грамотные люди уделяют значительно меньше внимания процентным ставкам по сравнению с мужчинами, потребителями с высоким доходом и теми, кто обладает высокой финансовой грамотностью. Финансовая грамотность в данном исследовании измеряется с помощью стандартизированного набора вопросов, предложенных Аннамарией Лусарди и Оливией Митчелл. Эти так называемые «большая тройка» вопросов охватывают темы, такие как понимание сложных процентов, влияние инфляции на реальную доходность и диверсификация портфеля. Респонденты классифицируются как обладающие высокой (или низкой) финансовой грамотностью в зависимости от того, смогли ли они правильно ответить на все три вопроса. Это обеспечивает почти равное распределение выборки по CES. Ранее проведённые исследования подчёркивают важность финансовой грамотности для способности людей управлять своими финансами и обеспечивать стабильность на пенсии. Наши данные также показывают, что финансовая грамотность может существенно влиять на трансмиссию денежно-кредитной политики, поскольку более финансово грамотные потребители уделяют больше внимания изменениям процентных ставок.

Более сильная реакция на портфель внимательных и финансово грамотных потребителей

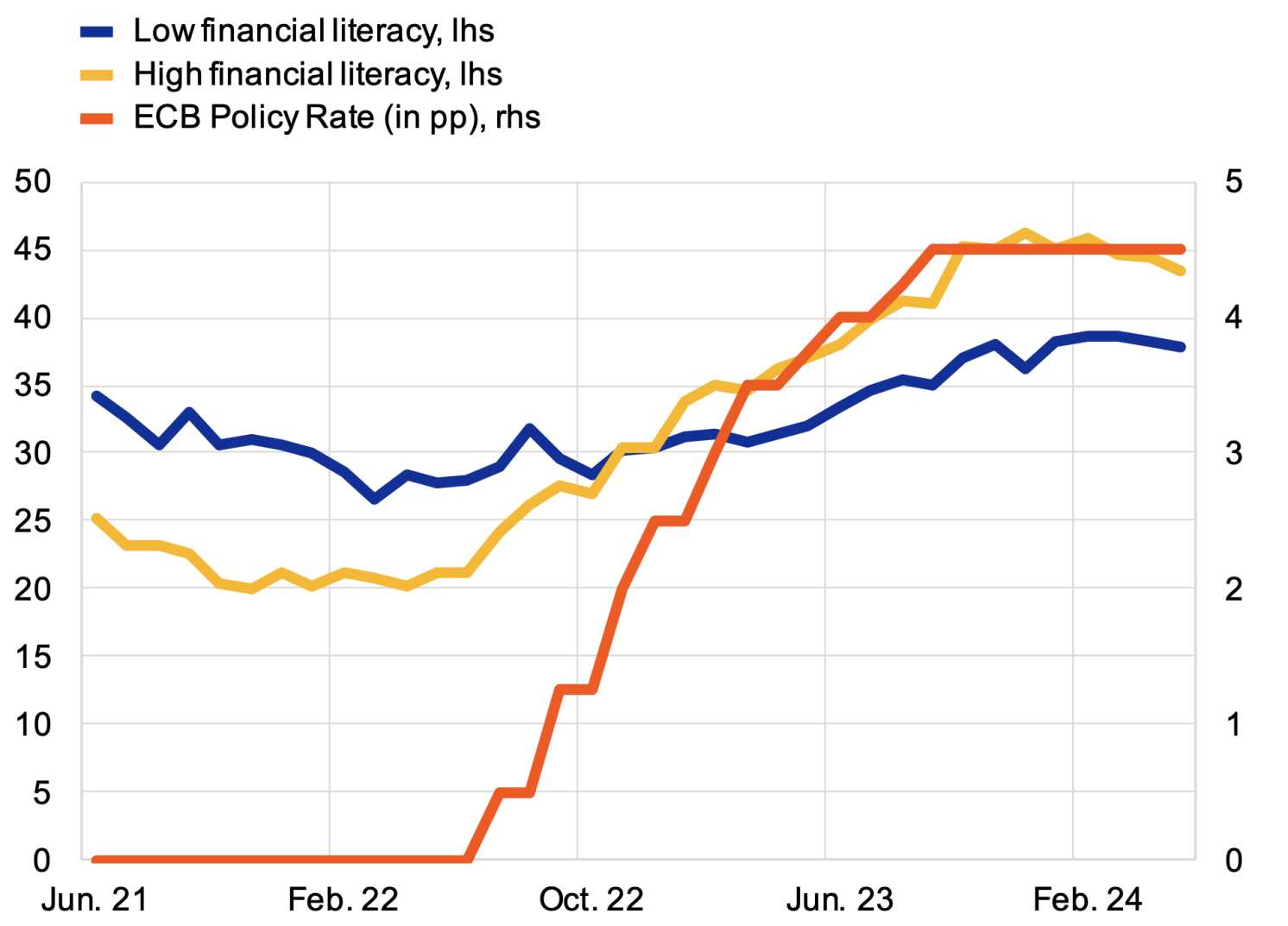

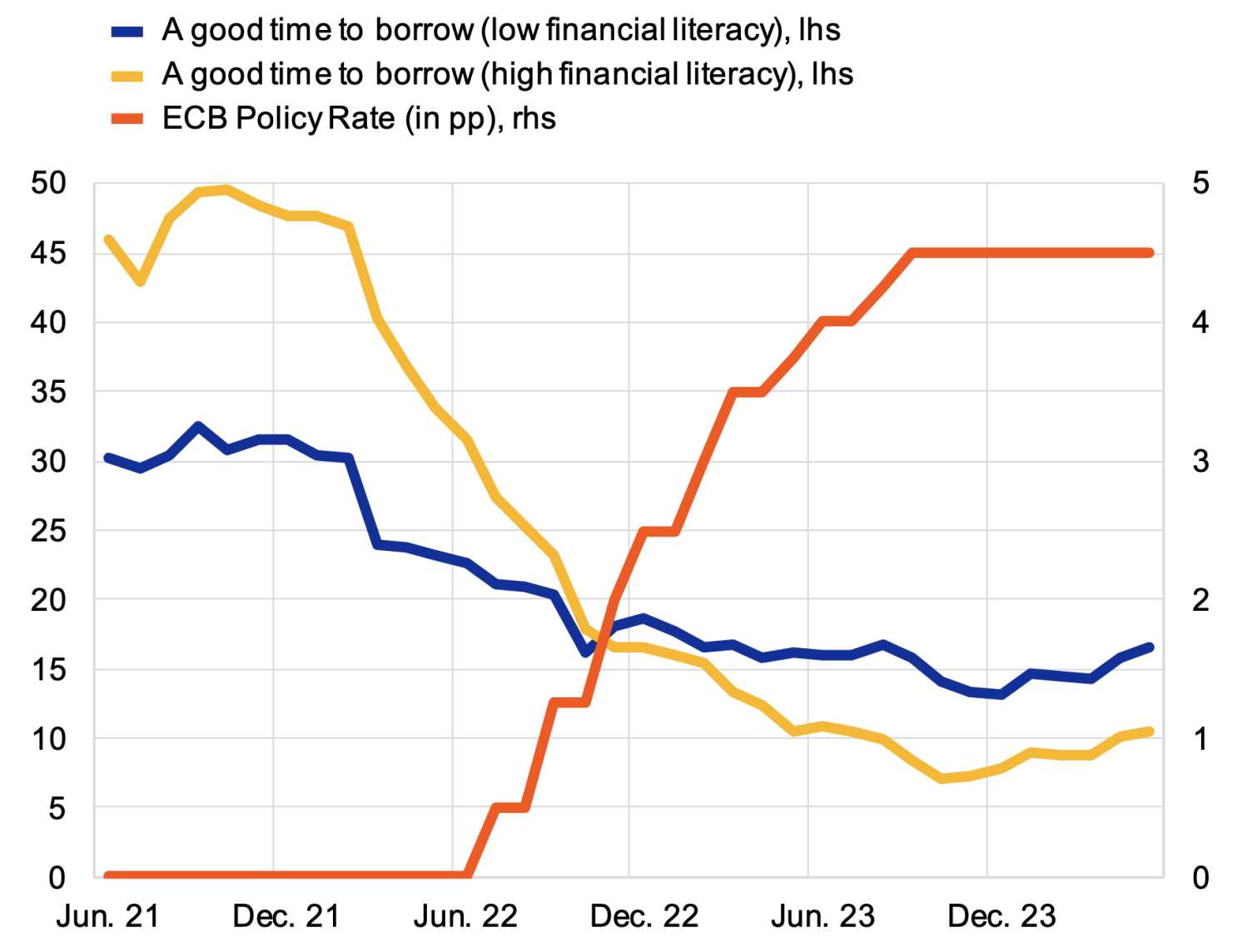

В соответствии с тем, что более финансово грамотные потребители уделяют больше внимания процентным ставкам, значительная доля таких домохозяйств рассматривает период высоких процентных ставок как благоприятный для сбережений (см. Рисунок 3), что соответствует стандартным моделям трансмиссии денежно-кредитной политики. В то же время доля финансово грамотных домохозяйств, считающих, что сейчас хорошее время для заимствований, сократилась с более чем 30% в начале цикла ужесточения политики до около 10% в последние месяцы. Менее финансово грамотные домохозяйства (часто относящиеся к низшим доходным категориям) демонстрируют гораздо более медленную реакцию в своих оценках условий для сбережений и заимствований. Эти различия указывают на то, что политика, направленная на повышение общего уровня финансовой грамотности, может сделать трансмиссию денежно-кредитной политики более эффективной, способствуя более активной адаптации и перебалансировке финансовых портфелей домохозяйств.

Рисунок 3. Потребители считают, что сейчас хорошее время для сбережений

Процент потребителей по уровню финансовой грамотности (слева) и основная ставка рефинансирования ЕЦБ (справа)

Источник: ЕЦБ (процентные ставки ЕЦБ) и Опрос потребительских ожиданий ЕЦБ (CES), последнее наблюдение: 24 апреля

Примечание. Взвешенные оценки. Ежемесячно потребителей спрашивают: «В целом, как вы думаете, сейчас хорошее или плохое время для сбережений на сберегательных счетах?». Ответы предоставляются по 5-балльной шкале: от «очень плохое» до «очень хорошее». На диаграмме показан процент потребителей, выбравших «хорошее» или «очень хорошее» время для сбережений. Финансовая грамотность в CES определяется через три вопроса, проверяющих понимание начисления процентов, разницы между номинальными и реальными показателями, а также диверсификации рисков в портфеле. Показанная на графике процентная ставка ЕЦБ (правая шкала) — это ставка по основным операциям рефинансирования (тендеры с фиксированной ставкой).

Рисунок 4. Отношение к заимствованию денег

Процент потребителей по уровню финансовой грамотности (слева) и основная ставка рефинансирования ЕЦБ (справа)

Источник: ЕЦБ (процентные ставки ЕЦБ) и Опрос потребительских ожиданий ЕЦБ (CES), последнее наблюдение: 24 апреля

Примечание. Взвешенные оценки. Ежемесячно в рамках CES респондентам задаётся вопрос: «Как вы считаете, сейчас хорошее или плохое время для того, чтобы взять кредит в банке?». Ответы ранжируются по 5-балльной шкале: от «очень плохо» до «очень хорошо». На диаграмме представлен процент потребителей, указавших, что сейчас «хорошее» или «очень хорошее» время для заимствования. Финансовая грамотность в CES измеряется через три вопроса, касающиеся понимания сложных процентов, разницы между номинальными и реальными величинами, а также диверсификации рисков портфеля. Показанная на графике ставка политики ЕЦБ (правая шкала) — это процентная ставка для основных операций рефинансирования (тендеры с фиксированной ставкой).

Авторы опираются на данные исследования потребительских ожиданий ЕЦБ, чтобы осветить роль различных уровней внимания, в частности, внимания к процентным ставкам, в понимании денежной трансмиссии для потребителей еврозоны. Во-первых, они представляют доказательства того, что в условиях высокой инфляции и высоких процентных ставок потребители уделяют значительно больше внимания динамике цен, чем изменениям процентных ставок. Кроме того, авторы обнаруживают различия в уровне внимания к процентным ставкам среди потребителей: держатели ипотек с плавающей ставкой и более финансово грамотные потребители проявляют гораздо большее внимание к изменениям ставок. Эти различия могут иметь последствия как для скорости, так и для неоднородности денежной трансмиссии в домохозяйствах еврозоны. В целом, авторы утверждают, что политика, направленная на повышение финансовой грамотности, может способствовать повышению общей эффективности денежно-кредитной политики.

UTC+00