ЦЕНТРОБАНКИ ГОТОВЯТСЯ К СНИЖЕНИЮ ПРОЦЕНТНЫХ СТАВОК

Однако политикам, возможно, придётся поторопиться

Изображение: Gerd Altmann/Pixabay

Эксперты ожидают, что ФРС начнёт снижать ставку во втором квартале 2024. Однако существует риск, что центральные банки мира могут проявить чрезмерную осторожность вместо того, чтобы начать снижать учётные ставки раньше, чем об этом объявит федрезерв. Такое мнение высказали аналитики The Financial Times.

Редакционная коллегия издания обратилась к теории известного экономиста Милтона Фридмана. Нобелевский лауреат считал, что «длительные и переменные лаги» активной денежно-кредитной политики сделали её цель достижения целевого показателя инфляции практически недостижимой. Руководители центральных банков ссылались на эти недостатки ранее в этом цикле, чтобы развеять опасения по поводу безудержной инфляции, заявляя, что их повышение ставок в конечном итоге приведёт к ее усмирению. Теперь, когда рост цен резко упал, они могут в конечном итоге противоречить сами себе, слишком медленно снижая ставки.

Федеральная резервная система США и Банк Англии на этой неделе последовали за недавним решением Европейского центрального банка сохранить ставки. Учитывая, что годовой рост цен сейчас составляет от 2,8% до 4% в США, еврозоне и Великобритании, становится ясно, что общее направление банковских ставок в этом году будет снижаться. Однако центральные банки не торопятся говорить, когда они начнут снижать номинальные ставки.

Президент ЕЦБ Кристин Лагард назвала вероятным летний период. Председатель ФРС Джером Пауэлл отказался от мартовского сокращения ставки. А глава Банка Англии Эндрю Бэйли заявил, что намерен дождаться дополнительных данных. Осторожность понятна. Руководители центральных банков опасаются, что инфляция может вернуться к скачку. Рост заработной платы по-прежнему высок по историческим меркам . В Америке экономический рост неожиданно оказался положительным. Нестабильность на Ближнем Востоке приводит к новым перебоям в цепочках поставок, а угроза роста цен на нефть и газ сохраняется.

Руководители центральных банков также пытаются управлять ожиданиями рынка. В США условия на финансовых рынках остаются такими же жёсткими, как и летом . Когда инвесторы начали верить, что цикл ставок достиг своего пика, они заложили в прогнозы будущие снижения. Любое предположение о неизбежности сокращения может ослабить условия дальше, чем хотят центральные банки. Рынки, возможно, забежали вперёд. В США в этом году они заложили шесть снижений ставок по сравнению с тремя, указанными в «точечной диаграмме» прогнозов ФРС. Тем не менее, существует риск того, что центральные банки проявляют чрезмерную осторожность, — отметили авторы статьи.

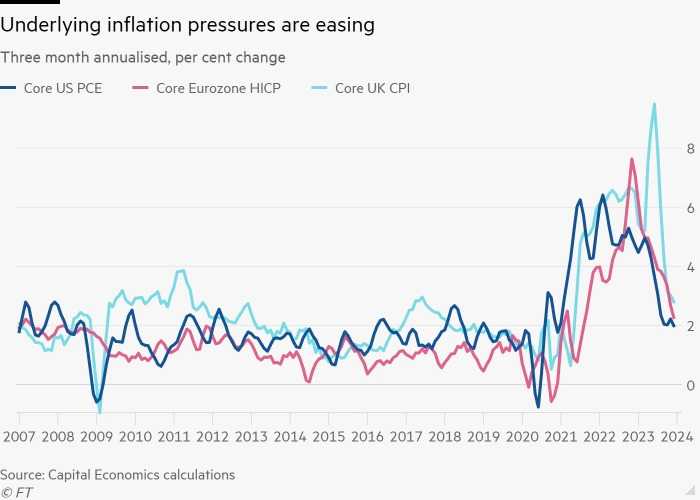

БАЗОВОЕ ИНФЛЯЦИОННОЕ ДАВЛЕНИЕ ОСЛАБЕВАЕТ

Во-первых, основные движущие силы инфляции в этом цикле — проблемы в цепочке поставок, шок цен на природный газ и растущие цены на продукты питания — похоже, исчезли. Снижение спроса также ослабит последствия любых дальнейших сбоев в цепочке поставок. По оценкам Goldman Sachs, при нынешних обстоятельствах перебои в судоходстве в Красном море повысят глобальную базовую инфляцию лишь на 0,1 процентного пункта в этом году.

Во-вторых, хотя рынки труда остаются стабильными, свидетельств охлаждения становится всё больше. Количество вакансий в Британии находится на самом низком уровне со второго квартала 2021 года. Рост заработной платы и количества вакансий в США также замедлились. Трехмесячная годовая базовая инфляция, которая фокусируется на последних тенденциях базовой инфляции, составляет около 2 процентов в Великобритании, еврозоне и США. Это означает, что необходимость поддерживать весьма ограничительные ставки отпала.

Лаги Фридмана также всё ещё актуальны. Увеличение кредитования с фиксированной процентной ставкой, особенно в США и Великобритании, замедлило распространение более высоких ставок в экономике. Полный эффект пиковых ставок ещё предстоит ощутить. Многим домохозяйствам и предприятиям ещё предстоит рефинансирование; тогда спрос ещё больше ослабнет. Таким образом, снижение ставок с их нынешнего ограничительного уровня вряд ли будет означать значительное ослабление, особенно с учётом того, что реальные ставки растут.

Аргументы в пользу более быстрых действий, возможно, более убедительны в особенно для слабой экономики еврозоны по сравнению с США. Но есть несколько переменчивых факторов, да и геополитическая нестабильность только усложняет задачу. Призрак Артура Бернса, председателя ФРС снизившего ставки в 1970-х годах только для того, чтобы развернуть курс и снова поднять их, когда инфляция восстановилась, явно преследует центральные банки нашего времени. Однако задача политиков не избегание неловкостей. Если центральные банки заявляют, что их решения полностью зависят от данных, то они могут оказаться перед необходимостью снижать ставки раньше планируемого.

UTC+00