НА УОЛЛ-СТРИТ ВСЁ БОЛЬШЕ ОБЕСПОКОЕНЫ ВОЗОБНОВЛЕНИЕМ ИНФЛЯЦИИ

Маловероятный исход случается гораздо чаще, чем предполагает статистика, считают эксперты

Изображение: TravelScape/Freepik

Недавние признаки более устойчивой, чем ожидалось, инфляции заставили некоторых стратегов Уолл-стрит обеспокоиться тем, что инвесторы стали слишком оптимистичны в отношении шансов на мягкую посадку в экономике США, пишет репортёр Yahoo Finance Джош Шафер.

Преобладающая обеспокоенность заключается в том, что инфляция может войти в эпоху стагфляции, когда рост цен вновь ускорится, а экономический рост замедлится. Наиболее ярко это наблюдалось в 1970-х и 1980-х годах, когда быстрое снижение инфляции оказалось обманом, и США пришлось бороться с более высокими ценами на протяжении более десяти лет.

Мы считаем, что существует риск поворота нарратива от золотой середины к чему-то вроде стагфляции 1970-х годов, что будет иметь серьёзные последствия для распределения активов, — написал 21 февраля в записке для клиентов главный рыночный стратег JPMorgan Марко Коланович. Он ожидает, что S&P 500 упадёт до 4200 к концу года.

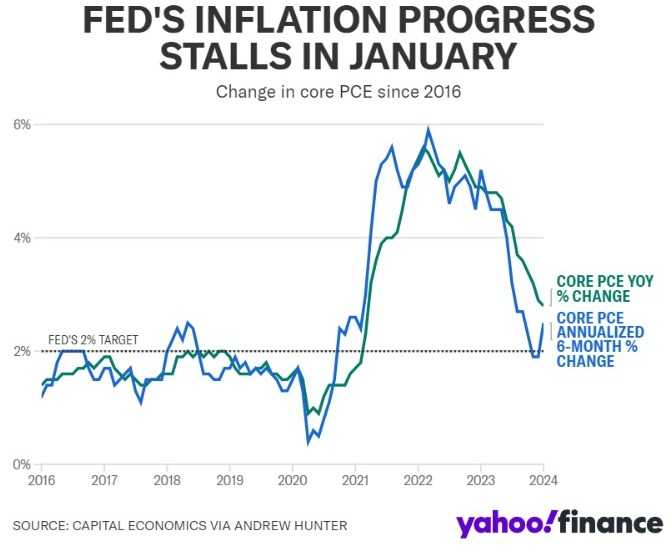

Ряд более горячих, чем ожидалось, отчётов по инфляции в январе привёл Колановича и других экспертов к выводу, что ухабистый путь инфляции к целевому показателю ФРС в 2% должен вызывать беспокойство у инвесторов, поскольку акции находятся на рекордно высоких уровнях.

Хотя это маловероятно, вполне возможно, что инвесторы недооценивают риск стагфляции в ближайшие 12–18 месяцев, — сказал Yahoo Finance главный инвестиционный стратег State Street Global Advisors Майкл Ароне. — И я думаю, что последние несколько лет научили инвесторов тому, что маловероятный исход случается гораздо чаще, чем предполагает статистика.

По мнению Ароне, если стагфляция закрепится, реальные активы, такие как сырьевые товары, превзойдут акции и облигации.

Если произойдёт такой маловероятный результат, инвесторам будет лучше, если они вложат скромное вложение где-то в диапазоне от 5% до 10% в некоторые из таких реальных активов, — сказал Ароне.

ИНФЛЯЦИОННЫЙ ПРОГРЕСС ФРС ОСТАНОВИЛСЯ В ЯНВАРЕ

Изменение основного PCE (расходы на личное потребление) с 2016 года

Споры об инфляции

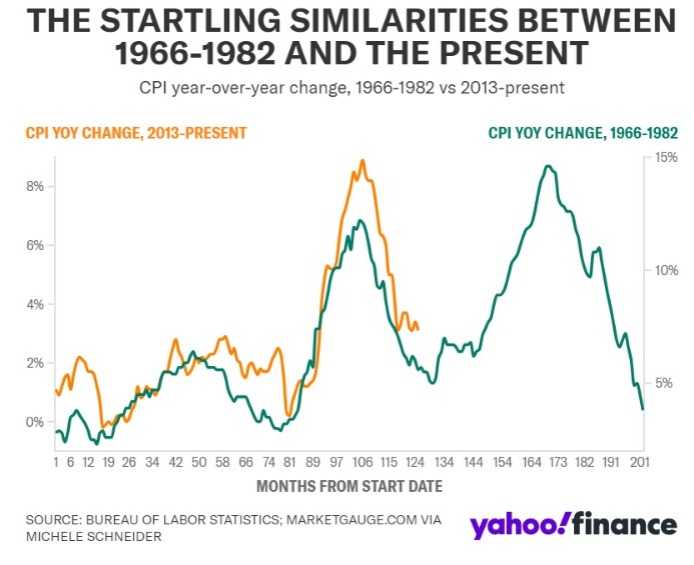

Главный стратег MarketGauge.com Мишель Шнайдер назвала стагфляцию ключевым риском на 2024 год в январском выпуске Yahoo Finance Chartbook . Она отметила «поразительное сходство» между динамикой индекса потребительских цен (ИПЦ), когда она впервые начала работать на рынках в конце 1970-х годов с сегодняшними показателями.

СХОДСТВО МЕЖДУ 1966-1982 гг. И НАСТОЯЩИМ

Изменение ИПЦ в годовом исчислении, 1966–1982 гг. vs 2013 г.–наст. время

В истории инфляции 1970-х и 1980-х годов влияние на рост оказывали нефтяное эмбарго, а также война на Ближнем Востоке. Правительство потратило значительные средства во время и после войны во Вьетнаме, что также способствовало росту цен. Эти факторы рисуют картину, аналогичную нынешней. Последствия пандемии COVID и восстановления привели к резкому росту инфляции, а конфликт на Ближнем Востоке повлиял на цены на нефть и усилил рост инфляции и проблемы с цепочкой поставок. Государственные расходы также остаются ключевой проблемой.

Шнайдер выделила некоторые предупреждающие знаки, которые уже проявляются в сырьевых товарах. По её словам, фьючерсы на сахар выросли в четыре раза по сравнению с ценами до пандемии. Цены на какао тоже выросли. Сельскохозяйственные биржи отталкиваются от максимумов, наблюдавшихся во время всплеска инфляции в 2022 году.

Есть некоторые реальные проблемы с продовольствием, и это именно то, что произошло в 1979 году, — сказал Шнайдер Yahoo Finance 27 февраля.

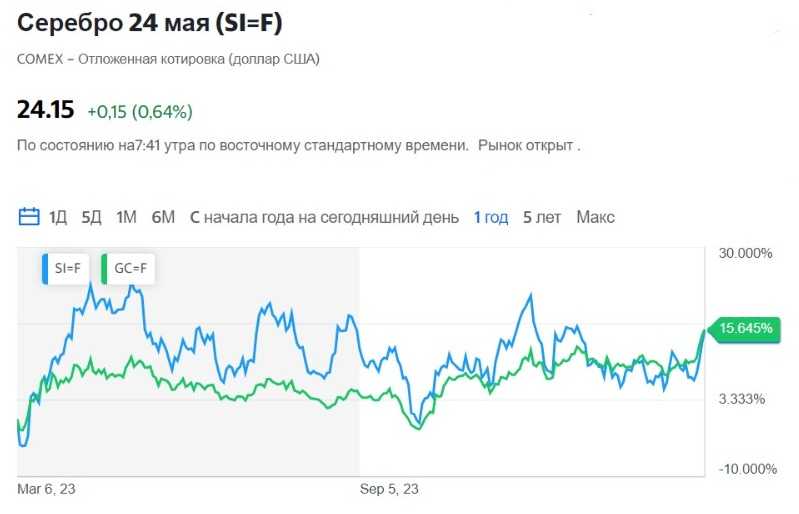

Добавьте к этому тот факт, что нефть (CL=F) превысила 80 долларов за баррель впервые с ноября, и, по мнению Шнайдер, многие из тех же факторов, которые спровоцировали возврат инфляции в конце 1970-х годов, оказывают влияние и сегодня. Она добавила, что ключевой поворот – когда фьючерсы на серебро (SI=F) превосходят золото (GC=F) – ещё не произошёл.

Одним из рисков для акций является то, что ФРС не будет снижать ставку так быстро, как надеются рынки. По данным Bloomberg, инвесторы прогнозируют три снижения процентных ставок в 2024 году. Главный экономист Apollo Global Торстен Слок в пятницу и вовсе дал прогноз, что Федеральная резервная система вообще не будет снижать процентные ставки в этом году.

Базовые показатели трендовой инфляции растут, — написал Слок. (Раскрытие информации: Yahoo Finance получило сведения от Apollo Global Management.)

Однако многие экономисты утверждают, что инфляция явно движется к снижению. Главный экономист Capital Economics в Северной Америке Пол Эшворт заявил Yahoo Finance, что, по его мнению, эта борьба с инфляцией будет больше похожа на скачок цен после Второй мировой войны, который не закончился стагфляцией. Ключевое отличие состоит в том, что 1970-е годы принесли «целую череду» шоков предложения, сказал он.

Перспектива геополитической напряжённости, которая приведёт к ещё большему росту цен на нефть в этом году, всегда остаётся ключевым риском, сказал Эшворт. Но на данный момент цены на нефть остаются ниже, чем ожидалось во время их пика в 2022 году.

Эшворт выделил и другие факторы, такие как неожиданный рост экономики США за последний год, что может указывать на рост производительности. Это позволит сохранить баланс экономики, даже если спрос останется высоким.

Мы считаем, что вероятность краткосрочного возобновления инфляции сейчас довольно низка, потому что, даже если спрос останется высоким в этом году в ответ на снижение ставок ФРС, существует много возможностей для дальнейшего значительного роста предложения в экономике, — написал Эшворт в исследовательской записке 26 января.

UTC+00