ЕСТЕСТВЕННЫЕ И НЕЙТРАЛЬНЫЕ ПРОЦЕНТНЫЕ СТАВКИ: ПРОШЛОЕ И БУДУЩЕЕ

А также последствия для денежно-кредитной политики

Изображение Gerd Altmann/Pixabay

Недавно на сайте Национального Бюро экономических исследований была опубликована статья на тему естественных и нейтральных процентных ставок. Исследовательская работа состоит из 56 страниц. Редакция THE TENGE сократила исходный материал и объяснила основные выводы из данной работы.

Естественная и нейтральная процентная ставка

Естественная или нейтральная процентная ставка — это краткосрочная процентная ставка, которая теоретически поддержит экономику при полной занятости ВВП, сохраняя при этом инфляцию постоянной. Естественная процентная ставка очень важна из-за той роли, которую она играет в денежно-кредитной политике. Центробанк, исходя из своего понимания нейтрального уровня, будет применять краткосрочную банковскую ставку. В периоды, когда регулятор посчитает, что экономика нуждается в стимулировании, они устанавливают банковскую ставку ниже нейтральной. Если центральный банк считает, что экономике нужен период охлаждения, он установит банковскую ставку выше нейтральной.

Три фазы снижения процентных ставок

Автор утверждает, что снижение ставок определённо началось в начале 1990-х годов, после того как дезинфляция в США 1980-х годов была практически завершена. Тем не менее, фазы, указанные автором, примерно совпадают с фазами, описанными Кабальеро, Фархи и Гуриншасом. Выявление различных движущих сил в эти периоды является ключевой предпосылкой для прогнозирования вероятности того, что впоследствии завершения нынешнего всплеска инфляции, реальные ставки сохранятся на самом низком уровне.

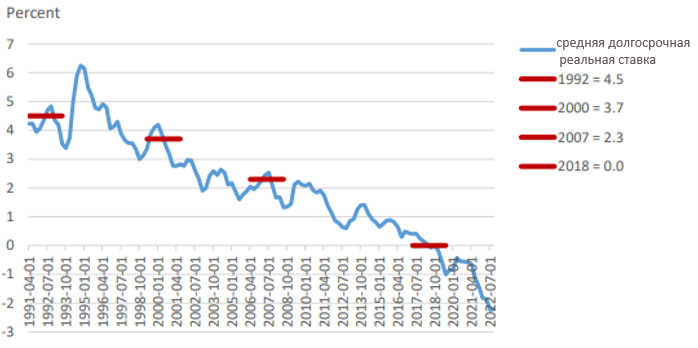

Рисунок 1 иллюстрирует этапы глобального долгосрочного снижения процентных ставок: первый — с начала 1990-х годов до начала тысячелетия, второй — с нулевых до Великого финансового кризиса, а третий — с 2007 до 2018 года. За весь период падение мировых реальных процентных ставок составило примерно 450 базисных пунктов.

Рисунок 1. Три фазы снижения реальной процентной ставки в период с 1991 по 2018 годы

Источник: База данных ФРС, расчёты авторов

Для каждого графика горизонтальная красная линия показывает среднюю скорость за шесть кварталов, центрированную над разрывом, указанным в легенде.

Ключевыми факторами снижения реальных ставок в период 1992-2000 включают в себя:

⚫Демографические показатели, в частности, высокий уровень накоплений в странах с развитой экономикой в период бэби-бума

⚫ Растущее неравенство после политического подъёма ориентированных на рынок стран

⚫Быстро падающие цены на инвестиционные товары, что приводит к снижению потребности в инвестициях, когда эластичность замещения капитала и труда ниже единицы

⚫Увеличение рыночной власти фирм на рынках товаров и труда, а также растущая доля фирм, обладающих большей рыночной властью, в результате чего фирмы могут получать более высокую прибыль при меньших инвестициях и вынуждены замещать труд капиталом

Период 2000-2007 годов характеризуется чрезвычайно лёгкими финансовыми условиями во всём мире, чему отчасти способствовало продолжающееся расширение глубины, масштабов и свободы мировой финансовой деятельности, начавшееся в 1990-х годах, при растущем участии развивающихся рынков. Если в этот период и наблюдается рост спроса на безопасные активы, то он исходит в основном от официального, а не частного сектора. Центральные банки развивающихся стран наращивают свои резервы, но толерантность частного сектора к риску, напротив, высока.

В условиях высокой глобальной ликвидности цены на энергоносители растут, а профицит экспортёров нефти раздувается, поскольку совокупное потребление не поспевает за ростом доходов. Похожая динамика наблюдается в Китае, где быстрый рост доходов сам по себе поддерживается притоком ПИИ. При этом доходы неравномерно распределяются между домохозяйствами, повышают норму сбережений и профицит текущего счёта Китая.

Третий этап начинается с глобального финансового кризиса, но за ним быстро следует связанный с ним кризис еврозоны (2010-2012 гг.). Одним из факторов является фискальная консолидация в еврозоне. В течение этого длительного периода, большая часть которого приходится на восстановление после кризисов, частное неприятие риска и, следовательно, частный спрос на безопасные активы. Кроме того, во всём мире растёт политическая неопределённость.

Прежние тенденции в области демографии, неравенства и цен на инвестиционные товары сохраняются, хотя в некоторых случаях их темпы замедляются. Старение и замедление роста рабочей силы сдерживают инвестиции, хотя увеличение глобальных сбережений с 25 до 27 процентов мирового ВВП позволяет предположить, что рост сбережений в этот период станет ещё более важным фактором. Как уже отмечалось, накопление валютных резервов, которое способствовало снижению процентных ставок в 2000-х годах, замедляется, а затем прекращается в 2010-х годах.

Последствия для денежно-кредитной политики

Даже если центральный банк сможет с некоторой точностью определить естественную процентную ставку – несмотря на шоки предложения, подобные тем, которые наблюдались в последнее время – установление нейтральной ставки остаётся сложной задачей. В простых моделях с рациональными ожиданиями и заслуживающим доверия денежно-кредитным правилом может оказаться правдой то, что простое управление процентной ставкой со ссылкой на естественную ставку устраняет ценовую нестабильность или достигает желаемой точки в краткосрочном компромиссе между инфляцией и безработицей. Однако в целом такой взгляд на мир слишком упрощен.

Одна из проблем, о которой уже говорилось, заключается в том, что финансовые условия могут расходиться с условиями денежно-кредитной политики, добавляя фактор, который отсутствует в моделях типа оригинальной модели Лаубаха-Уильямса, но который может потребовать более или менее агрессивной реакции процентных ставок на инфляцию. Движение обменного курса также имеет отношение к общим финансовым условиям, особенно в небольших странах с открытой экономикой, и обменные курсы определяются дополнительными финансовыми факторами наряду с монетарной политикой.

Простой теоретический анализ монетарных правил обычно предполагает, что фискальная или другая политика устраняет источники динамической последовательности в монетарной политике, но эта элегантная теоретическая конструкция неприменима в реальности. Игра между политиками и рынками гораздо сложнее, тем более, когда инфляционные ожидания становятся нефиксированными. В ситуации, когда частные агенты прогнозируют, что инфляция будет постоянно превышать целевой уровень, номинальная нейтральная ставка может оказаться значительно выше номинальной естественной ставки. Если центральный банк хочет вернуть ожидания к целевому уровню, номинальная нейтральная ставка должна быть значительно выше номинальной естественной ставки (рассчитанной как реальная естественная ставка плюс частные инфляционные ожидания).

Действительно, необходимость для центрального банка оценивать ожидания частных лиц таит в себе определённые опасности. Если центральный банк снижает учётную ставку после того, как рыночный или опросный показатель ожидаемой инфляции падает, агенты могут воспринять этот шаг как признак снижения решимости подавить инфляцию и снова скорректировать свои ожидания в сторону повышения. Однако для того, чтобы оценить реальную процентную ставку, подразумеваемую при установлении номинальной ставки, директивный орган должен учитывать инфляционные ожидания населения. Возможность неопределённости, когда центральные банки основывают свою политику исключительно на показателях инфляционных ожиданий, была проанализирована Бернанке и Вудфордом (1997), которые отмечают, что решение этой проблемы требует от центрального банка основывать решения на более широком наборе экономических показателей.

Естественная реальная процентная ставка должна соответствовать не только внутреннему балансу (полная занятость и стабильность цен), но и внешнему балансу. Попытка определить естественную ставку из уравнения Эйлера для полной занятости не может работать без информации об «естественном» чистом балансе текущего счёта, который (справедливости ради стоит сказать) довольно сложно определить концептуально. Здесь реальный обменный курс играет ключевую роль. Траектории как реального обменного курса, так и реальных процентных ставок должны совпадать, чтобы обеспечить уровень внутренних расходов, соответствующий оптимальному балансу текущего счёта, а также полной занятости

Будущее глобальных реальных процентных ставок

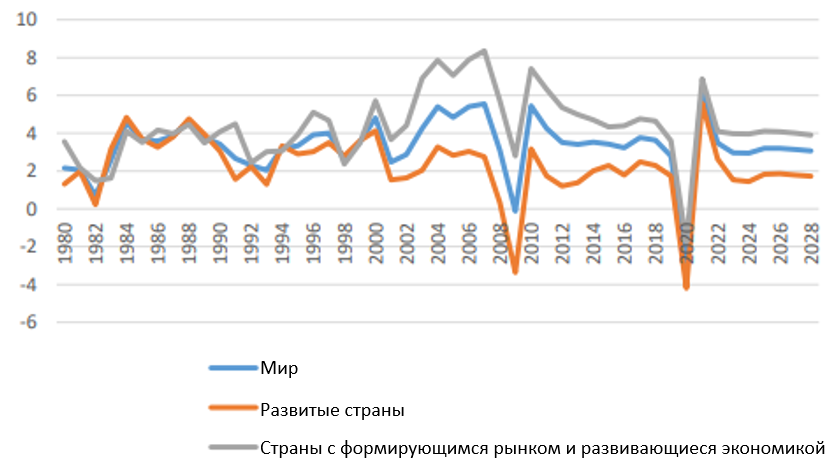

Трудно представить себе существенное восстановление реальных процентных ставок без резкого роста глобальных инвестиций, который, вероятно, будет связан с более высокой производительностью и ростом производства. Прогнозы на рисунке 2 показывают, что в ближайшем будущем этого не произойдет. Новые технологии, например, основанные на искусственном интеллекте, могут привести к временному или долгосрочному росту частных инвестиций и даже увеличить темпы долговременного роста, но на данный момент эти прогнозы являются спорными и спекулятивными. Государственные или поддерживаемые правительством инвестиции могут вырасти из-за потребностей перехода к «зелёной» экономике или из-за увеличения инвестиций в оборону в менее мирном мире.

Рисунок 2. Темпы роста производства 1980-2028 гг.

Источник: Темпы роста с весами по ППС из базы данных МВФ "Перспективы развития мировой экономики", октябрь 2023 года (прогнозы начиная с 2023 года)

Более высокий инвестиционный спрос в менее процветающих странах станет ключом к более высоким глобальным процентным ставкам во всём мире. Эти инвестиционные потребности, особенно в сфере инфраструктуры, безусловно, высоки. Для того, чтобы этот канал работал, инвестиционное финансирование должно свободно перетекать из более богатых стран в более бедные, однако чистый переток капитала между двумя группами стран был ограничен, возможно, из-за финансовых разногласий или рискованности инвестиций в страны назначения.

Используя данные Penn World Table, Монге-Наранхо, Санчес и Сантаеулалия-Ллопис (2019) зафиксировали тенденцию к сближению предельных продуктов капитала в богатых и бедных странах по мере роста капиталоёмкости в бедных странах. Важно, однако, что они также фиксируют, что рост капиталоёмкости в этих странах был обусловлен в основном увеличением внутренних сбережений и лишь в минимальной степени — чистым притоком капитала. С ростом напряжённости в отношениях между США и Китаем, а также в связи с агрессией России в Украине и войной на Ближнем Востоке мы можем ожидать усиления глобальной экономической фрагментации. Это ещё больше затруднит движение капитала от богатых стран к бедным — как по финансовым, так и по каналам товарных рынков.

Демографические тенденции и их влияние на сбережения и инвестиции

Поскольку поколение бэби-бума уже давно вышло на пенсию, есть ещё несколько важных фактов, касающихся демографической ситуации в мире в будущем. Рождаемость продолжит снижаться, рост населения будет замедляться, уровень зависимости от пожилых людей будет расти, а продолжительность жизни будет удлиняться. По прогнозам ООН, рост населения станет отрицательным, а средняя продолжительность жизни, которая в настоящее время составляет около 72 лет, достигнет 82 лет к концу этого века.

Увеличение продолжительности жизни приведёт к снижению глобальных сбережений, поскольку пожилые люди будут расходовать свои богатства в течение более длительного срока выхода на пенсию. Продолжительность жизни увеличивается во всём мире одновременно с замедлением роста численности населения. Однако реалистично откалиброванные динамические глобальные модели жизненного цикла, как правило, поддерживают гипотезу о том, что демографические тенденции будут ещё больше снижать реальные процентные ставки в этом столетии. Демографические прогнозы в целом, включая прогнозы продолжительности жизни и влияние демографических факторов на спрос на капитальные инвестиции, предполагают дальнейшее снижение процентных ставок в далёком будущем.

В целом, более медленный рост и старение населения будут сдерживать инвестиции за счёт сокращения рабочей силы. Помимо этого, это может также препятствовать НИОКР, росту производительности и инвестициям, поскольку, как и в моделях эндогенного роста, невозвратные затраты на НИОКР должны быть возмещены за счёт потока монопольных прибылей, а более медленный рост потребительских рынков означает приводит к более низкой норме прибыли.

Фрагментация и неопределённость

Усиление фрагментации мировой экономики, скорее всего, будет сдерживать инвестиции несмотря на то, что правительства некоторых стран будут больше внимания уделять промышленной политике. Фрагментация торговли может препятствовать долгосрочному глобальному росту, мешая распространению новых идей и технологий. Рост неопределённости, вызванный политическими, геополитическими и природными потрясениями, является ещё одним препятствием для роста. После кризиса 2008 года события, которые раньше казались отдалёнными "хвостовыми рисками" — финансовый крах, пандемии, климатические катастрофы, даже ядерная война, — теперь кажутся более вероятными. Даже если не брать во внимание риски стихийных бедствий, неопределённость торговой политики стала повышаться. Такое развитие событий сдерживает инвестиции, в том числе в НИОКР, и одновременно повышает уровень сбережений. В частности, это стимулирует спрос на безопасные активы.

Заключение

Продолжающийся вялый рост, всё более радикальная неопределённость и, в особенности, предсказуемая демографическая ситуация, вероятно, будут доминирующими факторами, определяющими мировые реальные процентные ставки в течение следующего десятилетия. Недавний рост ставок, наблюдаемый на рынках государственных облигаций, скорее всего, является пиком, который может сойти на нет в ближайшем будущем. Хотя некоторая часть недавнего роста процентных ставок может оказаться устойчивой, реальные процентные ставки не скоро вернутся к уровню трех десятилетий назад. Такое развитие событий могло бы стать преимуществом для расширения пространства для проведения фискальной политики, если бы не было полностью обусловлено снижением темпов роста. Однако, учитывая текущие целевые показатели инфляции, эффективная нижняя граница останется постоянной проблемой для денежно-кредитной политики. Финансовая нестабильность также останется актуальной угрозой, а некоторые бизнес-модели финансового сектора будут поставлены под сомнение.

UTC+00