РЫНОЧНАЯ КАПИТАЛИЗАЦИЯ БАНКОВ КАК СПОСОБ ОЦЕНКИ УСТОЙЧИВОСТИ

Что скрывают показатели капитализации казахстанских банков?

Устойчивость и надёжность банковского сектора остаются приоритетными задачами для регуляторов и инвесторов, особенно в условиях изменений, вызванных мировыми кризисами. Реформы, проведённые после глобального финансового кризиса, существенно укрепили устойчивость банков, что нашло отражение в росте их капитала в соотношении с активами, взвешенными по риску.

Одним из ключевых показателей, позволяющих оценить способность банка управлять рисками, является коэффициент рыночно-скорректированного взвешенного риска капитала (MARC). В отличие от традиционных методов оценки, MARC учитывает не только регуляторные требования, но и динамику рыночных условий, что позволяет более точно определить уровень капитализации банка и его устойчивость в условиях повышенной волатильности.

Согласно обзору, подготовленному экспертами Банка международных расчётов (BIS), коэффициент MARC рассчитывается как наименьшее значение из двух показателей: (1) достаточности базового капитала первого уровня или (2) произведения коэффициента достаточности капитала на соотношение текущей рыночной капитализации к балансовой стоимости банка. Таким образом, когда рыночная капитализация банка высока, показатель MARC совпадает с традиционной оценкой достаточности капитала. Однако в случае, если рыночная капитализация ниже балансовой стоимости, показатель MARC дисконтирует этот разрыв, учитывая восприятие устойчивости банка со стороны участников рынка.

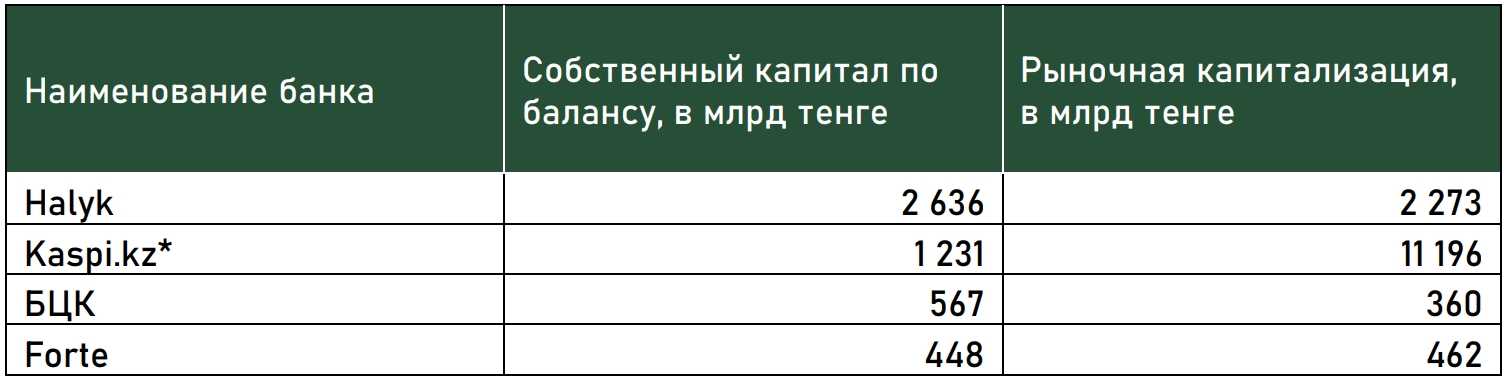

Таблица 1. Сравнение собственного капитала по балансу и рыночной капитализации банков Казахстана

Источник: данные НБРК, KASE, расчёты THE TENGE

Примечание. Для анализа использованы данные по Kaspi.kz, так как акции Kaspi Bank не торгуются на бирже. Kaspi.kz является финтех-группой, включающей в себя Kaspi Bank.

Редакция THE TENGE проанализировала уровень достаточности капитала крупнейших банков Казахстана, чьи акции торгуются на фондовых биржах, а также рассчитала показатель MARC описанный выше. В наш анализ вошли следующие банки: Halyk, Kaspi, БЦК и Forte. Отдельно отметим, что акции Kaspi Bank не представлены на бирже, поэтому для расчёта мы использовали данные материнской компании Kaspi.kz.

Рыночная капитализация Halyk и БЦК на 14% и 37% меньше их балансового значения капитала. В рамках описания коэффициент взвешенного риска капитала (MARC) означает, что данные банки сталкиваются с недоверием со стороны участников рынка, которые могут закладывать дополнительный дисконт на ряд потенциальных рисков и угроз, которые не отражаются в рамках стандартных балансово-нормативных показателей.

В этом контексте показатель MARC дисконтирует традиционную оценку достаточности капитала, что делает его более чувствительным к рыночным сигналам. Несмотря на то, что с точки зрения регуляторных стандартов капитализация этих банков может считаться достаточной, снижение их рыночной стоимости говорит о том, что для участников рынка их риски остаются значимыми.

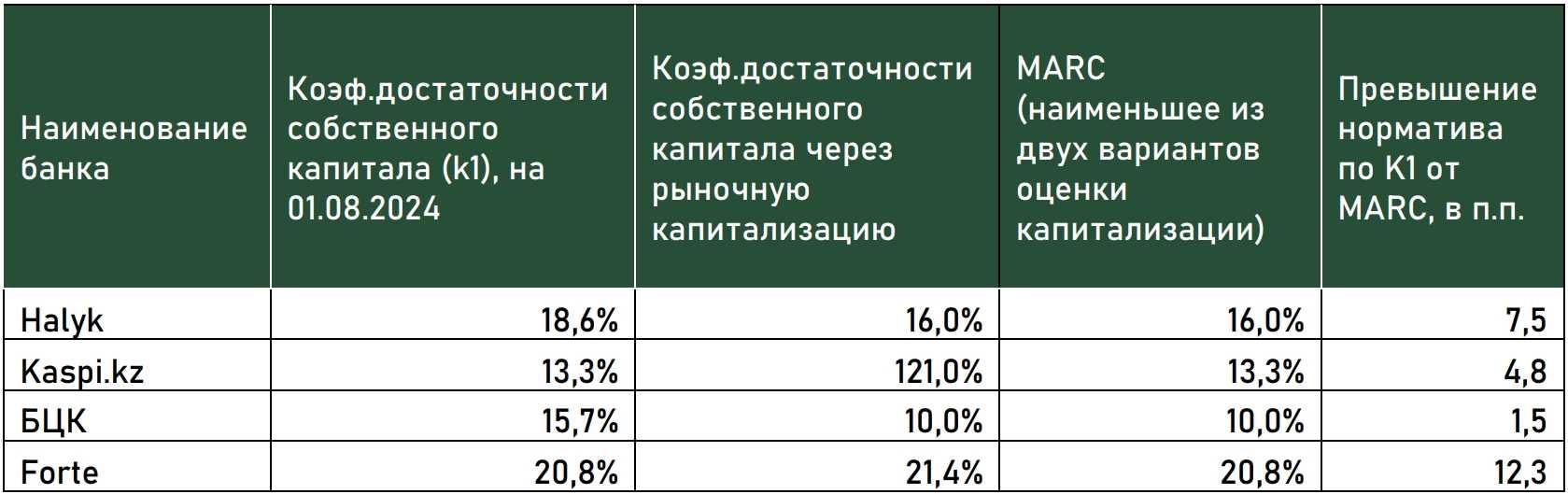

Таблица 2. Анализ коэффициентов достаточности капитала

Источник: данные НБРК, KASE, расчёты THE TENGE

Несмотря на недавнее снижение рыночной капитализации Kaspi, пересчёт коэффициента достаточности капитала через рыночную капитализацию демонстрирует наличие значительного запаса капитала и доверия со стороны рынка. В отличие от Halyk и БЦК, где рыночная стоимость оказалась ниже балансовой, Kaspi продолжает демонстрировать высокую рыночную капитализацию, что указывает на сохраняющееся доверие инвесторов и устойчивую финансовую позицию. Даже с учётом текущих рыночных колебаний банк сохраняет сильные позиции, отражая его способность привлекать капитал выше нормативных требований.

Банк демонстрирует высокий уровень достаточности капитала как по нормативному подходу, так и в разы больший с учётом рыночного подхода к его оценке.

Аналогичные результаты продемонстрировал банк Forte при анализе коэффициента достаточности собственного капитала с учётом рыночной капитализации, где коэффициент достаточности капитала с учётом рыночной капитализации превышает значение стандартного балансового коэффициента.

UTC+00