КАК БАНКИ УПРАВЛЯЮТ ЛИКВИДНОСТЬЮ: АВГУСТОВСКАЯ ОЦЕНКА THE TENGE

Влияние оттока депозитов и активного роста кредитования сказывается на ликвидности банковского сектора.

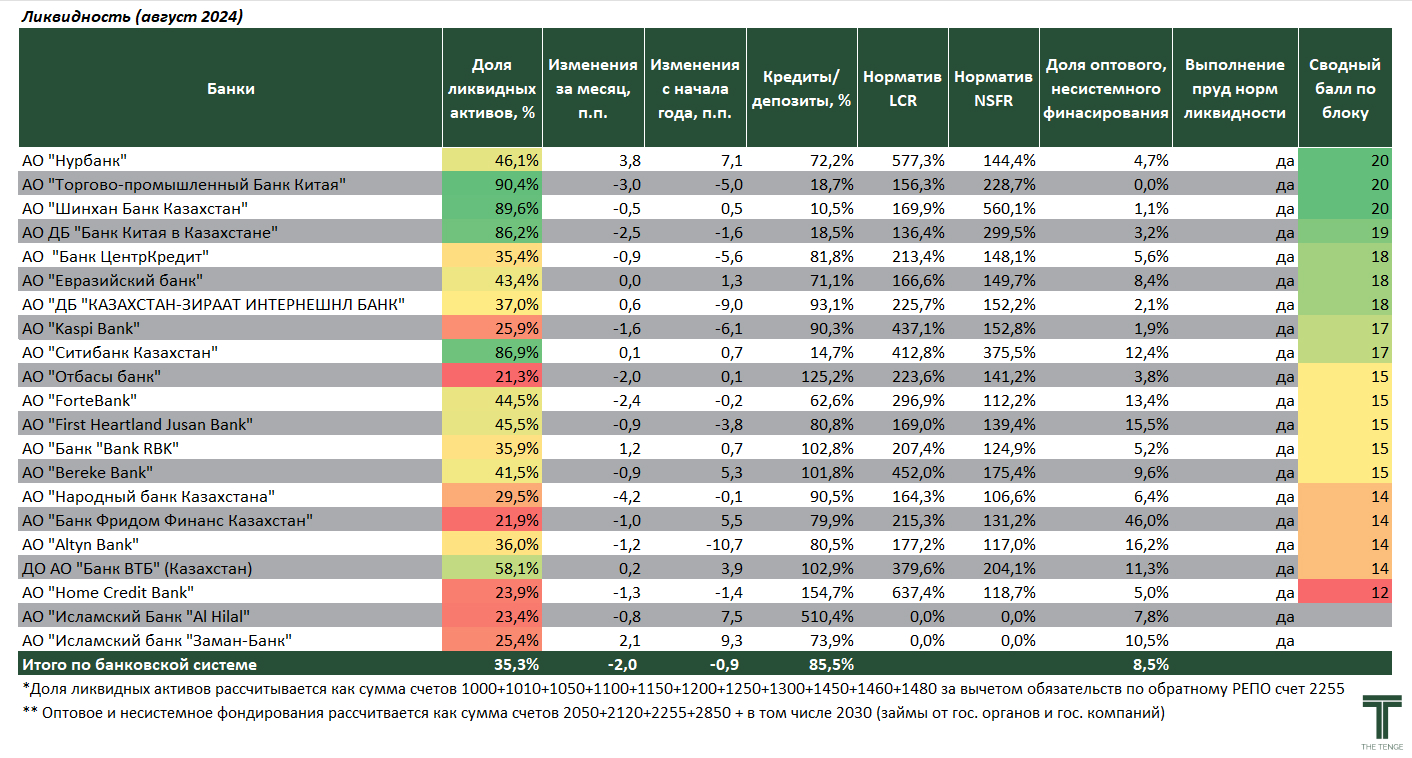

В августе наблюдалось некоторое снижение уровня ликвидности банковской системы на фоне оттока депозитов, что привело к сокращению доли ликвидных активов на 0,3 п.п., до уровня 35,9%. Согласно модели оценки состояния банков THE TENGE, текущий уровень ликвидности остаётся достаточным для противодействия потенциальным рыночным шокам и обеспечения устойчивости банков второго уровня. Несмотря на сокращение, данный показатель всё ещё находится в пределах, необходимых для поддержания стабильности в условиях волатильности.

В августе значительное сокращение доли ликвидных активов наблюдалось среди ведущих банков второго уровня (БВУ), таких как Халык Банк (-4,2 п.п.), ForteBank (-2,4 п.п.), Отбасы Банк (-2,0 п.п.) и Kaspi Bank (-1,6 п.п.). Снижение ликвидных активов в этих банках связано с оттоком депозитов и одновременным ростом их кредитных портфелей, что привело к снижению уровня доступных ликвидных средств.

Увеличением данного показателя отметились менее активные в сфере кредитования банки, включая Нурбанк (+3,8 п.п.), Заман Банк (+2,1 п.п.). Исключением является Банк RBK (+1,2 п.п.), где наблюдалось увеличение доли ликвидных активов.

Согласно нашим расчётам, оптимальным уровнем доли ликвидных активов является значение в 20%. Большинство традиционных банков превысили этот уровень в августе, что свидетельствует о достаточном запасе ликвидности для обеспечения стабильности их операций.

Особое внимание следует уделить банкам, где доля ликвидных активов превышает 50%. Такая высокая доля указывает на их низкую вовлечённость в кредитование. В основном, это дочерние иностранные банки, чьи бизнес-модели ориентированы на сохранение ликвидности и менее активное участие в кредитных операциях на местном рынке.

Соотношение кредитов к депозитам (loans to deposits ratio — LDR) является ключевым показателем, отражающим наличие достаточного объёма фондирования для расширения кредитного портфеля. Депозиты являются основным и относительно стабильным источником фондирования для отечественных банков. Низкое значение LDR может свидетельствовать о недостаточной активности в кредитовании или о том, что банки предпочитают направлять средства в менее рискованные активы.

Так, одим из самых низких LDR среди банков отмечается у Шинхан (10,5%). Аналогично крайне низкое соотношение наблюдается у Citibank (14,7%), Банк Китая (18,5%) и ТПБ Банк Китая (18,7%). Подобные значения указывают на ограниченную кредитную деятельность этих банков, что может быть связано с консервативными стратегиями управления активами. Низкие LDR также могут говорить о наличии значительных резервов ликвидности, которые не используются для активного кредитования, что особенно характерно для дочерних иностранных банков, ориентированных на обслуживание крупных корпоративных клиентов или на выполнение специфических функций в рамках глобальных операций.

Превышение объёма кредитов над депозитами сигнализирует о том, что банки привлекают дополнительные источники финансирования, помимо депозитов, либо задействуют собственный капитал для поддержания кредитной активности. Подобная ситуация может указывать на агрессивную стратегию кредитования, которая зачастую сопровождается увеличением рисков, особенно если банк значительно превышает 100% в этом показателе.

Среди банков с высокими значениями LDR выделяются Al Hilal (510,4%), Home Credit (154,7%), Отбасы банк (125,2%), ВТБ (102,9%), RBK (102,8%) и Bereke (101,8%). У этих банков превышение объёма выданных кредитов над депозитами указывает на использование альтернативных источников фондирования, таких как заимствования на рынке капитала или использование межбанковских кредитов. Это может свидетельствовать о повышенной рисковой склонности и стремлении быстро нарастить кредитный портфель, что, в свою очередь, может отразиться на их риск-профиле.

Однако, отметим, что значение LDR, превышающее 100%, не всегда является признаком недостаточного фондирования. Основная масса кредитов в стране предоставляется в тенге, в то время как структура депозитов может включать значительный объём вкладов в иностранной валюте. Из-за отсутствия данных о валютной разбивке депозитов по банкам, нельзя с уверенностью утверждать, что банки с высоким LDR испытывают дефицит тенговых депозитов для поддержания своей кредитной активности. Тем не менее, такая ситуация требует внимательного мониторинга со стороны регулятора, особенно в условиях рыночной волатильности.

Коэффициенты ликвидности и стабильного фондирования показывают устойчивость банковского сектора к финансовым стрессам. На конец августа все банки в Казахстане соблюдали нормативы по коэффициентам краткосрочной ликвидности (LCR) и стабильного фондирования (NSFR), поддерживая их на уровне выше 100%. Исключением являются исламские банки, на которые данные требования не распространяются.

Коэффициент краткосрочной ликвидности (LCR) отражает способность банка покрыть чистые оттоки ликвидности в течение 30 дней в условиях стресса, обеспечивая его ликвидными активами. Высокие значения этого показателя свидетельствуют о том, что банк готов к внезапному оттоку вкладов и может поддерживать свою устойчивость в условиях кризиса. Существенные значения LCR наблюдались преимущественно у розничных банков и дочерних структур международных банков второго уровня (БВУ), что подчёркивает их ориентацию на высокую ликвидность для покрытия обязательств перед вкладчиками в краткосрочной перспективе.

Коэффициент стабильного фондирования (NSFR), в свою очередь, измеряет способность банка обеспечивать операции сроком более одного года стабильными источниками финансирования, такими как долгосрочные депозиты или собственный капитал. Высокие значения NSFR свидетельствуют о наличии у банка устойчивого источника фондирования, что позволяет ему поддерживать долгосрочную активность без угрозы для ликвидности. Наиболее высокие значения NSFR были отмечены у дочерних иностранных банков: у Шинхан банка он достиг 560%, у Citi – 376%, у Банка Китая – 300%. Эти цифры подтверждают стратегию дочерних банков, ориентированную на долгосрочную устойчивость в условиях значительной поддержки материнских структур.

Среди отечественных банков, высокие показатели NSFR наблюдались у Bereke (175%) и Kaspi (152%), что указывает на устойчивую модель их финансирования, которая позволяет им активно участвовать в долгосрочных кредитных операциях, оставаясь при этом высоколиквидными.

Высокая доля несистемного и оптового финансирования наблюдается у ряда банков, в частности у Freedom (46,0%), Altyn (16,2%) и Jusan (15,5%). Это указывает на значительную зависимость этих банков от краткосрочных или несистемных источников фондирования для поддержания своей операционной деятельности. В таких условиях банки привлекают ресурсы через механизмы, не связанные с классическими депозитными базами, что, с одной стороны, повышает их гибкость и потенциал для получения прибыли, но, с другой стороны, существенно увеличивает их уязвимость к внешним рискам и колебаниям ликвидности.

Несистемное финансирование, как правило, имеет более короткие сроки обращения и подвержено резким изменениям рыночной конъюнктуры, что может привести к росту расходов на привлечение фондов или даже к краткосрочным проблемам с ликвидностью. Однако при грамотной стратегии управления рисками, банки способны эффективно использовать этот ресурс, извлекая выгоду из более гибких условий фондирования, увеличивая маржу между стоимостью привлечения и доходностью активов.

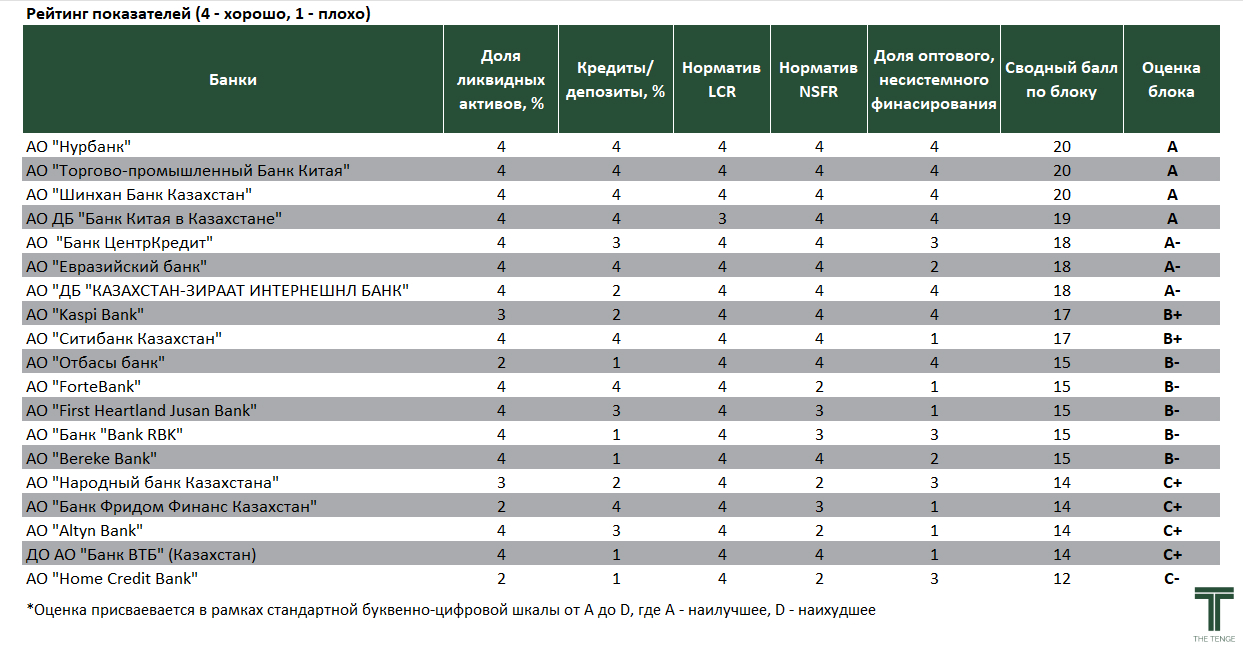

В совокупности, согласно модели оценки банковского состояния от THE TENGE, высокие баллы по ликвидности продемонстрировали Нурбанк, ТПБ и Шинхан. Примечательно, что наряду с банками, не активно участвующими в кредитовании и придерживающимися стратегии высокой ликвидности, такими как «кэшевые» банки, также выделяются такие активные игроки, как БЦК, Евразийский банк и Kaspi, которые смогли поддерживать высокие показатели ликвидности при значительной кредитной активности.

Однако, низкий балл по какому-либо отдельному показателю, в частности по ликвидности, не всегда является сигналом критической ситуации для банка. Для комплексной оценки рисков необходимо учитывать весь спектр показателей его деятельности, включая качество активов, стабильность фондирования, рентабельность и другие ключевые параметры. Важно понимать, что только всесторонний анализ может дать объективную картину финансовой устойчивости банка и его способности справляться с рыночными колебаниями и кризисными ситуациями.

Справочно:

Коэффициент покрытия ликвидности (LCR) — показатель соотношения имеющихся ликвидных активов к оценке оттока чистых денежных средств в течение 30-дневного периода на основании ряда обязательных допущений в отношении движения денежных средств. Поддержка данного показателя на требуемом уровне предназначена для обеспечения краткосрочной устойчивости к падению ликвидности.

Коэффициент чистого стабильного финансирования (NSFR), представляющий собой коэффициент долгосрочной структурной ликвидности, направлен на то, чтобы организация использовала в достаточной степени стабильные, долгосрочные источники для финансирования менее ликвидных активов.

Чем выше оба показателя, тем лучше. Желательно, чтобы значения находились выше 100%.

Кредиты/депозиты — соотношение ссудного портфеля банка и его депозитного фондирования. Измеряет степень финансирования бизнеса за счёт средств от основной банковской деятельности.

Доля оптового, несистемного финансирования — отношение суммы спонтанных, разовых, нерыночных источников финансирования. Измеряет уровень использования краткосрочного фондирования, полученного на рынке, а также за счёт государственного кредитования. Для данных средств характерна высокая волатильность и неустойчивость в кризисных ситуациях.

UTC+00