КАК БУДЕТ РАБОТАТЬ НАДЗОРНАЯ НАДБАВКА НА БАНКИ?

И почему это повлияет на объёмы потребительского кредитования?

Изображение Pixabay

Агентство РК по регулированию и развитию финансового рынка (АРРФР) подготовило проект постановления «о внесении изменений в некоторые НПА по вопросам регулирования банковской деятельности». В нём предлагается увеличить требование к консервационному буферу для несистемных банков до 2,5%. В данной статье мы попытаемся простым языком объяснить, в чём суть проекта и как это может повлиять на банковский сектор.

Регулятор в лице АРРФР хочет изменить пруденциальные требования к капиталу. Теперь с началом 2024 года увеличивается требование к консервационному буферу для несистемных банков до 2,5% (ранее лимит был в 2,0%). Попробуем объяснить на примере требования достаточности собственного капитала.

Для начала, необходимо объяснить значение аббревиатур SREP и AQR. AssetQualityReview (AQR) – это инструмент риск-ориентированного надзора, позволяющий оценить реальное качество активов, уровень неработающих кредитов, ожидаемые кредитные убытки и достаточность капитала банков. Процедуру AQR проходит только ограниченное количество банков. В 2022 году её прошли 10 банков (на сегодня в стране 21 банк). SupervisoryReviewandEvaluationProcess (SREP) – это надзорный процесс обзора и оценки финансовых рисков банка. Данная процедура позволяет сегментировать банки по уровню риска, достаточности капитала и ликвидности.

С 2017 года коэффициент достаточности собственного капитала составлял 5,5%. К нему добавляется надзорная надбавка по результатам SREP и регулярного AQR, которая называется консервационным буфером. Диапазон размера надзорной надбавки по результатам SREP и регулярного AQR является динамичной и составляет от 0 до 6 процентов от суммы активов, условных и возможных обязательств, взвешенных по степени кредитного риска, активов, условных и возможных требований и обязательств, рассчитанных с учётом рыночного и операционного рисков. При этом порядок применения надзорной надбавки является конфиденциальной информацией и не публикуется в СМИ.

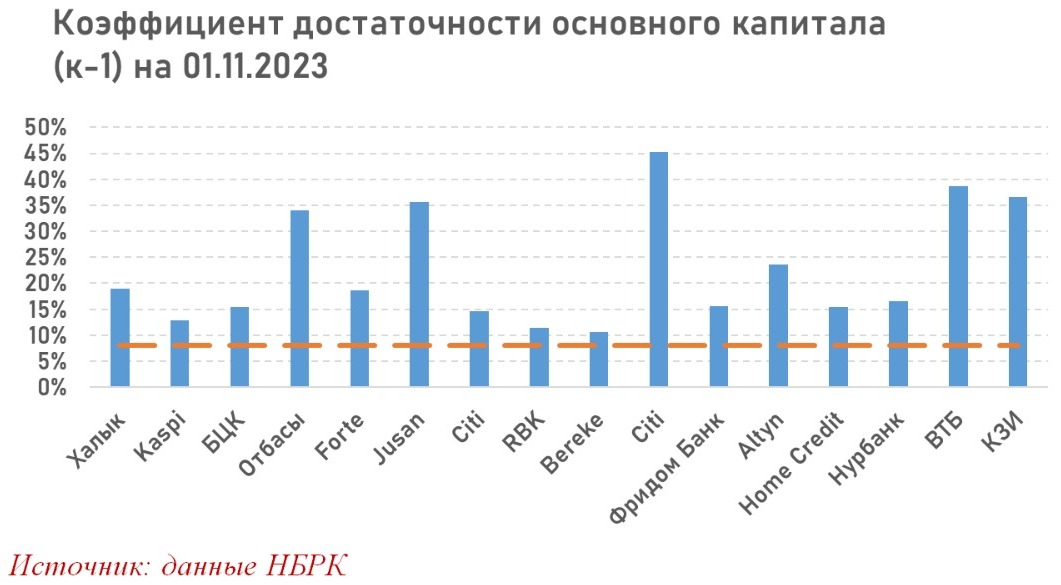

В дополнении к значениям коэффициентов достаточности собственного капитала устанавливаются требования по консервационному буферу, которые выполняются на постоянной основе. Для несистемных банков она составляет 2,0%, а для системных банков 3,0%. С нового года для несистемных банков консервационный буфер составит 2,5%. То есть если ранее для выполнения пруденциальных нормативов несистемному банку нужно было держать коэффициент достаточности основного капитала на уровне 7,5%, то с 2024 года необходимо держать выше 8,0%.

Для справок: коэффициенты достаточности капитала отражают способность банка покрыть финансовые потери за счёт собственного капитала. Основными индикаторами выступают коэффициент достаточности основного капитала k1 и коэффициент достаточности собственного капитала k2.

На данный момент все банки выполняют нормативы по достаточности капитала. Однако после введения новых регулятивных мер, сложности могут возникнуть у RBK и Bereke. Отметим, эти банки после внедрения новых требований, скорее всего, будут выполнять требования по капиталу, но им придётся либо снизить темпы дальнейшего роста кредитования, либо акционерам придется докапитализировать их.

Невыполнение требований по достаточности капитала с учётом надзорных надбавок хотя бы по одному из коэффициентов приведёт к ограничению по выплате дивидендов. То есть регулятор ограничивает возможность получения дохода акционерам, если банк не соответствует новым регулятивным нормам. Тогда держателям акций придётся докапитализировать банк для усиления его устойчивости.

С другой стороны, внедрение новых нормативов сужает потенциал отдельных банков по расширению кредитного портфеля. Банкам придётся докапитализироваться, либо снизить темпы кредитования. Учитывая стимулирование правительства и регулятора по сокращению потребительского кредитования и расширения кредитного портфеля малого и среднего бизнеса, банкам в новых условиях придётся предлагать более конкурентоспособные условия по кредитования и различные нефинансовые услуги способные привлечь качественных заёмщиков. О том, что Нацбанк намерен заставить БВУ отказываться от чрезмерного кредитования физлиц THE TENGE писал здесь.

UTC+00