ПОРТФЕЛИ КРУПНЕЙШИХ ИНВЕСТОРОВ

Подборка портфелей самых популярных финансистов

В данной подборке представлены портфели одних из самых известных и успешных инвесторов на фондовом рынке. О них снимают фильмы, а на их мнение ориентируются миллионы финансистов. Редакция The-Tenge будет ежеквартально обновлять информацию о портфелях.

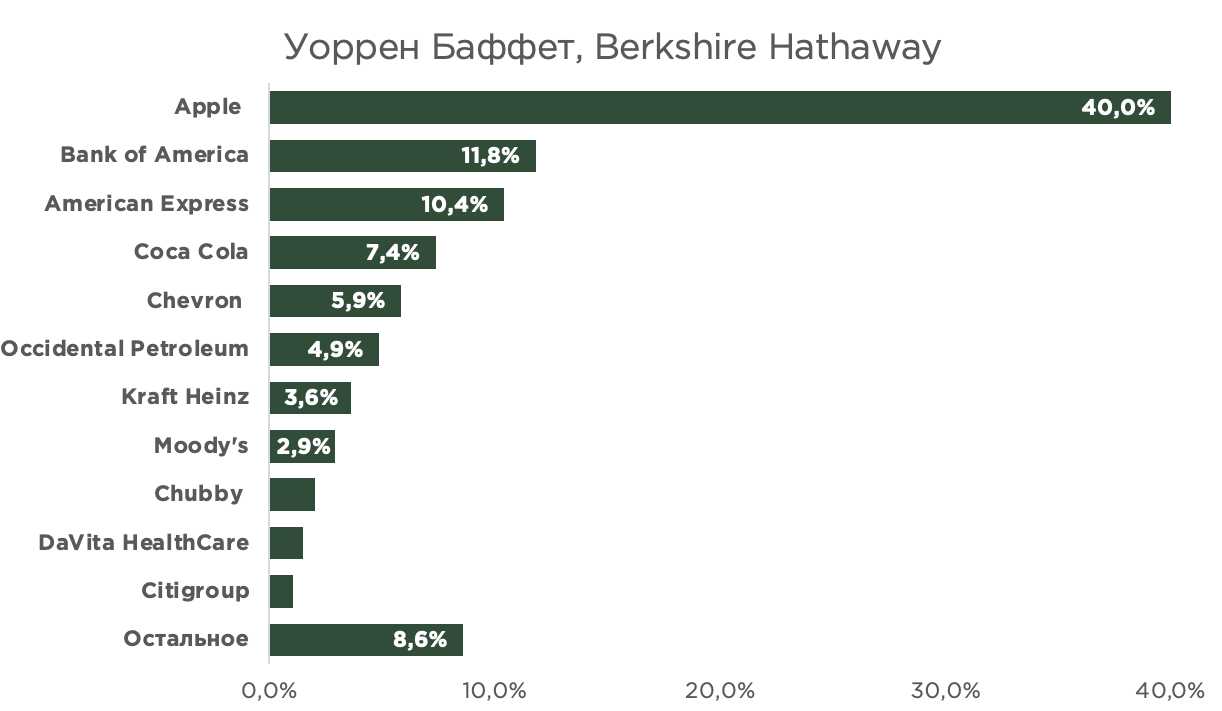

Уоррен Баффет – наиболее известный инвестор, основатель инвестиционного фонда Berkshire Hathaway. Баффеет считается одним из самых успешных инвесторов на фондовом рынке.

Самой крупной позицией является Apple. Однако управляющие Berkshire уменьшили долю акций Apple в портфеле с 51% до 40% на фоне ребалансировки и снижения присутствия в акциях американских бигтехов. Экспозиция в финансовом секторе остается ключевой инвестицией. Инвестиционная стратегия Баффета заключается в поиске недооцененных компаний с сильной бизнес моделью, ориентированной на долгосрочный и устойчивый рост.

Активы под управлением: $332 млрд

Доходность за первый квартал 2024 года: -0,6%

Cредняя годовая доходность за 3 года: 7,5%

Кумулятивная доходность за 3 года: 24,2%

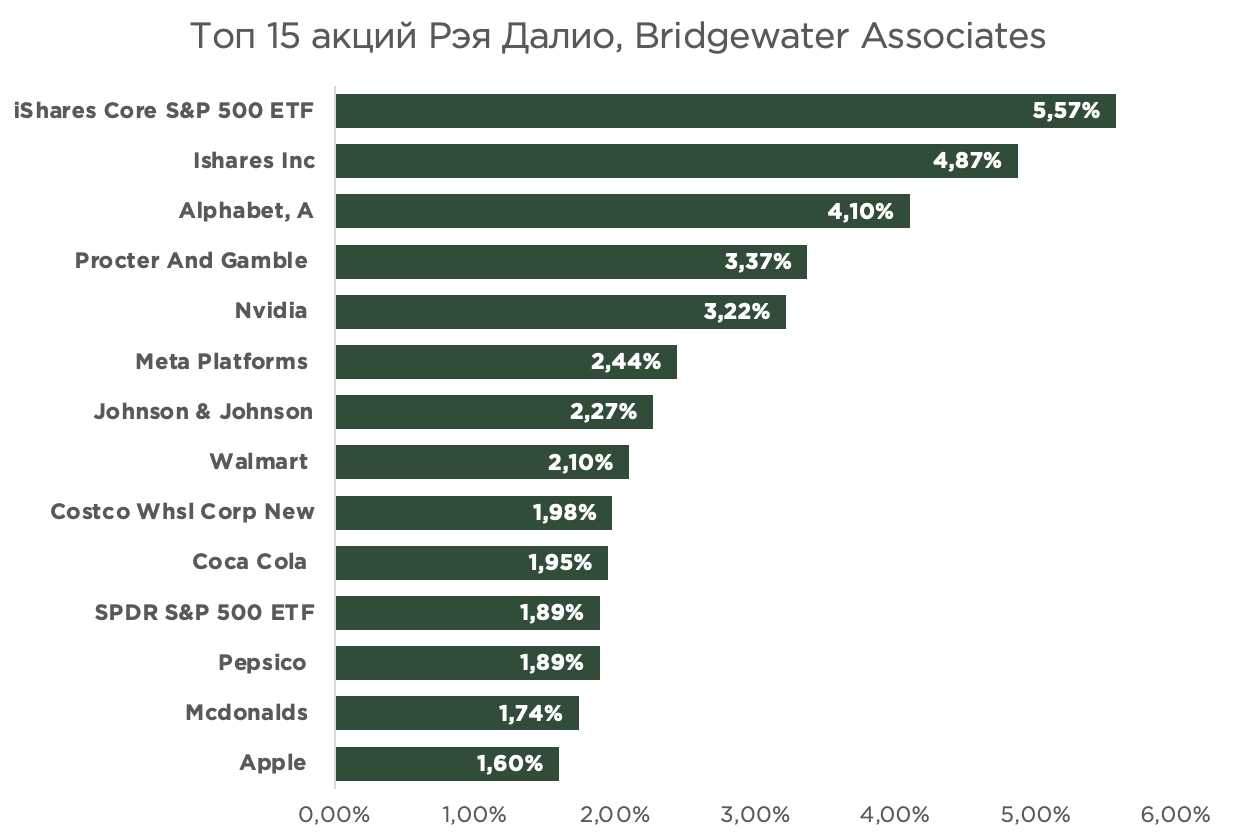

Рэй Далио – один из самых успешных хедж-фонд менеджеров, основатель фонда Bridgewater Associates. По данным на 2024 год хедж-фонд является вторым по доходности, уступая Citadel.

Фонд Рэя Далио использует алгоритмы и математические модели для поиска инвестиционных возможностей с помощью анализа макроэкономических данных. Однако по информации New York Times основным фактором в принятии решении по заключении сделок является личное предпочтение Рэя Далио, основанное на информации из связей с государственными деятелями.

Активы под управлением: $130 млрд

Доходность за первый квартал 2024 года: 6,6%

Cредняя годовая доходность за 3 года: 4,7%

Кумулятивная доходность за 3 года: 15%%

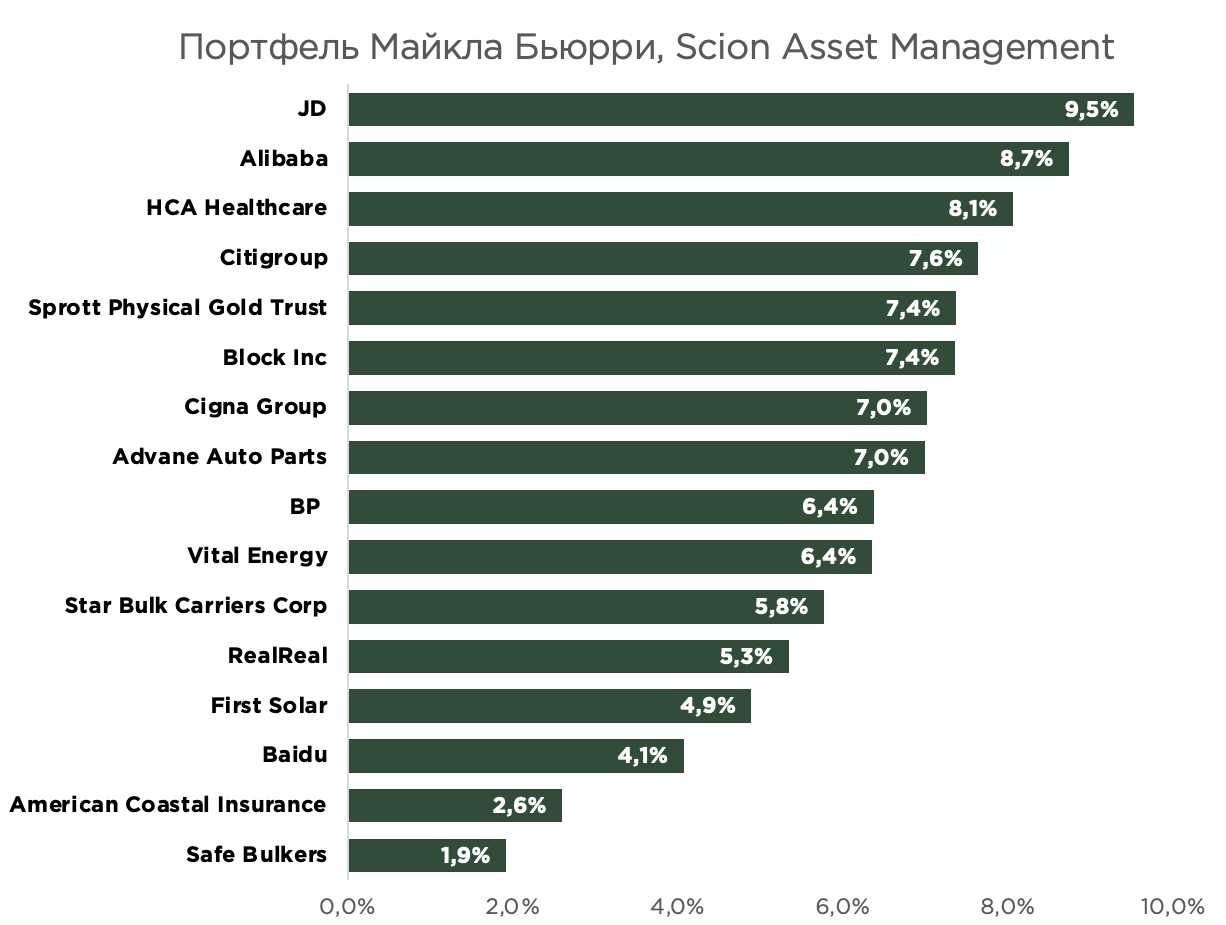

Майкл Бьюрри – американский инвестор, основатель хедж-фонда Scion Asset Management. Известен инвестициями против американского рынка недвижимости, предсказав ипотечный кризис 2008 года.

Бьюрри в апреле этого года увеличил экспозицию в китайских акциях, вероятно на фоне крайне низких оценок и потенциала роста технического сектора. Крупнейшими позициями Бьюрри являются китайские маркетплейсы JD и AliBaba. Лонг-шорт стратегия нацелена на поиск недооцененных и переоцененных компаний, которые имеют долгосрочный потенциал роста или обречены на падение.

Сумма активов: $103 млн

Доходность за первый квартал 2024 года: 11%

Cредняя годовая доходность за 3 года: 20%

Кумулятивная доходность за 3 года: 75%

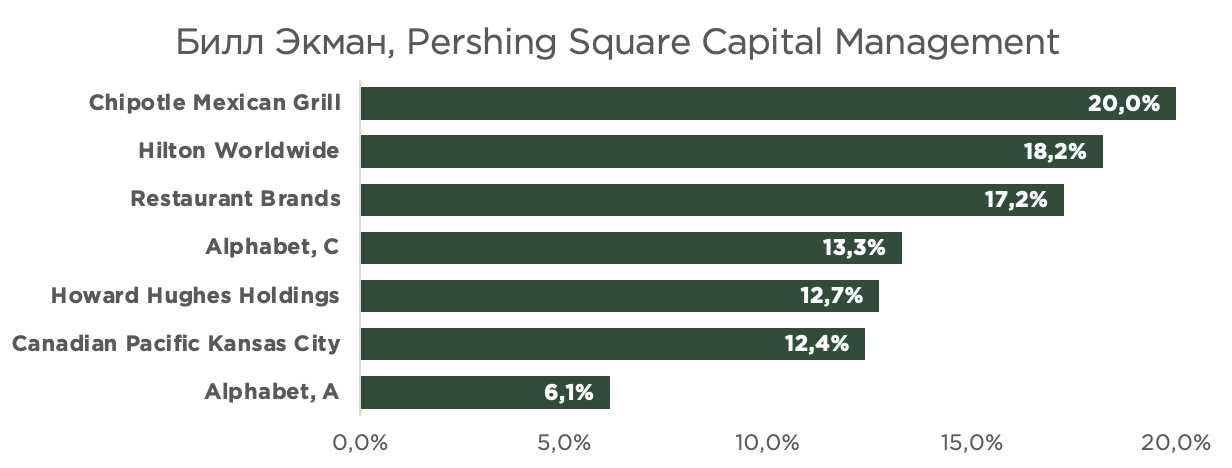

Билл Экман – американский инвестор, основатель и CEO хедж-фонда Pershing Square Capital Management.

Chipotle Mexican Grill остается крупнейшим холдингом в портфеле Акмана даже после сокращения почти на 10%. Экман уверен в бизнес модели и росте мексиканской сети быстрого питания, однако уменьшает экспозицию. Портфель Билла Экмана демонстрирует сбалансированный подход с инвестициями в технологии, гостиничный бизнес, недвижимость и потребительские бренды. Его выбор компаний отражает сочетание долгосрочного потенциала роста и прочных бизнес моделей.

Активы под управлением: $10,7 млрд

Доходность за первый квартал 2024 года: 8,8%

Cредняя годовая доходность за 3 года: 10,4%

Кумулятивная доходность за 3 года: 34,6%

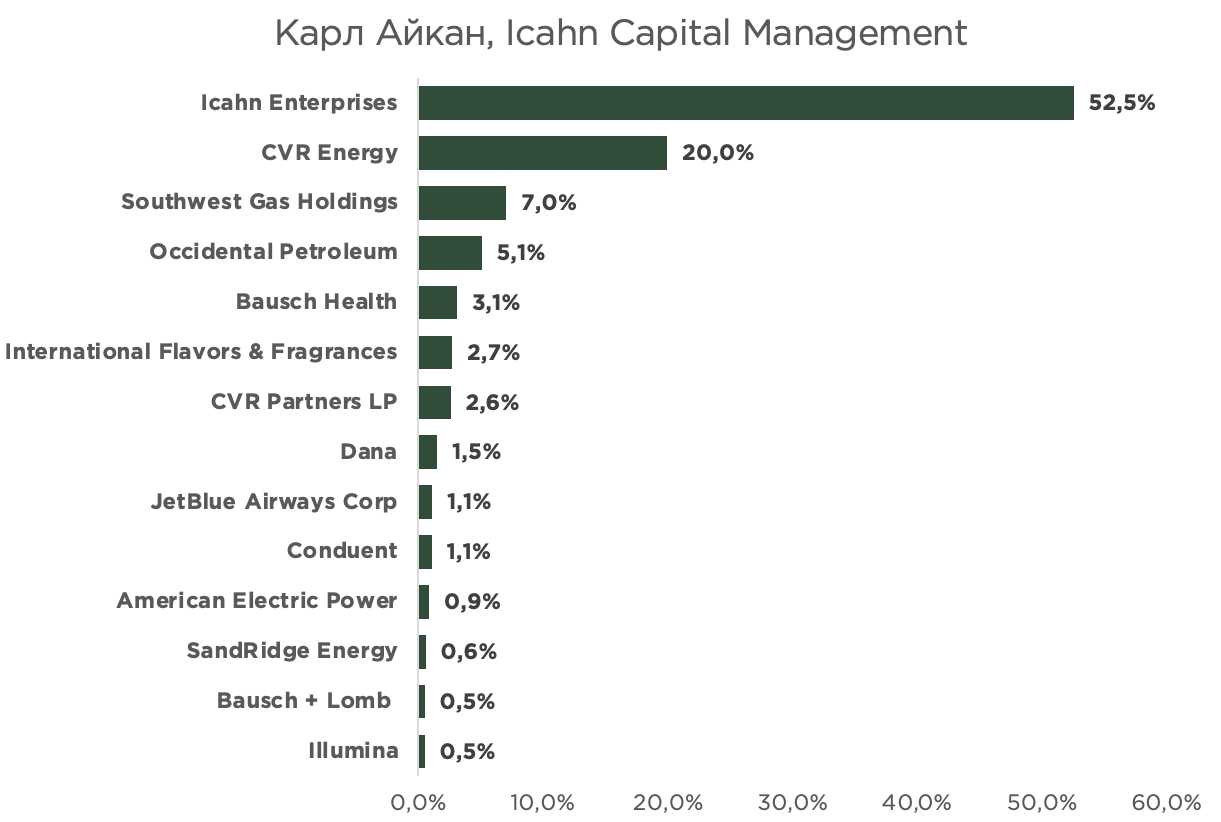

Карл Айкан – американский инвестор и основатель фонда Icahn Capital Management и Icahn Enterprises.

Портфель Айкана ориентирован на долгосрочный рост компаний в секторе энергетики, здравоохранения и промышленности. Инвестиционная стратегия Карла Айкана нацелена на занятие значительной доли в недооцененных компаниях и использование своего влияния в качестве акционера для проведения изменений, которые увеличивают стоимость акций. Он известен своим активистским подходом и готовностью участвовать во враждебных поглощениях компаний.

Активы под управлением: $11,9 млрд

Доходность за первый квартал 2024 года: 4,9%

Cредняя годовая доходность за 3 года: -19%

Кумулятивная доходность за 3 года: -46,9%

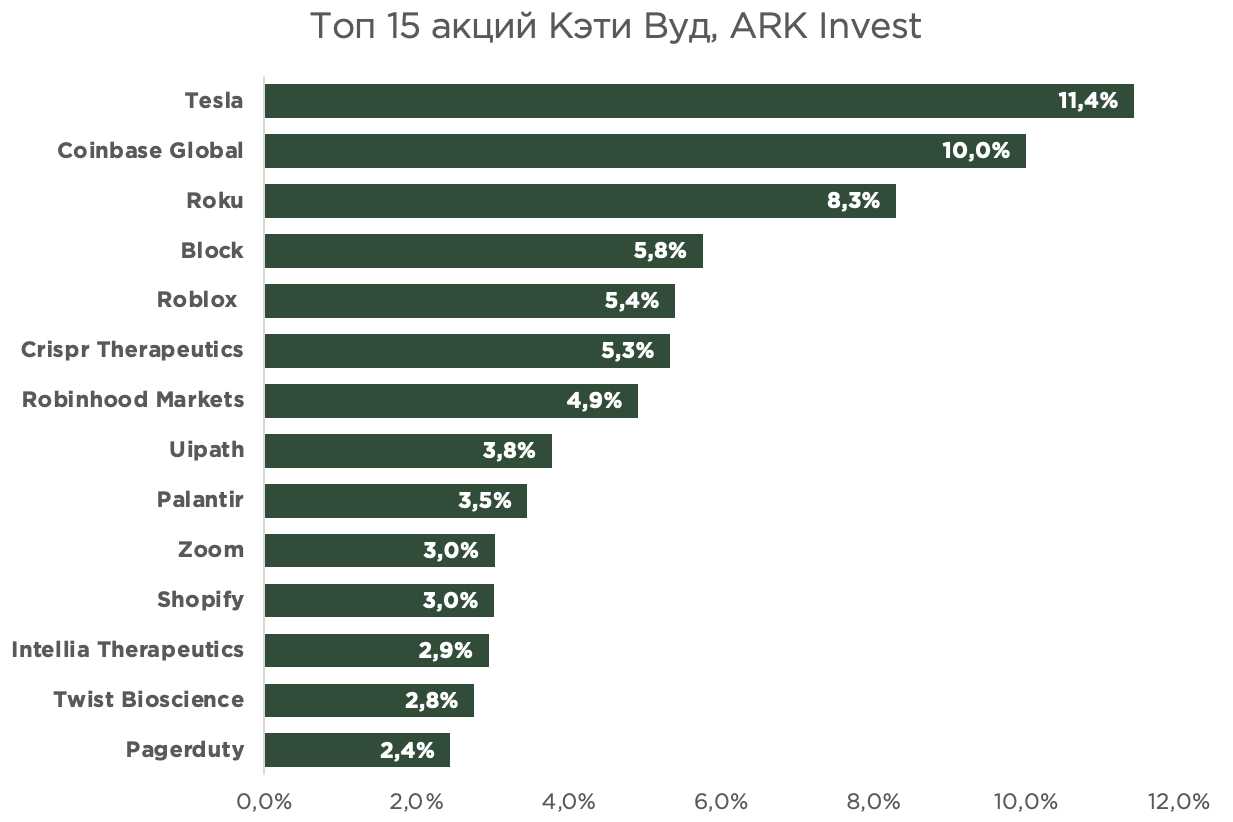

Кэти Вуд – основательница инвестиционной компании ARK Invest. Стратегия Кэти Вуд нацелена на покупку акций инновационных компаний с высоким потенциалом роста и риска.

Основным портфелем является ETF ARK Innovations, в который входят технологические и биотехнологические компании. Кэти Вуд является сторонником роста Tesla до уровня самой крупной компании в мире. Также она ставит на рост крипторынка, являясь инвестором в одну из крупнейших криптобирж Coinbase. Стратегия Кэти Вуд является предметом спора и обсуждений последние 4 лет. Пока одни инвесторы верят в успех ее подхода, другие прогнозируют значительное падение котировок ARK.

Активы под управлением: $14,6 млрд

Доходность за первый квартал 2024 года: -2,5%

Cредняя годовая доходность за 3 года: -21,6%

Кумулятивная доходность за 3 года: -51,8%

UTC+00