ДОХОДНОСТЬ ПЕНСИОННЫХ ИНВЕСТИЦИЙ НЕ ПЕРЕКРЫВАЕТ ИНФЛЯЦИЮ

Результаты управляющих пенсионными активами на конец апреля

Изображение: THE TENGE

На 1 мая 2025 года общий объём пенсионных активов составил более ₸22,7 трлн. Количество индивидуальных пенсионных счетов (ИПС) вкладчиков 11,2 млн. Итого пенсионные взносы с начала года составляют ₸900,3 млн. Из них 99,6% — пенсионные активы ЕНПФ, находящиеся в доверительном управлении НБРК, которые составили ₸22,6 трлн.

Результаты управления пенсионными активами

Помимо НБРК право принимать в управление пенсионные активы граждан имеют пять частных компаний, управляющих инвестиционными портфелями.

Деятельность Halyk Finance и АО ЕНПФ ДК НБРК (ОПВР) по управлению пенсионными активами самая короткая из рассматриваемого списка (с декабря 2022 года) и учитывая высокую доходность безопасных активов этого и прошлого годов, доходность (CAGR) этих портфелей оказалась выше остальных управляющих пенсионными активами.

В апреле лидером среди управляющих компаний по-прежнему остается BCC Invest с доходностью 4,0% с начала года. Так же стабильный и положительный результат демонстрирует Сентрас Секьюритиз (+2,3%), немного уступая лидеру.

На фоне общего роста только две управляющие компании показали отрицательную динамику доходности. Наихудший результат зафиксирован у АО ЕНПФ ДК НБРК (ОПВР) — -5,9%, так же отрицательное значение демонстрирует ЕНПФ под управлением НБРК со снижением на 1,1%. За это же время снижение S&P 500 составило 5,3% (или 7,7% в пересчёте в тенге), при этом доходность индекса KASE составила 0,8%.

Halyk Finance уверенно занимает лидирующую позицию по долгосрочной среднегодовой доходности (CAGR) — +14,9%. За ним следуют компании с доходностью ближе к лидирующей позиции: Halyk Global Markets (+10,6%), Сентрас Секьюритиз (+10,1%) и BCC Invest (+10,0%). Остальные управляющие демонстрируют доходность в коридоре от 8,1% до 9,9%. Наименьшее значение долгосрочной средней доходности остаётся за НБРК.

По состоянию на конец апреля все семь управляющих компаний продолжают показывать отрицательную реальную годовую доходность.

По показателю аннуализированной доходности (через экстраполяцию результатов прошедших месяцев на полный 2025 год) по состоянию на конец апреля, наилучшим вариантом для размещения своих пенсионных средств выступает со значительным отрывом BCC Invest (+12,6%).

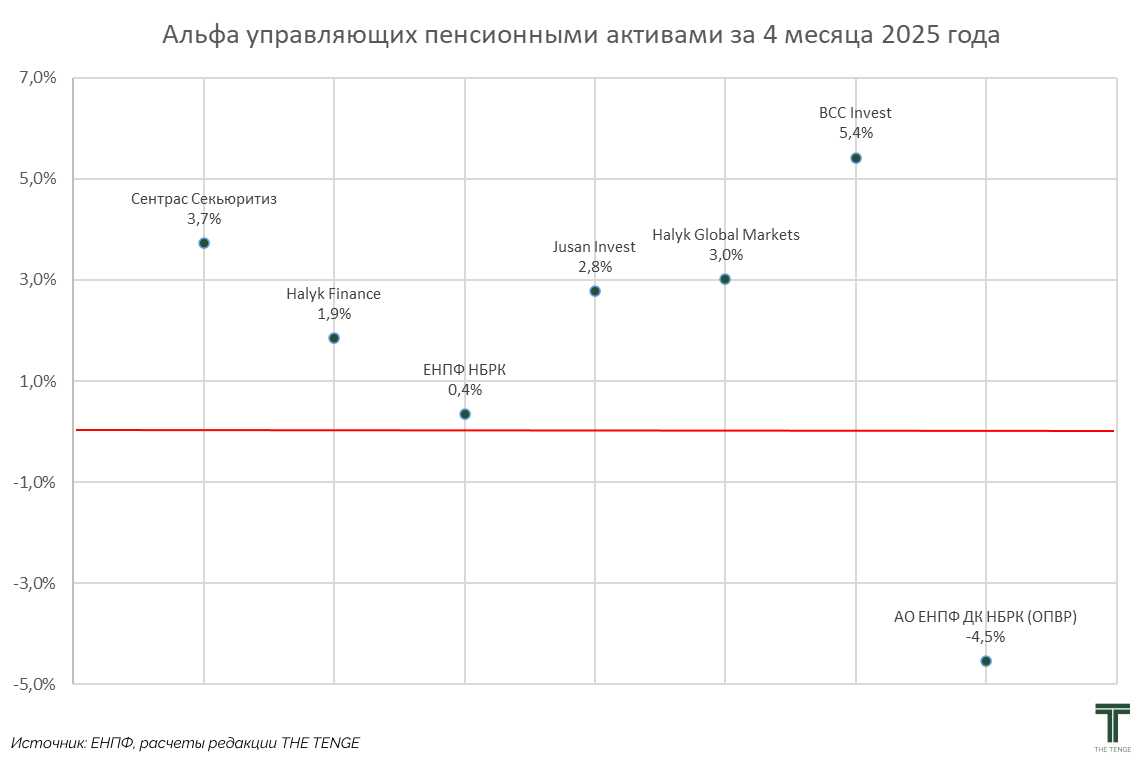

Общемировая практика предполагает оценку эффективности инвестирования и работы управляющих компаний через так называемый коэффициент Альфа. Альфа рассчитывается как разница результатов инвестирования фонда с эталонным бенчмарком, которым обычно выступает доходность индекса S&P 500 или с другим показателем, который может отражать результаты широкого рынка.

Однако для специфики портфеля управляющих пенсионными активами с учётом консервативного риск-профиля и соответствующей диверсификации в качестве эталонного бенчмарка лучше подходит S&P Target Risk Conservative Index. Показатель предназначен для измерения эффективности консервативного распределения акций и облигаций с фиксированным доходом с целью обеспечения стабильного потока доходов при низком уровне волатильности (риска).

За 4 месяца 2025 года S&P Target Risk Conservative Index вырос на 1,0% в долларовом выражении. Однако для правильного сопоставления результаты индекса были пересчитаны в тенге, что даёт значение в -1,4%, за счёт укрепления курса тенге с начала года.

За четыре месяца этого года большинство компаний по управлению активами показали положительную Альфу (эффективность управления), за исключением портфеля АО ЕНПФ ДК НБРК (ОПВР). Наихудшее значение на уровне около нуля за портфелем ЕНПФ под управлением НБРК.

Укрепление тенге до 512 за доллар США с пиковых значений начала года в 525 тенге за доллар США по-прежнему позволяет отечественным компаниям поддерживать положительную альфу.

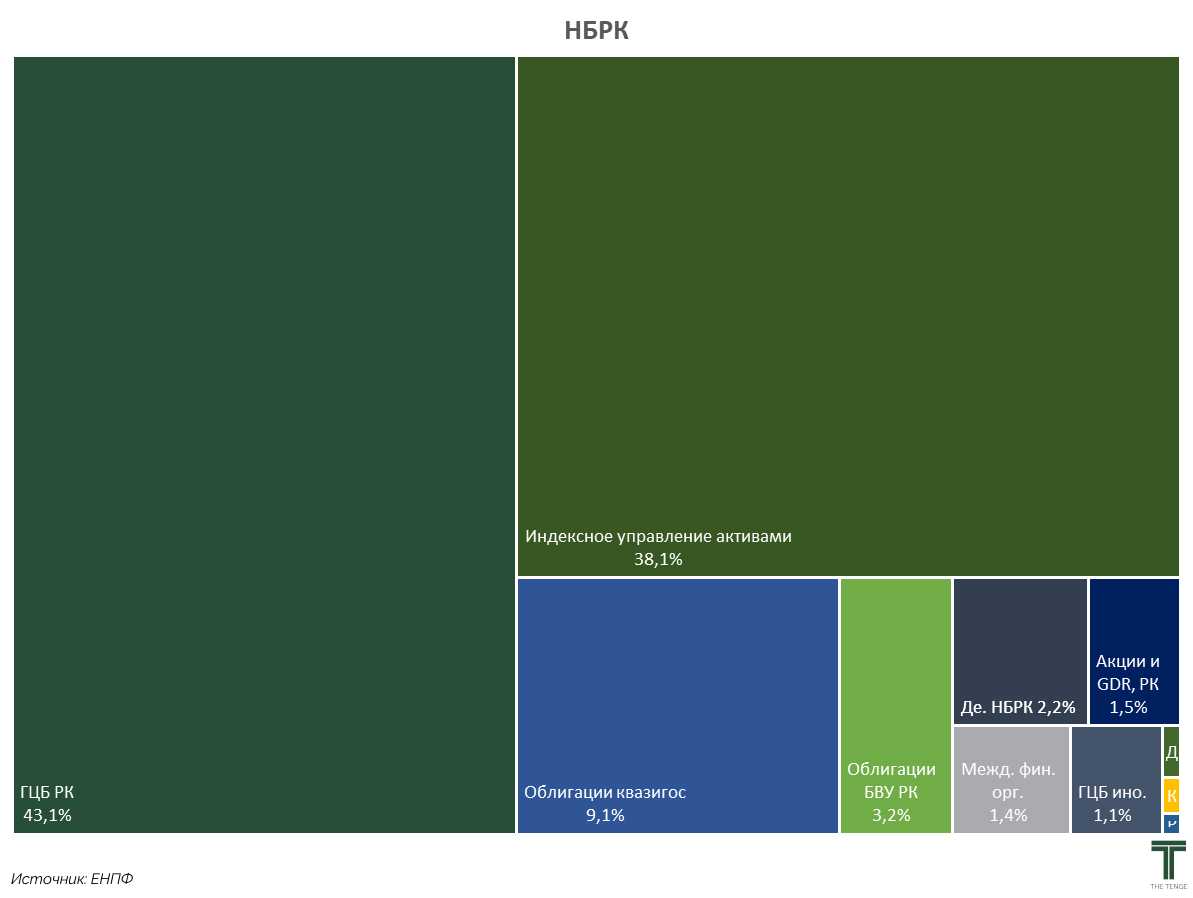

Куда инвестирует НБРК?

Пенсионные накопления казахстанцев НБРК вкладывает в: государственные ценные бумаги министерства финансов РК — 43,1%, облигации квазигосударственных компаний — 9,1%, депозиты НБРК — 2,2%, индексное управление активами — 38,1% (инвестиции в валюте), облигации банков второго уровня РК — 3,2%, МФО — 1,4%, акции и депозитарные расписки эмитентов РК — 1,5%. Инвестиции пенсионных средств в государственные активы составили 54,4%.

На инвестиции в национальной валюте приходится 59,6%, в долларах США — 40,4% (увеличение за месяц на 0,3 п.п. и увеличение на 0,2 п.п. с начала года) портфеля пенсионных активов.

По состоянию на 1 мая 2025 года пенсионные активы, сформированные за счёт обязательных пенсионных взносов работодателя (далее — ПА ОПВР), находящиеся в доверительном управлении НБРК, составили ₸372,8 млрд. Пенсионные накопления казахстанцев НБРК (ОПВР) вкладывает в: ГЦБ МФ РК — 78,0%, депозиты НБРК — 6,1%, операции РЕПО — 15,9%.

Доходы в виде вознаграждения по ценным бумагам, в том числе по размещённым вкладам и операциям «обратное РЕПО» и от рыночной переоценки ценных бумаг, составили ₸590,7 млрд, по активам, находящимся во внешнем управлении — порядка -₸141,9млрд, прочие доходы — ₸4,3 млрд-. Переоценка ценных бумаг составила -₸591,6 млрд.

По итогам апреля размер инвестиционного убытка составил порядка -₸231,5 млрд, тогда как в аналогичном периоде прошлого года доходность составила ₸530,3 млрд. Так убыток пенсионных активов ЕНПФ, распределённый на счета вкладчиков за апрель 2025 года, составил -1,1%.

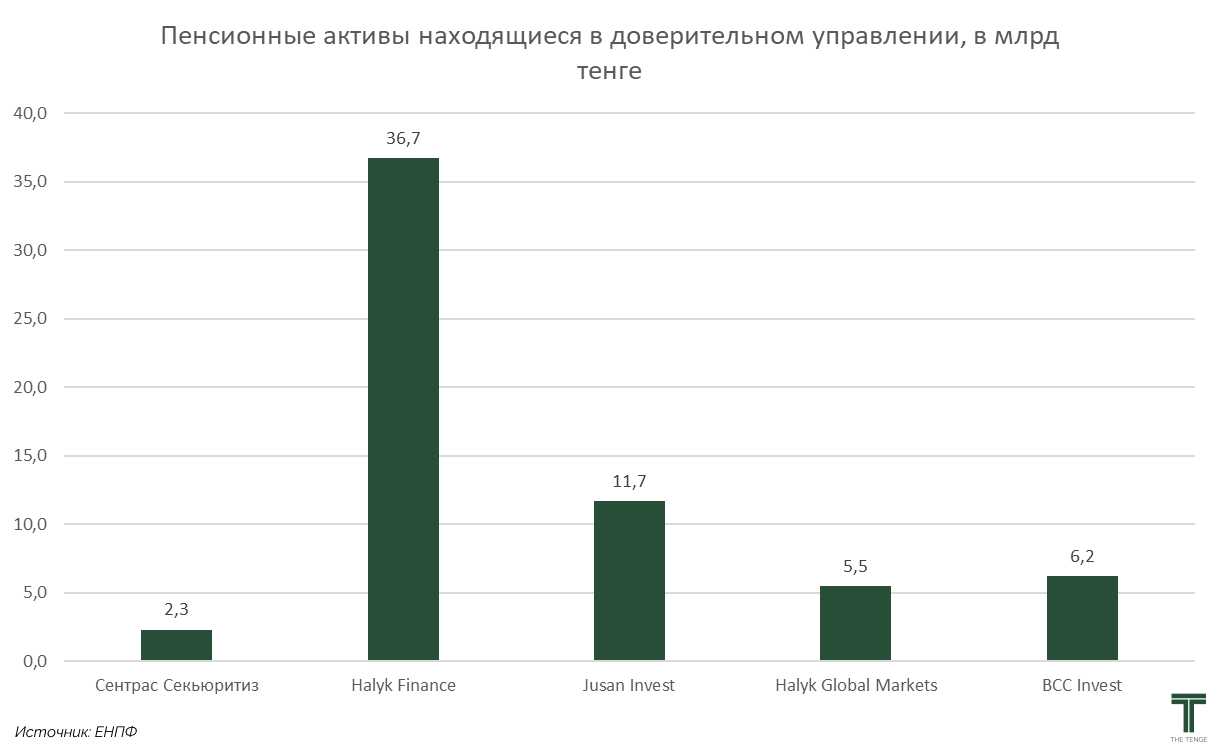

Всего в частном доверительном управлении находится ₸62,4 млрд. За месяц активы частных управляющих показали снижение на ₸0,3 млрд. 4 из 7 компаний представлены дочерними организациями банков.

Первенство по управлению пенсионными активами по-прежнему сохраняется за Halyk Finance со значительным отрывом относительно других компаний. Однако, по итогам месяца компания зафиксировала снижение объёма активов на ₸1,2 млрд.

В то же время другие компании показали положительную динамику: Сентрас Секьюритиз продемонстрировала увеличение за месяц на ₸0,1 млрд; Halyk Global Markets увеличился на ₸0,2 млрд. Ещё две компании показали наибольший прирост — Jusan Invest и BCC Invest по ₸0,3 млрд каждая.

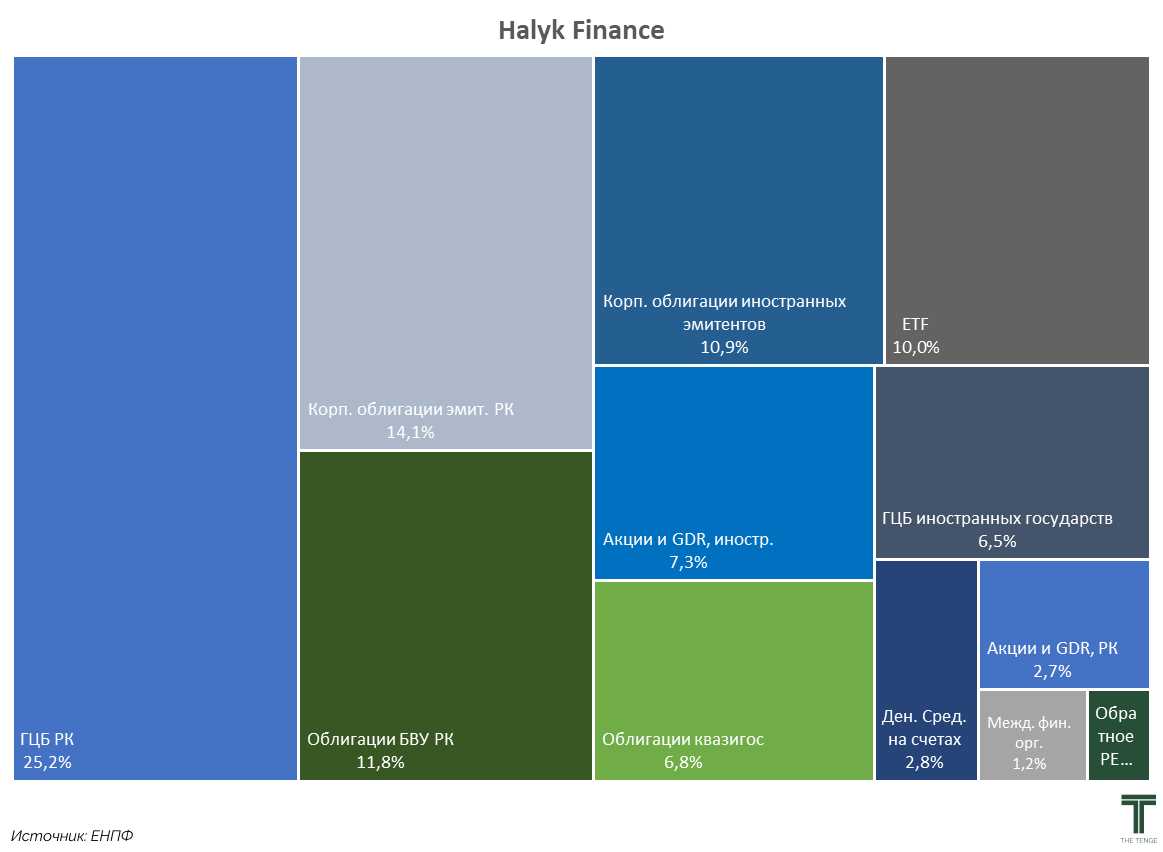

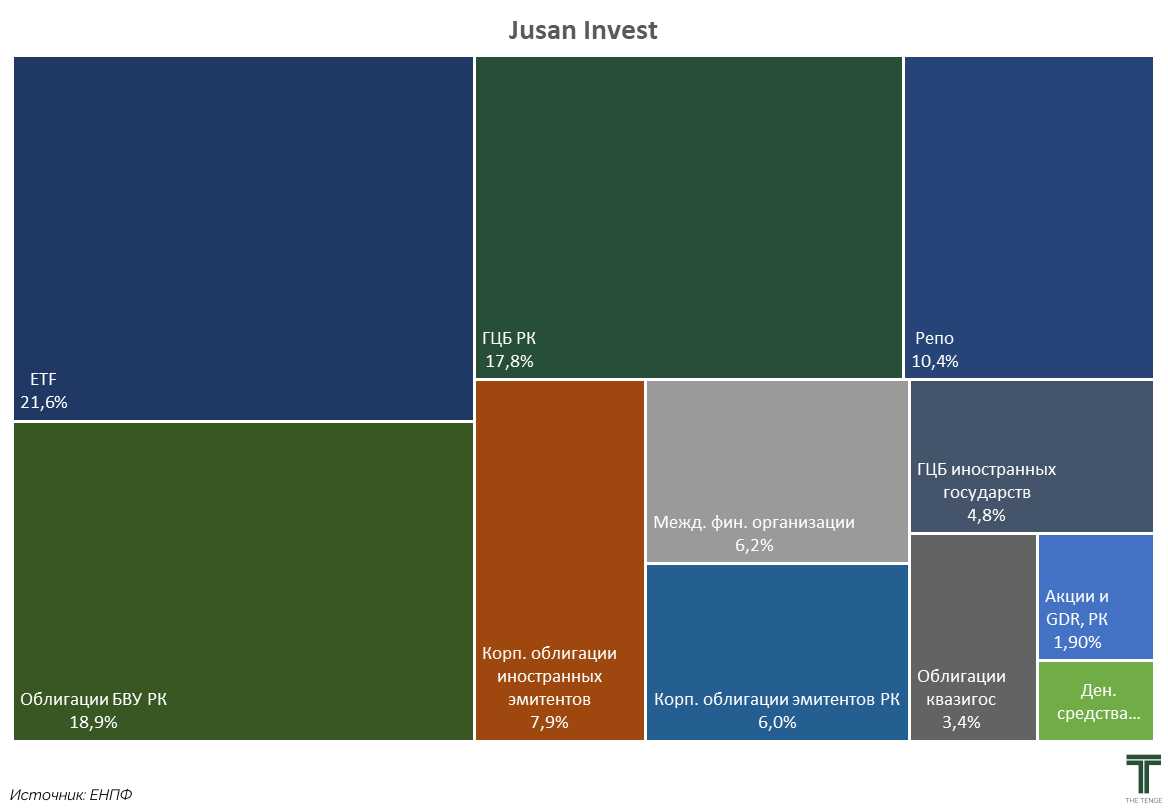

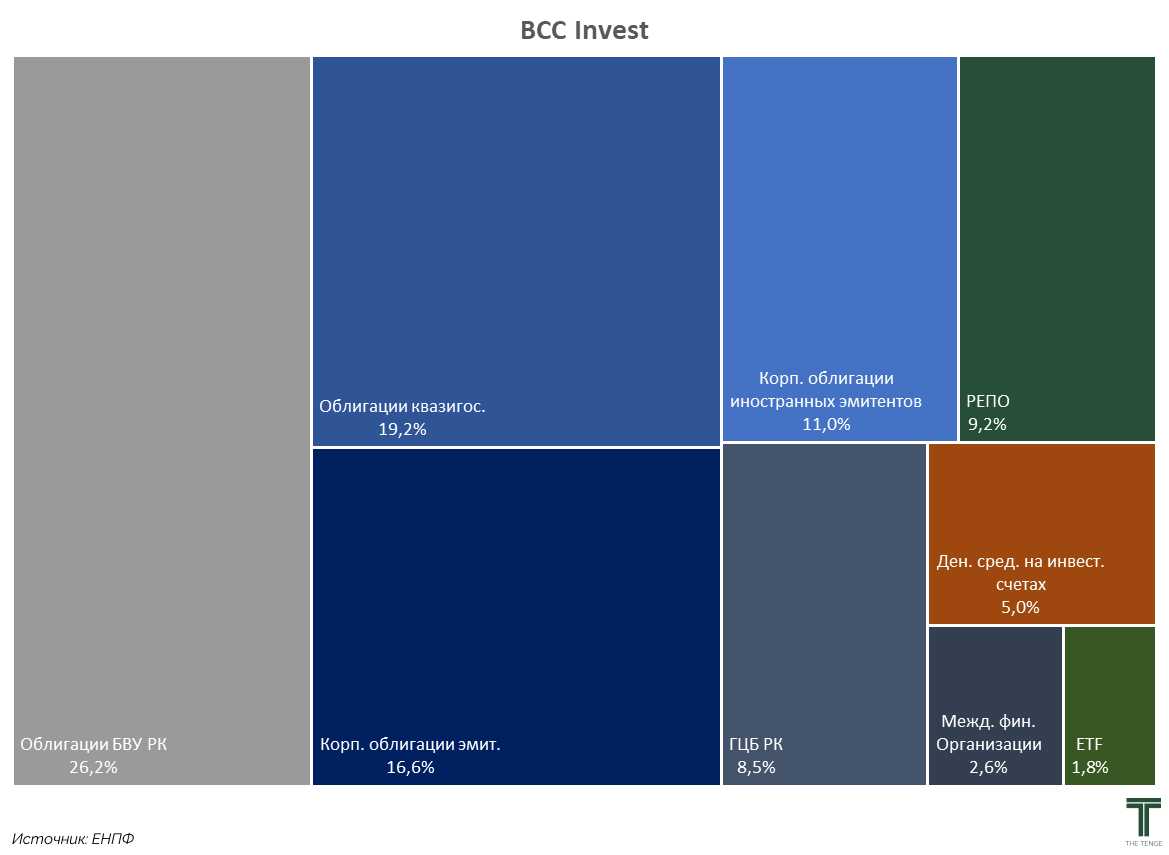

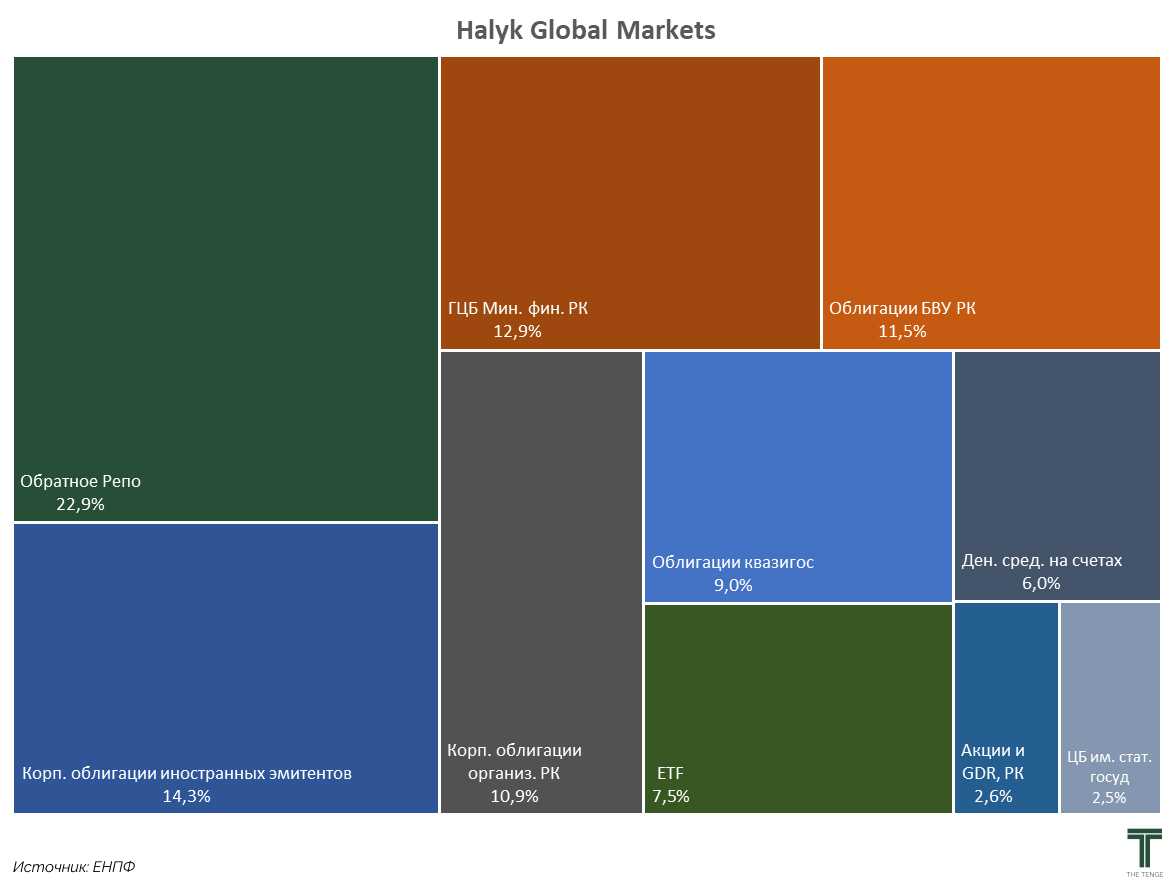

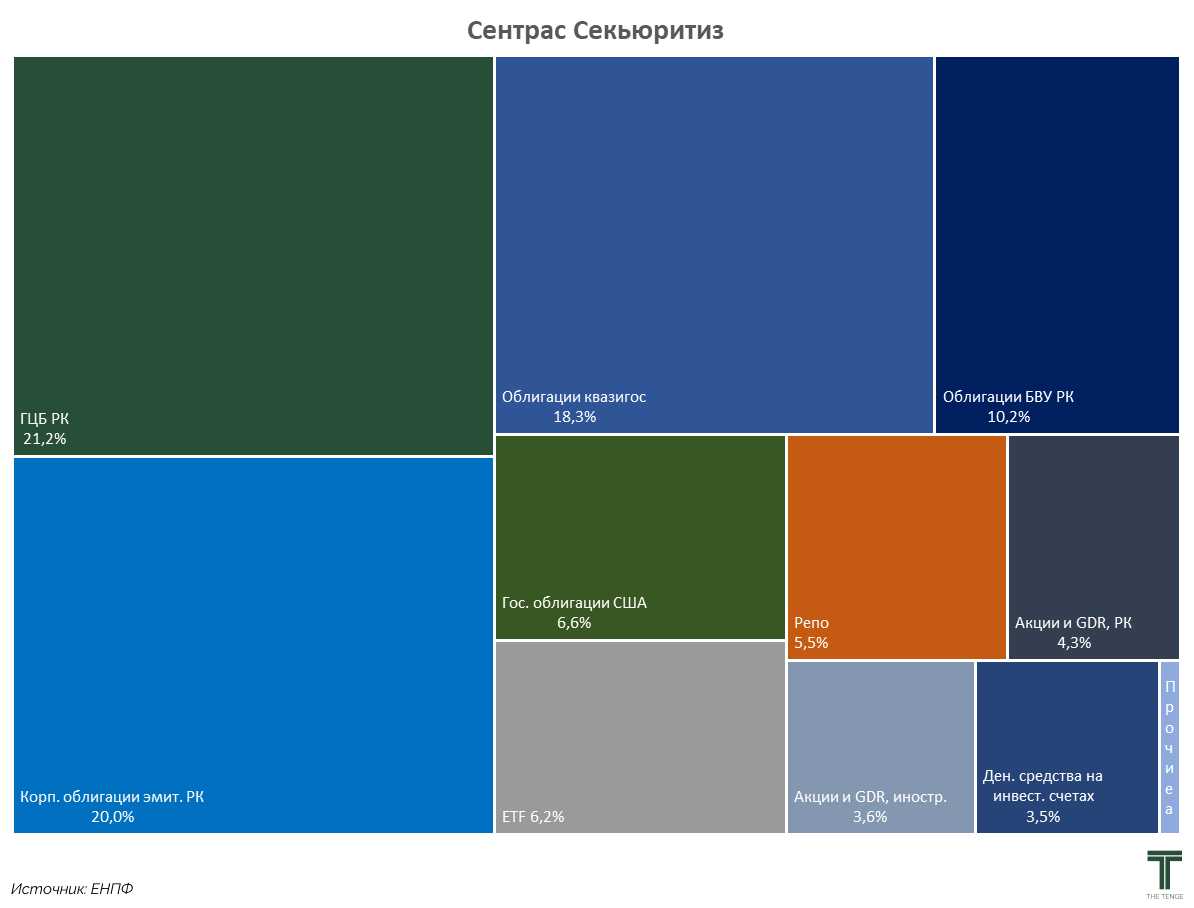

Структура портфеля частных управляющих пенсионными активами

АО «ДО Народного Банка Казахстана «Halyk Finance» управляет порядка ₸36,7 млрд. В апреле 2025 года средневзвешенная доходность операций по структуре портфеля составила: РЕПО — 15,7%, ГЦБ РК — 14,8%, ГЦБ иностранных государств — 4,8% в долларах США, облигации международных финансовых организаций — 15,8% в тенге и 5,0% в долларах США, корпоративные облигации эмитентов-резидентов РК — -6,6% в тенге и 6,2% в долларах США, облигации БВУ — 11,6%, облигации квазигосударственных организаций — 8,3%, облигации иностранных эмитентов — 11,1% в тенге и 5,7% в долларах США.

Структура инвестиционного портфеля финансовых инструментов, сформированного за счёт пенсионных активов ЕНПФ, представлена на графике ниже.

АО «Jusan Invest» управляет более ₸11,7 млрд пенсионных активов. На отчётную дату средневзвешенная доходность операций по структуре портфеля составила: ГЦБ РК — 14,9%, ГЦБ иностранных государств — 4,5% в долларах США, облигации международных финансовых организаций — 13,7% в тенге и 8,6% в евро, облигации БВУ РК — 11,8% в тенге и 8,3% в долларах США, облигации квазигосударственных организаций — 9,2%, корпоративные облигации иностранных эмитентов — 11,1%, корпоративные облигации эмитентов РК — 10,6%.

АО «BCC Invest» управляет порядка ₸6,2 млрд пенсионных активов. По состоянию на 01.05.2025 средневзвешенная доходность операций по структуре портфеля составила: денежные средства и операции обратное РЕПО — 15,0%, облигации министерства финансов РК — 14,8% в тенге и 5,2% в долларах США, облигации БВУ РК — 13,0% в тенге и 8,3% в долларах США, облигации квазигосударственных организаций — 12,2% в тенге, облигации международных финансовых организаций — 14,9%, облигации иностранных эмитентов — 11,1% в тенге и 6,1% в долларах США.

АО «Halyk Global Markets» управляет ₸5,5 млрд пенсионных активов. По состоянию на 01.05.2025 средневзвешенная доходность операций по структуре портфеля составила: РЕПО — 15,9%, облигации иностранных эмитентов — 5,5%, облигации БВУ РК — 11,5%, облигации эмитентов РК — 0,6% в тенге и 5,3% в долларах США, государственные ценные бумаги РК — 14,8%, облигации квазигосударственных организаций РК — 11,8%, ценные бумаги, имеющие статус государственных, выпущенные центральными правительствами иностранных государств — 4,5%.

АО «Сентрас Секьюритиз» управляет ₸2,3 млрд пенсионных активов. По состоянию на 01.05.2025 средневзвешенная доходность операций по структуре портфеля составила: РЕПО — 16,2%, ГЦБ РК — 14,7%, облигации квазигосударственных организаций — 17,4% в тенге и 6,0% в долларах США, облигации БВУ РК — 12,7%, облигации эмитентов РК — 4,9%, государственные облигации США — 4,3% в долларах США, облигации международных финансовых организаций — 5,5%.

UTC+00