КРЕДИТЫ ЭКОНОМИКЕ: ВЫСОКАЯ БАЗОВАЯ СТАВКА НЕ СДЕЛАЛА ЗАЙМЫ ДОРОЖЕ

Средние ставки по корпоративным кредитам, напротив, снизились, в том числе, за счёт мер господдержки.

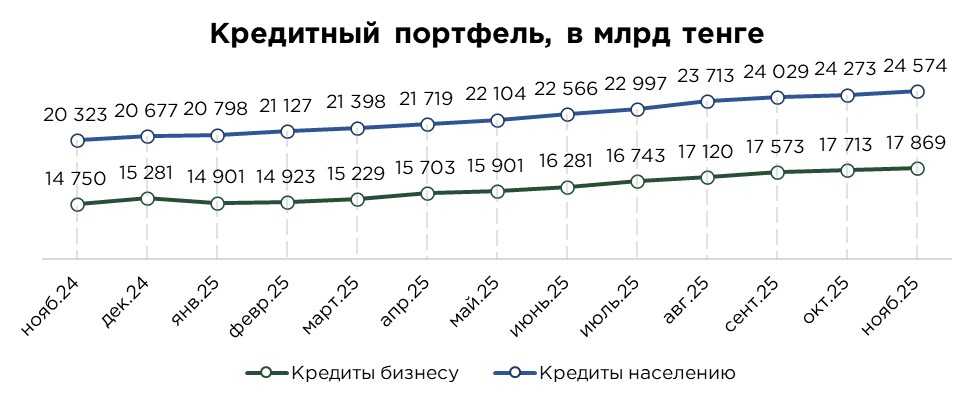

По итогам ноября зафиксировано умеренное ускорение кредитного портфеля: прирост составил 1,1% м/м или ₸456,7 млрд, в результате чего совокупный объём кредитов достиг ₸42,4 трлн.

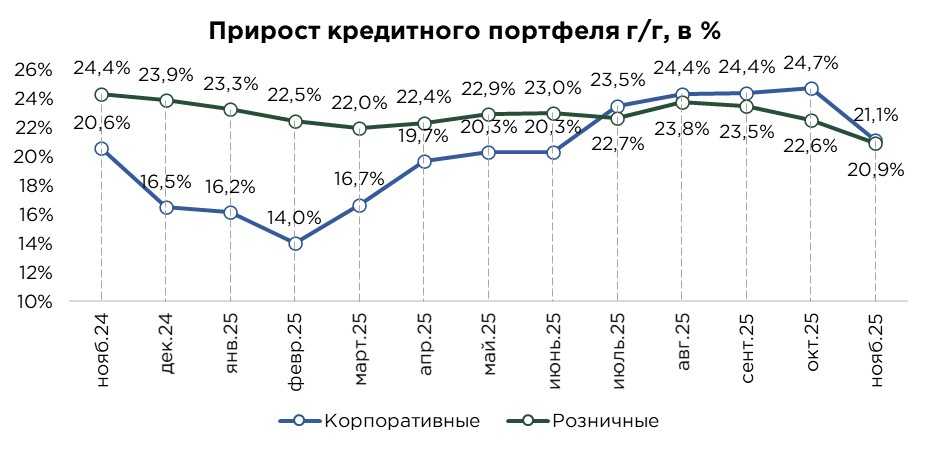

С начала года прирост составил ₸6,5 трлн или 18,0%, а по сравнению с прошлым годом прирост составил ₸7,4 трлн или 21%. Поддержание годовых темпов роста на двузначном уровне указывает на крайне активную работу кредитного канала и его экспансионистское влияние на спрос и инфляцию.

Источник: данные НБРК

Вместе с тем, динамика за ноябрь остаётся заметно слабее прошлогодней. Для сравнения, в аналогичном периоде предыдущего года прирост кредитного портфеля превышал ₸1,1 трлн.

Источник: данные НБРК

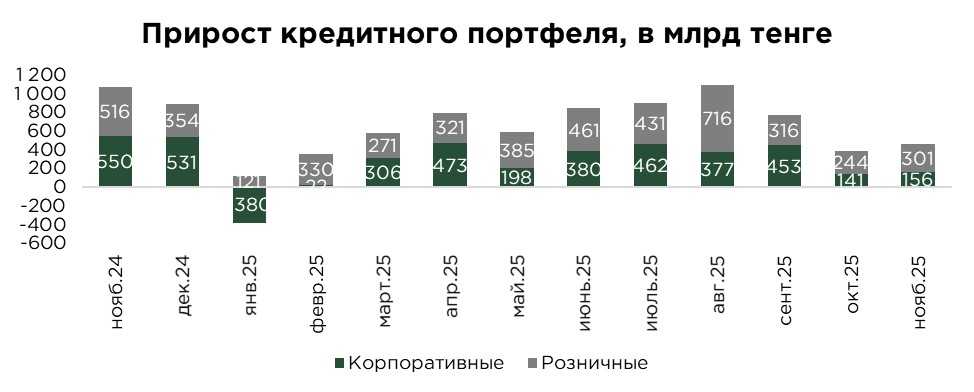

Примечательно, что ноябрь традиционно характеризуется повышенной активностью розничных банков, в связи с проведением масштабных маркетинговых кампаний и акционных программ, стимулирующих рост потребительского кредитования. Однако в 2025 году данный сезонный эффект оказался существенно менее выраженным, и темпы прироста потребительских займов были относительно сдержанными.

Этот тезис также подтверждается объёмами выдачи. Объём выдачи кредитов в ноябре составил ₸3,5 трлн, сократившись на 4,2% по сравнению с предыдущим месяцем и на 4,4% в годовом выражении.

Для нивелирования сезонных колебаний и разовых всплесков в выдачах целесообразно рассматривать сглаженный показатель – средний объём кредитных выдач за последние три месяца. В рамках данного подхода также прослеживается тенденция к снижению объёмов кредитования. Объём выдачи кредитов в ноябре составил ₸3,5 трлн, что на 4,2% меньше месяцем ранее и на 4,4% меньше ноября 2024 года.

Источник: данные НБРК

В ноябре розничный кредитный портфель увеличился на 1,2% (+₸301,2 млрд), достигнув ₸24,6 трлн. При этом сохраняется устойчивая тенденция к постепенному замедлению темпов розничного кредитования, обусловленная, прежде всего, ослаблением динамики потребительского сегмента. Так, прирост потребительских кредитов составил ₸221,9 млрд против ₸397,1 млрд в ноябре 2024 года, что указывает на заметное снижение активности в данном сегменте.

В корпоративном сегменте также зафиксировано ослабление динамики. Прирост кредитного портфеля составил ₸155,6 млрд против ₸549,7 млрд годом ранее. Несмотря на сохранение высоких объёмов новых выдач (₸1,9 трлн), рост портфеля был существенно ограничен за счёт повышенных объёмов досрочных погашений по ранее выданным займам.

Источник: данные НБРК

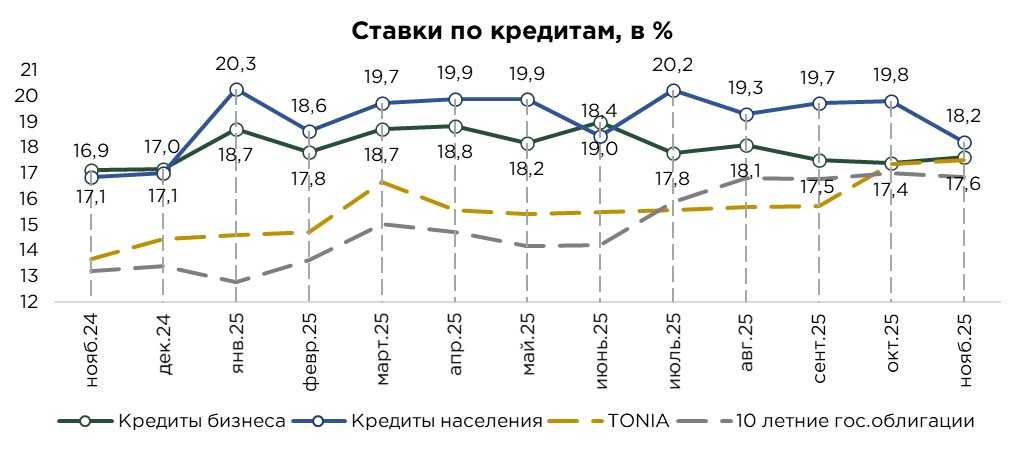

В ноябре средневзвешенная ставка по кредитам продемонстрировала умеренное снижение на 0,6 п.п., до 17,9%. За три месяца отметилось сокращение ставок на 0,8 п.п., а за шесть месяцев - 1,1 п.п.

Данное снижение ставок выглядит довольно странным, учитывая рост базовой ставки и инфляционного давления в этом году, и указывает на сильное влияние нерыночных факторов в ценообразовании кредитования.

При этом ценовая динамика оставалась разнонаправленной в разрезе ключевых сегментов кредитного рынка. Так, средняя ставка по корпоративным кредитам выросла на 0,2 п.п., до 17,6% (-0,5 п.п. за три месяца и 0,6 п.п. за шесть месяцев), тогда как стоимость заимствований для населения, напротив, сократилась на 1,6 п.п., до 18,2% (-1,1 п.п. за три месяца и -1,6 п.п. за шесть месяцев).

Снижение ставок по розничным займам указывает на рост доли ипотечных займов и автокредитования. В обоих сегментах имеет место значительное присутствие льготных займов.

Средняя ставка по кредитам для бизнеса по-прежнему остаётся ниже базовой ставки и с минимальным спредом к ставке доходности по долгосрочным государственным ценным бумагам.

Существенную долю корпоративных займов, составляют кредиты предоставляемых в рамках государственных и квазигосударственных программ поддержки на льготных условиях, и, как следствие, искажают рыночный уровень стоимости заимствований для данного сегмента.

В целом, в последние два месяца (октябрь и ноябрь) ставки по вновь выданным кредитам бизнесу формировались на уровнях, сопоставимых со ставкой TONIA. Одновременно ставки находились вблизи доходности 10-летних государственных облигаций.

Таким образом, риск-премия в корпоративном кредитовании существенно сузилась, а в отдельных сегментах фактически приблизилась к нулю. Что также указывает на сохранение экспансионистских ценовых условий в кредитовании в условиях текущего высокого инфляционного фона.

Источник: данные НБРК

UTC+00