ИТОГИ ВАЛЮТНОГО, ДОЛГОВОГО И ДЕНЕЖНОГО РЫНКОВ ЗА НЕДЕЛЮ

Что способствовало продолжающемуся укреплению тенге и усилению торговой активности на денежном рынке.

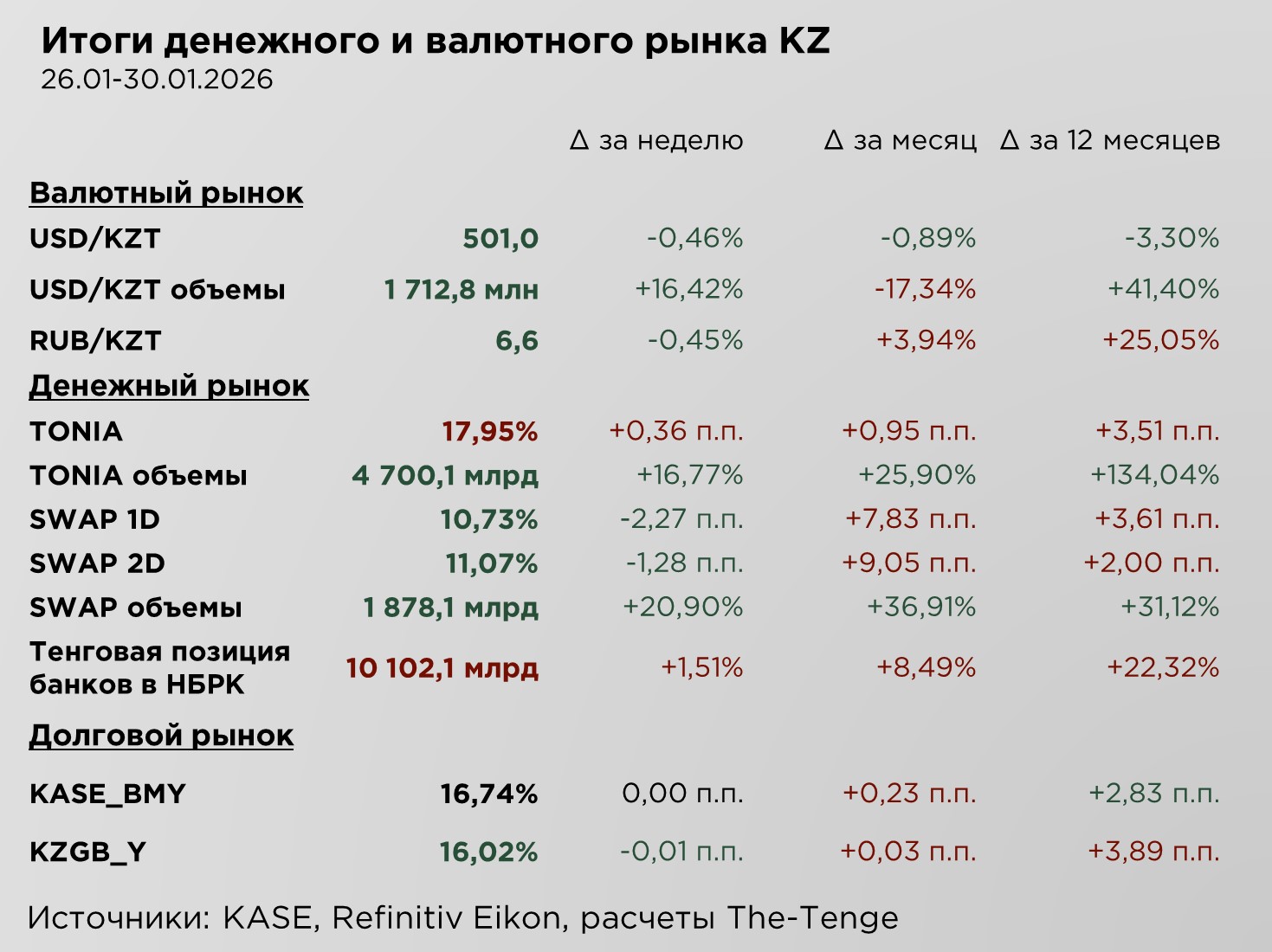

- *TONIA - средневзвешенная процентная ставка по сделкам открытия репо сроком на один рабочий день

- KASE_BMY - индикатор доходности корпоративных облигаций основной площадки официального списка Биржи

- KZGB_Y - индикатор доходности неиндексированных государственных ценных бумаг Республики Казахстан без сегментирования по срокам до погашения

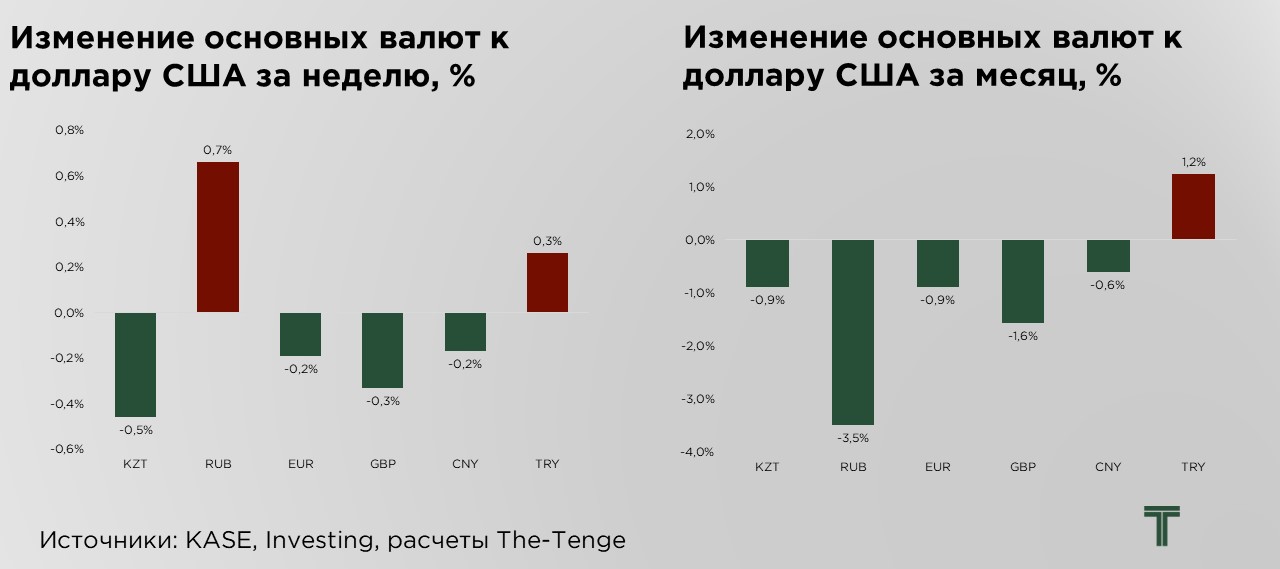

По итогам прошедшей недели курс тенге укрепился на 0,5%, или на ₸2,3 за $1, при росте объёмов торгов на валютном рынке на 16,4% (+41,4% г/г). По-прежнему сохраняется крайне высокая торговая активность с её дальнейшим расширением, нетипичная для этого времени. Вероятнее всего, имеет место усиление арбитражной и спекулятивной активности участников рынка.

Укрепление национальной валюты происходило на фоне общего ослабления доллара США на глобальных рынках, что усилило интерес инвесторов к валютам и инструментам развивающихся стран. В этих условиях тенге оказался бенефициаром глобального поиска доходности, особенно с учётом сохраняющихся высоких номинальных ставок на внутреннем рынке.

В сложившихся условиях текущая конфигурация процентных ставок формирует благоприятную среду для кэрри-трейдеров. Высокие доходности по тенговым инструментам при относительной стабильности курса стимулируют приток спекулятивного капитала, ориентированного на извлечение процентной разницы.

Устойчивость этого режима сохраняется при благоприятной внешней среде, однако остаётся чувствительной к изменению глобальных ставок, волатильности доллара и динамике ликвидности на денежном рынке.

Денежный рынок

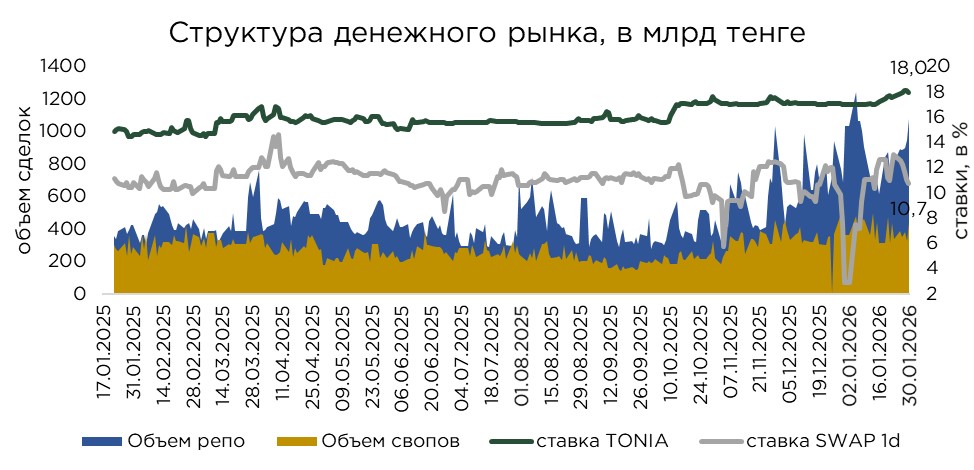

Ставка РЕПО за неделю выросла на 0,4 п.п., достигнув 17,95% и тем самым приблизившись к уровню базовой ставки. В отдельные торговые дни ставка РЕПО формировалась незначительно выше базовой, что указывает на локальное усиление спроса на тенговую ликвидность. Одновременно с этим зафиксирован довольно значительный рост объёмов операций на рынке репо за неделю (+16,7% и +26% за месяц).

Рост объёмов РЕПО на фоне увеличения тенговых резервов банков до ₸10 трлн (+22% г/г) отражает не дефицит ликвидности, а её избыток и ускорение оборота внутри денежного рынка. В условиях повышенных остатков на корреспондентских счетах и депозитах в НБРК, банки активнее перераспределяют избыточную ликвидность через краткосрочные инструменты, что приводит к росту оборотов при сохранении ставок вблизи базового уровня. Таким образом, наблюдаемая динамика указывает на повышение скорости обращения ликвидности, а не на формирование системного напряжения.

Значительный приток тенге в банковскую систему был во многом обусловлен эмиссией национальной валюты в результате прямой конвертации через НБРК валютных средств, привлечённых государством посредством выпуска еврооблигаций. Данный канал привёл к одновременному росту тенговых резервов банков и расширению предложения ликвидности, что усилило активность на денежном рынке без соответствующего увеличения спроса на фондирование.

Ставки по однодневным валютным свопам сократились на 2,3 п.п., а по двухдневным на 1,3 п.п. Подобная динамика указывает на снижение стоимости краткосрочного валютного хеджирования и ослабление премии за валютный риск в ближайшем горизонте.

Номинальный рост объёмов торгов на рынке валютных свопов носил в значительной степени технический характер и был обусловлен увеличением числа торговых дней относительно позапрошлой недели. При этом, если оценивать динамику с учётом среднедневных значений, то в прошедшую неделю объёмы торгов в среднем были на 3,3% ниже, чем неделей ранее.

В совокупности динамика ставок, объёмов и резервов указывает на то, что рынок с высокой вероятностью закладывает сохранение относительно крепкого тенге в краткосрочном горизонте, при одновременном перераспределении спроса в пользу тенговой ликвидности и ускорении её оборота, а не роста валютного хеджирования.

Текущий режим отражает управляемый избыток ликвидности, сформированный фискально-валютными потоками, при сохранении процентного контроля со стороны НБРК.

Долговой рынок

На рынке государственных ценных бумаг продолжилось снижение доходностей по всей длине кривой, при этом её форма так и остаётся по большей степени прямой.

Данная тенденция сохраняется на протяжении последнего месяца и сопровождается устойчивым спросом на тенговые инвестиционные инструменты, отражая рост интереса со стороны как локальных, так и внешних инвесторов к размещениям в национальной валюте. При этом, несмотря на снижение доходностей, их текущие уровни по-прежнему остаются существенно выше значений годичной давности.

Одновременно в структуре кривой начинают проявляться признаки формирования U-образной формы: доходности на средних сроках (1–5 лет) снижаются более заметно, тогда как короткий конец остаётся прижатым к уровню базовой ставки, а длинный сегмент демонстрирует ограниченную реакцию на дезинфляционные ожидания.

Существенную роль в этом процессе играет повышенный спекулятивный спрос, который концентрируется преимущественно в среднесрочных тенговых бумагах, обеспечивающих оптимальное соотношение доходности и валютного риска.

Индикатор доходности корпоративных облигаций основной площадки KASE BMY, несмотря на снижение доходностей безрисковых инструментов, остался на уровне прошлой недели, что указывает на сохранение премии за кредитный риск и осторожность инвесторов в корпоративном сегменте. В то же время доходность государственных ценных бумаг по индикатору KZGB_Y сократилась на 0,01 п.п., отражая продолжающееся снижение безрисковой кривой на фоне устойчивого спроса на государственные облигации.

На фоне снижения доходностей по казахстанским государственным облигациям продолжается постепенное сужение спредов к доходностям долларовых государственных облигаций США.

Параллельно на внутреннем рынке фиксируется сжатие спредов между 5- и 2-летними, а также между 10- и 2-летними государственными облигациями.

Внешние условия

За прошедшую неделю доллар США продолжил демонстрировать ослабление, находясь под давлением преимущественно политических и институциональных факторов. Негативное влияние оказали возобновившиеся риски приостановки работы правительства США, ожидания возможного объявления о назначении нового председателя ФРС, а также решение Верховного суда США по вопросу законности тарифных мер, усилившее неопределённость в торговой политике.

В то же время доллар получил ограниченную поддержку после заседания ФРС, на котором регулятор сохранил процентные ставки без изменений.

По итогам недели российский рубль ослаб на 0,7%, при этом в месячной динамике остаётся устойчивой и продемонстрировав укрепление на 3,5%. В целом первый квартал традиционно является благоприятным периодом для российской валюты, что обусловлено сезонными особенностями платёжного баланса, включая повышенные экспортные поступления и сдержанный спрос на импорт.

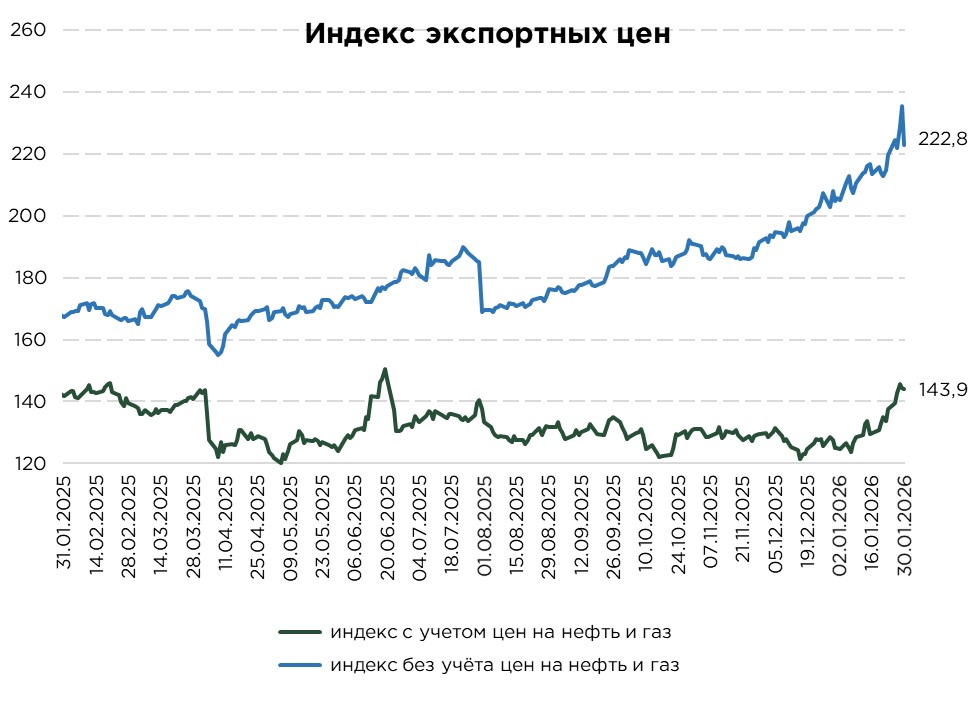

По итогам прошлой недели индекс экспортных цен Казахстана с учётом нефти и газа вырос на 3,1%, чему способствовало усиление опасений относительно возможных перебоев поставок на фоне роста геополитической напряжённости между США и Иран — одним из ключевых производителей углеводородов на Ближнем Востоке.

В то же время индекс экспортных цен без учёта нефти и газа снизился на 0,6%. Основным фактором стала коррекция цен на металлы. В частности, котировки меди снизились на фоне фиксации прибыли инвесторами, укрепления доллара США, а также ослабления спроса со стороны Китай. Последнее во многом связано с замедлением активности в строительном и энергетическом секторах, традиционно формирующих значительную долю мирового спроса на цветные металлы.

Справочно:

- Индекс экспортных цен с учётом цен на нефть – отражает средневзвешенную динамику цен на мировых рынках на основные экспортные товары страны. В расчёт включаются такие позиции, как нефть и нефтепродукты (78%), газ (6,1%), медь (5,6%), уран (4,2%), пшеница (2,2%), цинк (1,5%), серебро (1,3%) и алюминий (1,1%).

- Индекс экспортных цен без учёта нефти — исключает влияние нефтяного сектора, который занимает значительную долю в экспорте, и отражает ценовую динамику по другим ключевым товарным группам. В расчёт включаются такие позиции, как медь (35%), уран (26%), пшеница (14%), цинк (9%), серебро (8%) и алюминий (7%).

Веса товаров в расчёте индекса отражают усредненные доли в экспорте Казахстана взятые за долгосрочный период. Базовым периодом для расчёта обоих индексов принят конец 2018 года.

UTC+00