S&P: РАЗВИТИЕ ЦИФРОВИЗАЦИИ БАНКОВСКОЙ СИСТЕМЫ В ЦЕНТРАЛЬНОЙ АЗИИ И РЕГУЛЯТОРНЫЕ ОГРАНИЧЕНИЯ

В Центральной Азии лидерами цифровых технологий остаются крупные банки, небольшим компаниям на этом рынке нет места.

S&P Global Ratings представил аналитический обзор о цифровизации в розничном банкинге «Банки в Центральной Азии и на Кавказе спешат занять свою долю рынка цифровых банковских услуг». Эксперты отмечают, что быстрое развитие технологий, повышение доступности и расширение сетей мобильной и интернет-связи в Армении, Азербайджане, Грузии, Казахстане и Узбекистане способствуют значительному росту цифровизации финансовых услуг.

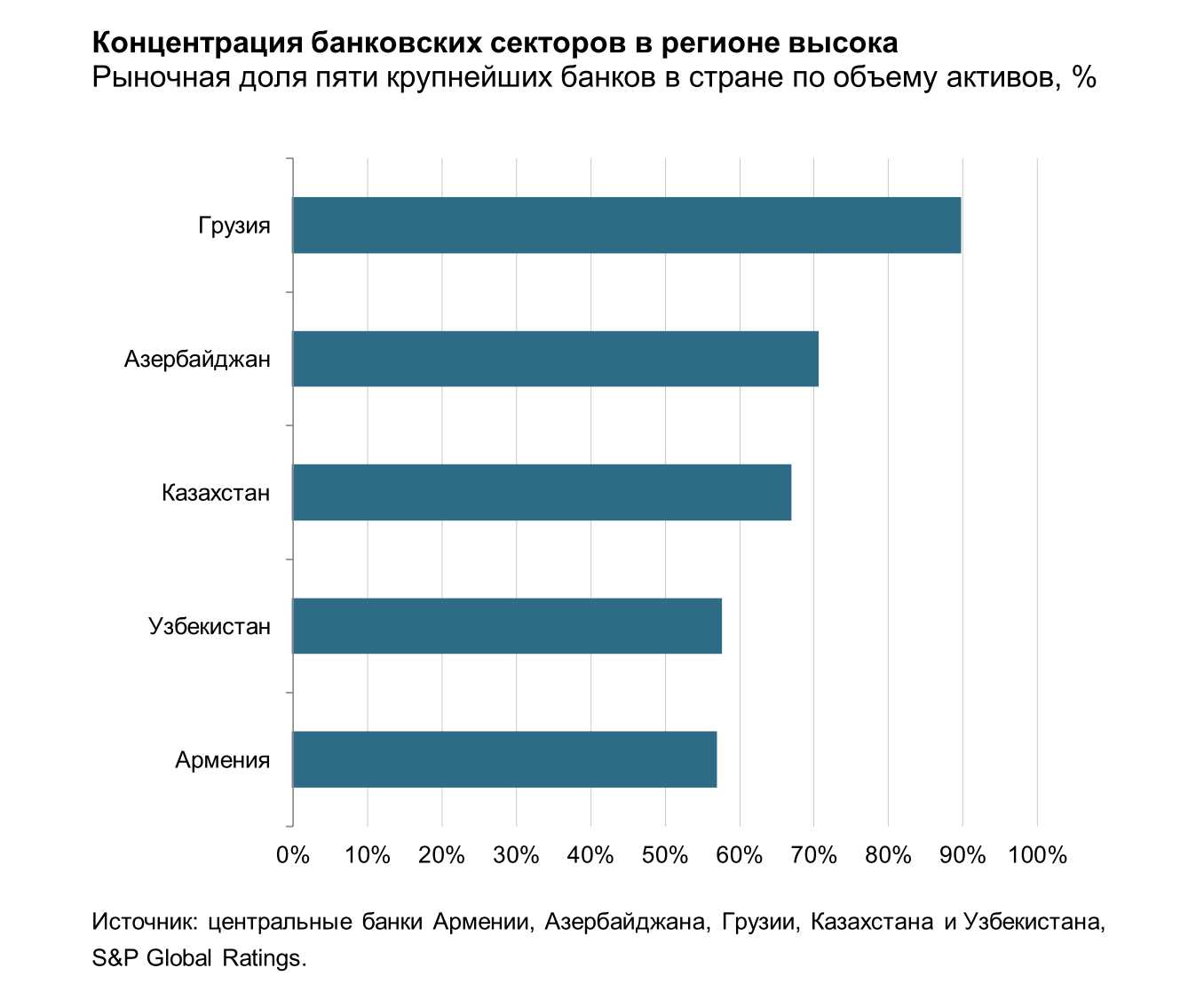

Поскольку со стороны клиентов растёт спрос на онлайн-финансовые услуги, банки сегодня вынуждены инвестировать в цифровые платформы. В S&P ожидают, что лидеры в области цифровых технологий укрепят свои позиции на рынке, в то время как отставание других банков будет усиливаться. При этом в банковских секторах Армении, Азербайджана, Грузии, Казахстана и Узбекистана крупнейшие банки занимают устойчивые позиции, на которые в краткосрочной перспективе вряд ли смогут посягать банки меньшего размера или финтех-компании. Но весьма вероятно, что банки будут приобретать финтех-компании, поскольку конкуренция в сегменте цифровых платежей лишь возрастает. Не исключено, что такие приобретения компаний могут носить трансграничный характер.

В обзоре S&P также подчёркивается, что геополитические риски влияют на развитие цифровых технологий путем передачи знаний в результате миграции квалифицированной рабочей силы, однако они могут оказать и негативное влияние, такое как усиление контроля над интернет-услугами, риски кибербезопасности, регуляторные риски и риски, связанные с политической напряжённостью.

По оценкам S&P, разрыв между числом пользователей мобильной связи и интернета в странах Центральной Азии и Кавказа и более развитых экономиках Европы, значительно сократился, а количество интернет-пользователей практически сравнялось по показателям с европейским уровнем. Существует дальнейший потенциал для роста числа потребителей современных технологий, телекоммуникационных и цифровых финансовых услуг в регионе. Этому будет способствовать прогнозируемый экономический рост в Армении, Азербайджане, Грузии, Казахстане и Узбекистане в ближайшие несколько лет, сохраняющаяся тенденция к урбанизации, молодое население стран региона.

Армения

Несмотря на высокий уровень проникновения мобильной связи и смартфонов, и быстрый рост цифровых платежей, в стране наличные расчеты продолжают доминировать. У правительства Армении есть стратегия развития цифровизации, созданы соответствующие государственные структуры по цифровой трансформации экономики. Что касается банковского сектора, здесь цифровые конкуренты традиционных банков постепенно укрепляют свои позиции. Цифровые инициативы небанковских организаций продемонстрировали самый высокий рост на рынке, увеличив свою базу активов в среднем на 21% за последние пять лет по сравнению с 12% в остальном банковском секторе. Средняя оценка клиентами приложений трех крупнейших банков в Google Play и Apple Store составляет всего около 3,3 в сравнении с 4,5–4,6 у цифровых конкурентов.

Вместе с тем, S&P отмечает, что существующий режим регулирования не представляет существенного риска для банковского сектора, поскольку власти не поощряют деятельность небанковских посредников. Альтернативные платежные системы, такие как электронные деньги, имеют определенные преимущества (например, кошельки не могут быть заморожены в случае банкротства), однако регулирование становится всё более жёстким, что снижает возможности регулятивного арбитража.

Азербайджан

Финтех-компании не представляют угрозы для банков, поскольку именно азербайджанские розничные банки и являются лидерами в разработке цифровых продуктов. При этом клиенты по-прежнему главным образом предпочитают наличные расчёты, и только молодое городское население, хорошо разбирающиеся в технологиях, постепенно осваивает цифровой банкинг.

В Азербайджане правительство контролирует инфраструктуру интернета и уполномочено давать компаниям указания об отключении интернет-услуг в широко определённых обстоятельствах. Однако, по мнению S&P, это не является проблемой для цифровых инноваций в финансовом секторе.

Азербайджанские банки пока не в полной мере используют свой потенциал по продаже продуктов в цифровом формате. Соотношение расходов к доходам в банковской системе Азербайджана в 2023 году было выше, чем у сопоставимых банков в регионе, и составило 59%, что свидетельствует о том, что дальнейший прогресс в области цифровизации и автоматизации может повысить эффективность сектора.

Грузия

В стране только два крупнейших банка лидируют в области цифровых инноваций в стране, остальные только приступают к цифровой трансформации. При этом, регулирование, поощряющее цифровизацию и стимулирующее инновации, поддерживает развитие цифрового банкинга в Грузии. Население постепенно осваивает цифровые продукты, несмотря на обширную физическую банковскую инфраструктуру.

S&P отмечает, что Национальный банк Грузии (НБГ) занял открытую и проактивную позицию в вопросах разработки новых технологий и инноваций в финансовом секторе с целью повышения финансовой стабильности и доступности. Подход НБГ к надзору за рисками является технологически нейтральным. За последние несколько лет НБГ создал политическую среду и инфраструктуру для расширения использования цифровых финансовых услуг и финтех-услуг.

Сегодня грузинские банки разработали так называемые финансовые «суперприложения» для удовлетворения различных потребностей клиентов. Они имеют все возможности для продолжения цифровой трансформации, которая уже позволила сократить филиальные сети, обеспечить конкурентоспособное обслуживание клиентов и повысить эффективность. Клиенты же постепенно переходят на цифровые продукты, однако наличные расчёты остаются предпочтительными.

Казахстан

Крупные банки лидируют в области финансовых инноваций. При этом внедрение новых цифровых платформ, превосходные инвестиционные возможности и универсальная банковская модель казахстанских банков помогает им сохранять доминирующее положение на рынке в стремлении повысить эффективность операционной деятельности и сохранить высокие показатели прибыли. Банковский сектор страны применяет лучшие мировые практики, внедряет инновации и пользуется преимуществами быстрого распространения мобильной связи и интернета, технически подкованных клиентов и развитого ИТ-сектора. Банки занимают благоприятные позиции для инвестирования и получения выгоды от цифровой трансформации благодаря относительно неразвитому рынку венчурного капитала в Казахстане, высоким барьерам для входа и строгому регулированию в финансовом секторе.

Банки в Казахстане быстро адаптируются к новым технологиям, имея явное преимущество как организации, которые первыми начали внедрять такие технологии, и потенциал для укрепления своих позиций на рынке. Они стали совершенствовать свою платежную инфраструктуру и искать способы создания собственных технологически-ориентированных экосистем. В то же время финтех-компании имеют лишь умеренное присутствие на рынке.

S&P обращает внимание на возрастание рисков, связанных с цифровизацией, в работе технологий или инфраструктуры, что требует дополнительных значительных инвестиций в ИТ, защиту данных и развитие инфраструктуры. По оценке экспертов, средняя доля ИТ-расходов банков, вероятно, вырастет с 8-10% в настоящее время до 15–17% их операционных расходов в ближайшие три года.

Что касается регулирования, отмечено, что применяются жесткие нормы, при этом основное внимание уделяется традиционным финансовым бизнес-моделям и стандартным банковским рискам. Это в значительной степени ограничит доступ на рынок для новых участников с абсолютно инновационными бизнес-моделями. Учитывая растущий риск утечки данных, S&P ожидает, что регулирование по-прежнему будет уделять особое внимание конфиденциальности и безопасности данных.

S&P считает маловероятным, что цифровые инновации в банковской сфере существенно потеснят позиции доминирующих игроков казахстанского рынка, поскольку они были в числе первых, кто начал предпринимать шаги в области цифровизации и инноваций. Доля десяти крупнейших банков в совокупных активах банковской системы составляет около 88%. Лидеры рынка также являются лидерами в области банковских инноваций и инвестиций в цифровую трансформацию, имея большие возможности для инвестиций и определив оптимизацию затрат и цифровую трансформацию в качестве своих основных приоритетов. При этом доминирующее положение банков поддерживается длительной историей деятельности на рынке Казахстана и прочными отношениями с клиентами.

Высокая степень концентрации является преимуществом для розничных банков, ведущих деятельность в Казахстане, поскольку она представляет собой серьезное препятствие для цифровых компаний, пытающихся выйти на рынок. Кроме того, банки имеют благоприятные позиции для инвестирования и получения выгоды от цифровой трансформации благодаря относительно неразвитому рынку венчурного капитала в Казахстане и отсутствию потенциальных внешних конкурентов.

При этом модель лояльности клиентов банков будет меняться. Вместо выбора одного конкретного банка клиенты будут обращаться к нескольким организациям для проведения различных операций и получения услуг, с возможностью легкого перехода от одного к другому. Меняющиеся предпочтения клиентов заставляют банки быстро внедрять цифровые технологии и постоянно совершенствовать свои продукты и услуги. Урбанизация, географическое расположение и возраст в особенности влияют на предпочтения клиентов в банковском секторе и их потребности в цифровых инновациях.

Узбекистан

Цифровые инновации в этой стране могут улучшить неравномерный доступ к финансовым услугам. По оценкам S&P, разработка цифровых технологий и автоматизация здесь будут набирать обороты. Банки имеют все возможности для получения преимуществ от цифровых инноваций, а те организации, что внедряют их первыми, могут укрепить свои позиции на рынке с высокой конкуренцией.

Эксперты рекомендуют Узбекистану приложить больше усилий, чтобы улучшить покрытие мобильной связью и интернетом и сократить разрыв с другими странами региона. А достижение дальнейшего прогресса в развитии цифровых финансовых услуг потребует согласованных усилий банков, правительства, банковского регулятора и поставщиков инфраструктуры в секторе телекоммуникаций, производства и распределения электроэнергии.

Банковское регулирование в Узбекистане с осторожностью поддерживает дальнейшие инновации и цифровизацию и не представляет существенного риска для трансформации банковского сектора. Регулятор принимает во внимание достаточно низкую финансовую грамотность населения и по-прежнему доминирующее положение государственных банков в секторе, на долю которых приходится около 70% совокупных активов банковской системы. Такой взвешенный подход позволяет правительству осуществлять постепенную модернизацию и обеспечивать стабильное функционирование государственных банков и банковского сектора в целом.

UTC+00