АКЦИИ ДОРОЖАЮТ, ОБЛИГАЦИИ РАСПРОДАЮТСЯ

Пути расходятся на фоне меньшей обеспокоенности инвесторов инфляцией

Изображение: Sergei Tokmakov, Esq. Terms.Law/Pixabay

Акции и облигации возвращаются к долгосрочной норме, пишут аналитики Financial Times Мэри МакДугалл и Стефани Стейси. Ралли на рынках акций и распродажа облигаций, вероятно, принесёт облегчение многим инвесторам, придерживающимся так называемого разделения портфеля «60/40».

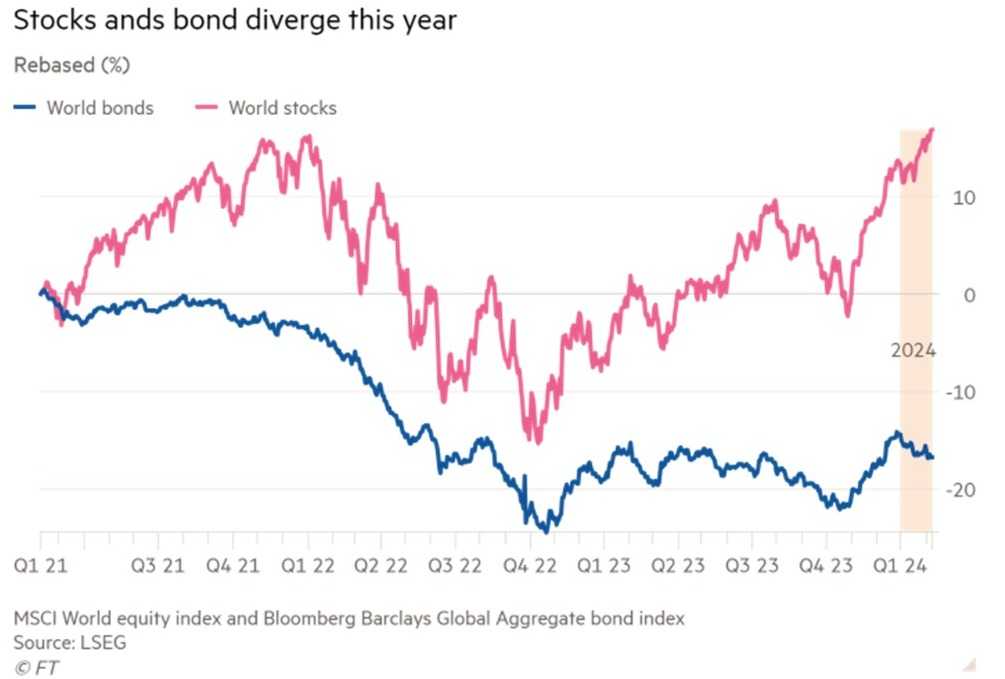

Распродажа на мировых рынках облигаций в сочетании с ралли акций в этом году показывает, что всепоглощающая одержимость инвесторов инфляцией и процентными ставками может, наконец, закончиться, говорят аналитики. На Уолл-стрит в этом году акции развитых рынков выросли на 3,8%, чему способствовал неожиданный рост экономики США, в то время как индекс мировых облигаций упал на 2,8%, поскольку инвесторы снизили свои ожидания снижения процентных ставок.

Такие расходящиеся движения знаменуют собой отход от тенденции прошлых лет, когда эти два актива росли и падали одновременно, что может предвещать возврат к предыдущей модели, когда фиксированный доход с более низким уровнем риска выступал в качестве противовеса более рискованным акциям. Этот сдвиг, вероятно, станет облегчением для многих инвесторов, владеющих формами так называемого портфеля «60/40», в котором 60% распределяется по акциям и 40% по облигациям и предназначен для снижения риска и обеспечения диверсификации в период кризиса или рыночных потрясений.

60/40 не умер, это просто перерыв, — сказал Рональд Темпл, главный рыночный стратег Lazard.

Такие портфели сильно пострадали в 2022 году, когда упали и акции, и облигации — сценарий, для которого такие портфели не были рассчитаны, хотя в конце прошлого года они показали хорошие результаты, когда оба актива выросли одновременно в надежде на быстрое снижение процентных ставок в 2024 году.

Некоторые стратеги полагают, что в этом году расхождение между акциями и облигациями продолжится.

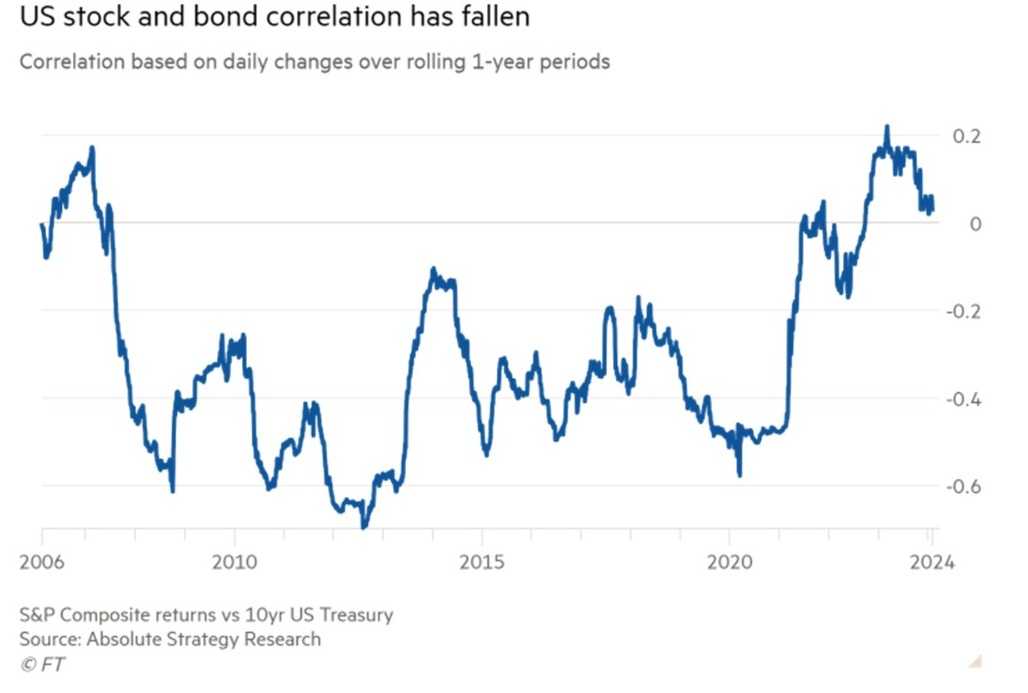

Мы видим, что в этом году корреляция облигаций и акций снова становится отрицательной, — сказал Джордж Саравелос, руководитель глобального отдела валютных исследований Deutsche Bank. — Мы действительно начали наблюдать это с начала года, когда акции США достигли новых рекордных максимумов, но доходность в США также выросла.

Когда процентные ставки находились на самом низком уровне, облигации с трудом приносили положительную доходность, а затем терпели большие потери из-за роста процентных ставок. Но когда ставки выше, они предлагают стабильный доход, в то время как инвесторы обычно ожидают, что они повысятся, если экономика ухудшится.

Аналитики полагают, что сдвиг корреляции был вызван переключением внимания рынка с опасений по поводу инфляции и сроков следующего изменения процентных ставок на опасения по поводу силы экономики. Это произошло по мере того, как рынки стали более комфортно чувствовать, что инфляция возвращается к целевым уровням центральных банков, а также постепенно начали понимать, что политики не будут сокращать стоимость заимствований так быстро, как надеялись инвесторы. Инвесторы также переосмысливают, нужно ли им уделять столь пристальное внимание денежно-кредитной политике, учитывая, что оживлённая экономика США, похоже, до сих пор не обращала внимания на большую часть воздействия более высоких ставок, которые удерживались на 22-летнем максимуме в диапазоне 5,25-5,5% с июля прошлого года.

Экономисты, опрошенные агентством Bloomberg, ожидают, что эталонная стоимость 10-летних заимствований США снизится с текущего уровня 4,2% до 3,6% в 2025 году, что по-прежнему выше, чем менее 2% в конце 2019 года. Более высокая доходность является хорошим предзнаменованием для портфелей 60/40, потому что они позволяют охватить больше возможностей и при росте цен и для облигационного компонента фонда для хорошей работы.

Акции в этом году получили импульс благодаря данным, представленным ранее в этом месяце, которые показали, что в экономике США появилось вдвое больше рабочих мест, чем прогнозировалось в январе. Инвесторы также говорят, что недооценено влияние налогово-бюджетной политики на экономику. Законодательство, в том числе Закон о снижении инфляции, Двухпартийное соглашение об инфраструктуре и Закон о чипах и науке, помогли за последние годы направить более 1 триллиона долларов инвестиций в экономику США и увеличили бюджетный дефицит почти до 6%.

Я чувствую, что мы слишком одержимы денежно-кредитной политикой, поскольку фискальная политика оказывает не меньшее влияние на экономический рост», — сказал Лука Паолини, главный стратег Pictet Asset Management. — Мы стали свидетелями невероятного расширения фискальной политики, которая, в отличие от монетарной политики, продолжает оставаться чрезвычайно свободной и экспансионистской.

Паолини считает, что корреляция между акциями и облигациями упадёт «весьма значительно» в этом году, поскольку риски сместятся от инфляции к росту, который, по его мнению, ускорится «в ближайшие несколько кварталов» с ослаблением экономики США.

Когда риски роста, а не риски инфляции, становятся доминирующими, плохие новости остаются плохими новостями. Таким образом, когда у вас плохие экономические данные, вы оказываете сильное положительное влияние на облигации и очень негативное на акции, — сказал он, добавив, что это означает, что «облигации снова предложат некоторую диверсификацию».

Инвесторы говорят, что ключевым вопросом сейчас будет то, станет ли инфляция снова серьёзной проблемой . Потребительские цены в США, за исключением продуктов питания и энергоносителей, выросли на 3,3% в годовом исчислении за последние три месяца 2023 года по сравнению с более чем 5% в начале прошлого года. Аналитики PGIM отмечают, что рыночные цены на долгосрочную инфляцию по-прежнему «сдерживаются, но упорно превышают» целевой показатель ФРС в 2%, при этом среднегодовая ставка в 2,6% рассчитана на пять лет, которые наступят через пять лет.

Но Камакшья Триведи, глава глобального валютного отдела Goldman Sachs, сказал, что он не думает, что политикам окажется «особенно сложно» вернуть инфляцию к целевому уровню.

Важно то, что природа потрясений, движущих рынками, меняется от режима, в котором значение имела почти исключительно инфляция, к режиму, в котором значение также имеет рост, сказал он. — Поскольку инфляция возвращается к целевому уровню, положительный рост хорош для акций и не очень хорош для облигаций.

UTC+00