СНИЖЕНИЕ СТАВКИ МОЖЕТ БЫТЬ ПРИОСТАНОВЛЕНО

Об этом говорится в ежеквартальном отчёте НБРК

Изображение: Mohamed Hassan/Pixabay

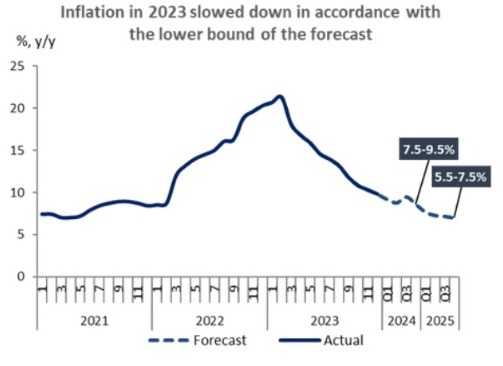

Нацбанк представил ежеквартальный отчёт макроэкономической ситуации и обзор рынка капитала. Аналитики прогнозируют, что ежегодная инфляция в 2024 году составит от 7,5% до 9,5%. В условиях отсутствия непредвиденных потрясений будет продолжаться постепенное снижение процентных ставок. Однако не исключается и приостановка снижения ставок. Цикл снижения ставок может продолжиться в течение длительного периода, отмечается в документе.

К концу декабря 2023 года инфляция значительно замедлилась, уменьшившись более чем в два раза с 21,3% в феврале 2023 года до 9,8%, наконец, опустившись до однозначных цифр. Это замедление аналитики Нацбанка связывают с своевременными мерами по денежно-кредитной политике, реализованными регулятором и правительством, исчерпанием высокой базы из 2022 года, падением мировых цен на продовольствие и ослаблением глобального инфляционного давления. Замедление годовых темпов роста цен производителей в различных отраслях сыграло ключевую роль в облегчении замедления роста цен.

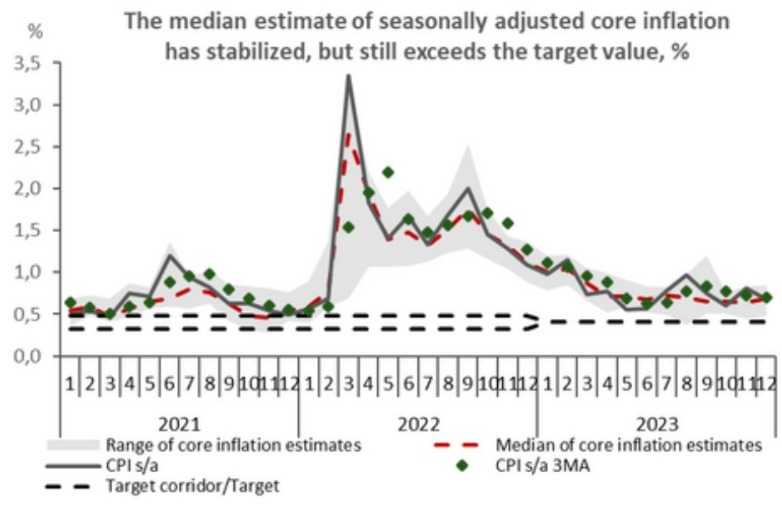

Медианная оценка сезонно скорректированной базовой инфляции стабилизировалась на уровне 0,7% с апреля 2023 года. По ожиданиям НБРК, замедление инфляции будет продолжаться, поддерживаемое ДКП и постепенным смягчением глобального инфляционного давления. Прогнозы показывают снижение ежегодной инфляции до 7,5-9,5% в 2024 году и далее до 5,5-7,5% в 2025 году.

В ответ на замедление инфляционных тенденций Нацбанк осуществил два снижения ставок (на 25 и 50 базисных пунктов) в 4-м квартале 2023 года, снизив её к концу года до 15,75%. Однако последующие решения относительно базовой ставки будут зависеть от согласования фактической динамики инфляции с её прогнозируемой траекторией. Тем не менее, признаётся, что снижение ставки может продолжаться в течение продолжительного периода.

Достижение цели инфляции в 5% требует поддержания умеренно жёстких денежных условий. Национальный банк будет бдительно оценивать поступающую экономическую информацию, и в отсутствие непредвиденных потрясений систематическое снижение базовой ставки будет продолжаться, с возможностью случайных пауз.

Также в документе представлены итоги и прогнозы по валютному рынку. В 2024 году Минфин поручил перечислить из Нацфонда ₸3,6 трлн. Часть (₸1,1 трлн в 2023 году) будет обеспечена за счёт притока тенге, а остальная часть будет конвертирована на валютном рынке, обеспечивая продажи. При этом Пенсионный фонд рассмотрит варианты покупки валюты с учетом рыночных условий с ежемесячным лимитом от $200 до $500 млн.

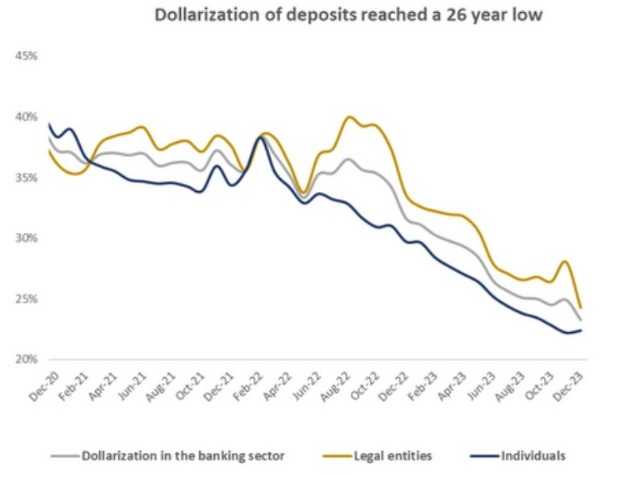

В 2023 году курс тенге к доллару укрепился на 1,7% по сравнению с предыдущим годом и составил ₸454,69 за доллар. В четвёртом квартале 2023 года на внутреннем рынке произошло укрепление тенге на 4,3%. Это укрепление обусловлено снижением уровня долларизации в депозитах и увеличением объёма продаж из Национального фонда, особенно в октябре и ноябре для приобретения акций КазМунайГаза.

На данный момент международные резервы страны составляют $96 млрд, включая $36 млрд в резервах в иностранной валюте и $60 млрд в активах Национального фонда.

В условиях жёсткой денежно-кредитной политики в декабре 2023 года долларизация депозитов достигла 26-летнего минимума. Несмотря на снижение базовой процентной ставки, привлекательные ставки на розничные депозиты в тенге сохранялись, что приводило к постоянным притокам новых депозитов в местной валюте. Долларизация депозитов юридических лиц также снизилась до 24,3%.

В обзоре также представлены итоги рынка государственных ценных бумаг. В 2024 году Минфин поставил задачу выпустить тенговые ценные бумаги на сумму ₸5,2 трлн. Также планируется, что 8 ценных бумаг будут иметь эквивалентную сумму в долларах, составляющую не менее $1 млрд каждая. Таким образом, Министерство финансов предпринимает меры по увеличению размеров ценных бумаг с целью привлечения инвесторов и улучшения ликвидности на рынке. Это может стать важным шагом для развития финансового рынка страны и повышения интереса со стороны как местных, так и иностранных инвесторов. Для учёта предпочтений иностранных инвесторов дни выпуска будут перенесены с среды на вторник.

В четвёртом квартале 2023 года Министерство финансов выпустило фиксированные купонные государственные ценные бумаги на сумму ₸335.8 млрд, при этом примерно половина выпусков имела средне- и долгосрочные сроки погашения более 5 лет.

С признаками замедления инфляции и продолжающимся смягчением денежно-кредитной политики доходность государственных ценных бумаг со сроками погашения до 5 лет снизилась на 50-90 базисных пунктов по сравнению с третьим кварталом 2023 года.

В 2023 году Министерство финансов выпустило государственные ценные бумаги на общую сумму ₸5,4 трлн, причём инвесторы рынка внесли вклад в размере 61%. Иностранные инвестиции в государственные ценные бумаги Казахстана увеличились на ₸73 млрд (~$162 млн) за год.

И Национальный банк, и Министерство финансов намерены реализовать необходимые меры для дальнейшего развития рынка государственных ценных бумаг и включения в мировые индексы государственных ценных бумаг. Эти обязательства включают введение первичных дилеров и упрощение расчётов Euroclear.

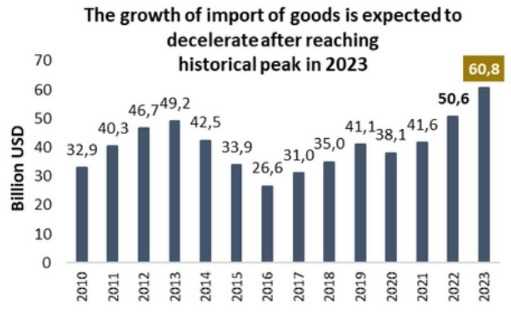

По предварительным результатам, в 2023 году текущий счёт платёжного баланса зафиксировал дефицит в размере $9,8 млрд, в отличие от положительного баланса в 2022 году. Это в первую очередь обусловлено ухудшением торгового баланса. Импорт товаров вырос на 20,1% до $60,8 млрд, под воздействием сильного спроса во всех категориях, в то время как экспорт товаров снизился на 6,6% до $79,9 млрд, в основном из-за падения цен на нефть.

Последние прогнозы Нацбанка, сделанные в ноябре, соответствуют предыдущим прогнозам и предвидят умеренный дефицит текущего счёта в среднесрочной перспективе. Ожидается, что дефицит сократится с примерно (-)3.8% от ВВП в 2023 году до (-)2.9% в 2024 году и (-)2.1% в 2025 году.

Прогнозируется значительное замедление темпов роста импорта, при этом объёмы будут поддерживаться постоянным спросом от домохозяйств, предприятий и государственными программами поддержки экономики. Уровни экспорта увеличатся за счёт ожидаемого роста добычи нефти, прогнозируемого повышения цен на уран и ввода в эксплуатацию новых мощностей по производству ферросплавов. Однако дальнейший рост экспорта будет ограничен постепенным снижением цен на нефть до $80 за баррель к 2025 году согласно базовому сценарию, перенаправлением природного газа на внутреннее потребление и ожидаемыми снижениями цен на отдельные группы товаров, такие как чёрные и цветные металлы, газ, уголь, зерно и нефтепродукты.

UTC+00