FITCH RATINGS: НЕПРЕДСКАЗУЕМОСТЬ ФИСКАЛЬНОЙ ПОЛИТИКИ — РИСК ДЛЯ КАЗАХСТАНА

Изображение: user6702303/Freepik

Несмотря на наличие правила, ограничивающего трансфертa из НФРК в бюджет, эти переводы продолжают расти. На это обратили своё внимание аналитики Fitch Ratings в статье о фискальной политике Казахстана в рамках исследовательской службы Fitch Wire. Как отметили авторы отчёта, механизмы контроля за исполнением фискального правила несовершенны. В связи с растущими трансферами из Нацфонда растёт и государственный долг республики, хотя его значение относительно невелико. При этом непредсказуемость фискальной политики и ослабление фискального правила могут негативно сказаться на инвестиционном климате и макроэкономической стабильности Казахстана.

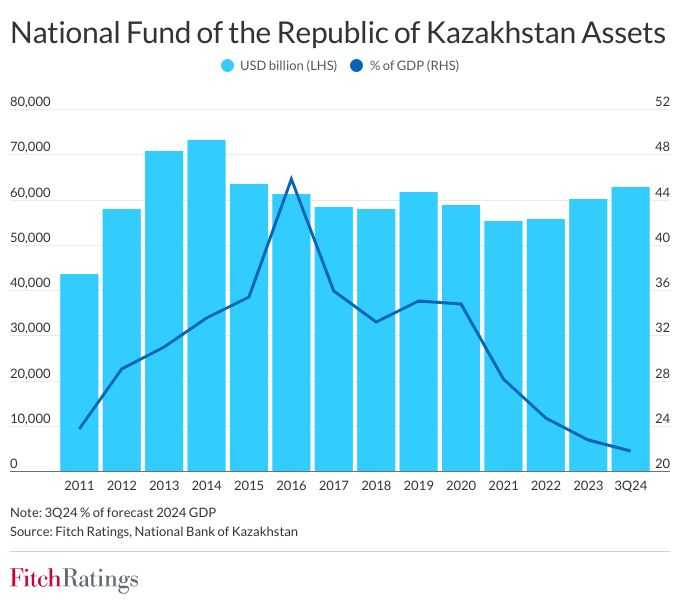

Агентство отмечает, что, несмотря на сильные стороны экономики Казахстана (большие резервы, низкий уровень долга), слабости в фискальной политике могут ограничить кредитный рейтинг страны. Как пишут исследователи, Нацфонд РК используется не только для стабилизации бюджета, но и для финансирования различных проектов и операций, что может снизить его эффективность как долгосрочного резерва. Фискальное правило, призванное ограничить использование средств НФРК, не всегда соблюдается. Власти находят различные способы обойти эти ограничения, что снижает его эффективность. В свою очередь непредсказуемость в этой сфере может отпугнуть инвесторов и привести к росту стоимости заимствований.

Нацфонд играет ключевую роль в экономике страны и его использование для финансирования текущих расходов может привести к истощению и снизить способность фонда выполнять свою основную функцию — стабилизацию экономики в периоды кризиса.

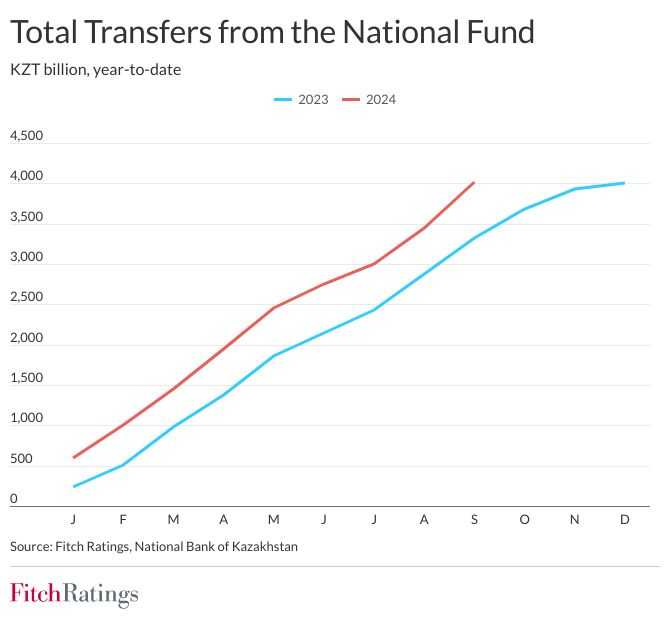

Общие трансферы из Национального фонда

Как отметили аналитики, казахстанские власти сталкиваются с дилеммой: с одной стороны, необходимо поддерживать экономический рост, с другой стороны, необходимо обеспечить долгосрочную устойчивость государственных финансов. Таким образом, правительству Казахстана необходимо найти баланс между этими двумя целями и усовершенствовать механизмы управления государственными финансами.

Слабости в казахстанской системе макроэкономической политики, которые снижают надёжность и предсказуемость денежно-кредитной и фискальной политики, способствуют одноступенчатой корректировке в негативную сторону в рамках столпа «макроэкономические перспективы, политика и перспективы» качественного оверлея в рейтинговой оценке Fitch. Низкий валовый общий государственный долг (ОВГД) Казахстана, менее половины средней величины по категории «BBB» на уровне 22,3% ВВП в 2023 году, остаётся суверенной кредитной силой наряду с очень сильным внешним балансом и гибкостью финансирования, подкреплённой накопленными нефтяными доходами, — подчёркивают аналитики.

15 октября министр нацэкономики заявил, что правительство совместно с Нацбанком будет работать над ужесточением фискальных правил, направленных на ограничение трансферов. По мнению Fitch, снижение неопределённости в отношении функционирования правил может лучше закрепить фискальную политику.

Заявление министра приходит на фоне значительного увеличения трансферов из НФРК после того, как бюджетные результаты оказались ниже целевых показателей правительства за 8 месяцев 2024 года. Это согласуется с нашей оценкой при подтверждении суверенного рейтинга Казахстана на уровне «BBB»/Стабильно в мае, что эффективность применения фискальных правил была неясна. Это мнение способствовало нашему прогнозу расширения дефицита правительства на почти 1% ВВП в 2024 году.

Власти первоначально планировали полностью сократить целевой трансфер с 2025 года (сохранив гарантированную сумму в ₸2 трлн), но сентябрьский проект бюджета на 2025 год предусматривает увеличение примерно вдвое до ₸3,25 трлн. Продолжающееся использование дискреционной составляющей трансфера из НФРК снижает эффективность фискального правила и бюджетного планирования, подчёркивают аналитики.

Бюджет на 2024 год предусматривал сокращение трансфера из НФРК до ₸3,6 трлн (с ₸4 трлн в 2023 году или 3,3% ВВП), из которых ₸2 трлн составляют гарантированную составляющую. Однако трансфер вырос на 23% год к году в 9 месяцах 2024 года до ₸4 трлн тенге из-за более высоких целевых трансферов, не охватываемых фискальным правилом, продолжая тенденцию, которую мы отмечали в нашем обзоре рейтинга.

Как отметили авторы Fitch, также наблюдалось дальнейшее использование нетрадиционных операций, создающих фискальное пространство, хотя и в значительно меньшем масштабе, чем в 2023 году, когда «Самрук-Казына» продала акции государственной нефтяной компании «КМГ» в пользу Нацфонда. Это позволило осуществить дивидендный трансфер в размере ₸1 трлн (0,9% ВВП) в государственный бюджет. Аналогичным образом в июле 2024 года НФРК приобрёл акции государственной компании «Казатомпром» на сумму ₸0,47 трлн.

Активы Нацфонда РК

Fitch прогнозирует, что общий государственный долг будет в целом стабильным, завершив 2026 год на уровне 23,6% ВВП, в то время как проценты по долгу/доходы на уровне 7,8% в 2024 году находятся ниже медианы по группе сопоставимых стран, составляющей 9%. В начале октября государство выпустило 10-летние еврооблигации на сумму $1,5 млрд с доходностью 4,7%, вернувшись на международные рынки долга впервые с 2019 года. Тем не менее, внутренний рынок может продолжать финансировать выпуск государственного долга, отчасти за счёт более активного участия пенсионных фондов, а также достаточной ликвидности банковского сектора, поддерживаемой сильным ростом депозитов и рекордными прибылями банков.

UTC+00