BLACKSTONE ПЛАНИРУЕТ ИНВЕСТИРОВАТЬ В ЯПОНИЮ $10 МЛРД

Инвесторов привлекают слабая иена и усилия по реформированию корпоративного управления

Изображение: bloomberg.com

Blackstone планирует заключить сделки в Японии на сумму $10 млрд на фоне притока средств для выкупа. Реформа управления и мягкая иена привлекают глобальных инвесторов, стремящихся к большей прибыли, пишет штатный обозреватель Nikkei Сико Уэда.

Западные гиганты прямых инвестиций, такие как Blackstone, намерены резко увеличить расходы в Японии в течение следующих нескольких лет, видя возможности для высокой доходности на рынке с благоприятными факторами, включая слабую иену. Blackstone планирует заключить сделки в Японии на сумму 1,5 трлн иен ($9,6млрд) до 2027 года, сообщил Nikkei президент Джонатан Грей. Это будет соответствовать общей сумме, которую компания инвестировала в страну, исходя из стоимости предприятия с тех пор, как она начала свою деятельность здесь в 2007 году.

Существует ряд факторов, которые действительно ускорили рост японской экономики, а также инвестиционные возможности, — цитирует издание заявление Грея. — Это возвращение инфляции в японскую экономику, сила фондового рынка, политика премьер-министра Кисиды, которая побудила отдельных японцев перейти от сбережений к инвесторам, что, по нашему мнению, очень важно, поощрение компаний сосредоточиться на рентабельности капитала и рассмотреть возможность продажи непрофильных подразделений.

Соуправляющий партнёр Bain Capital Дэвид Гросс заявил в недавнем интервью, что управляющий активами надеется инвестировать сюда более 5 трлн иен, исходя из стоимости предприятия, за пять лет до 2029 финансового года, что примерно вдвое превышает показатель за предыдущие пять лет.

Bain входит в число крупнейших игроков прямых инвестиций в Японии. В её послужной список входит руководство консорциумом, купившим бизнес по производству микросхем памяти Toshiba за 2 трлн иен в 2018 году. Это также вернуло на публичные рынки компанию колл-центра Bellsystem24 и оператора ресторанов Skylark в 2010-е годы.

В дальнейшем Bain присматривается к таким областям, как здравоохранение, а также автоматизация и робототехника, которые, как ожидается, помогут Японии справиться с нехваткой рабочей силы.

В мае Carlyle Group завершила сбор средств для нового фонда выкупа акций, ориентированного на Японию. Его капитал составляет 430 млрд иен, что примерно на 70% больше, чем последний такой фонд, созданный Carlyle, который дебютировал в 2020 году, и на сегодняшний день является одним из крупнейших в своём роде. Банковское финансирование и расходы через другие фонды могут ещё больше увеличить его инвестиции.

Carlyle, которая в мае также объявила о тендерном предложении на сумму 130 млрд иен для KFC Holdings Japan , надеется заключить ещё больше крупных сделок с новым фондом.

KKR намерена вложить в Японию более 1 трлн иен в течение следующего десятилетия. С 2010 года компания инвестировала сюда $8 млрд.

Европейская компания CVC Capital Partners в феврале запустила ориентированный на Азию фонд с капиталом в $6,8 млрд. Примерно пятая часть этой суммы будет инвестирована в Японию по той же схеме, что и более мелкие фонды, созданные в 2014 и 2020 годах.

Фонды выкупа обычно используют сочетание капитала институциональных инвесторов и банковских кредитов. Они подталкивают компании, в которые они инвестируют, использовать средства, которые они предоставляют, для новых капитальных расходов или избавления от убыточных предприятий, стремясь повысить их стоимость перед выходом через публичное размещение акций или продажу другому фонду.

Недавний интерес к Японии среди этих инвесторов обусловлен растущими ожиданиями высоких доходов. Предыдущий японский фонд Carlyle имел чистую внутреннюю норму доходности 28% по сравнению с примерно 8–14% у других крупных международных корпоративных фондов прямых инвестиций Carlyle, созданных с 2007 года, например, тех, которые ориентированы на Европу или Азию.

Высокие затраты на приобретение фондов, вызванные постоянно повышенными процентными ставками в США и Европе, усложнили получение прибыли от прямых инвестиций. Согласно отчёту Bain&Co, в 2023 году инвестиции в эту отрасль упали на 38% по сравнению с аналогичным периодом прошлого года в Северной Америке и на 46% в Европе.

Токийская фондовая биржа поощряет предприятия, стоимость которых ниже их балансовой стоимости, повышать эффективность использования капитала.

По словам Гросс из Bain Capital, шаги крупных компаний по развитию непрофильного бизнеса и развитию связей с инвесторами создали благоприятный цикл.

Со-генеральный директор KKR Джозеф Бэ отметил, что усилия конгломератов по реформированию создают возможности для покупки высококачественного бизнеса. По его словам, рост потребительских цен, реформа корпоративного управления и макроэкономические условия, включая слабую иену, открывают путь для инвестиций в Японию.

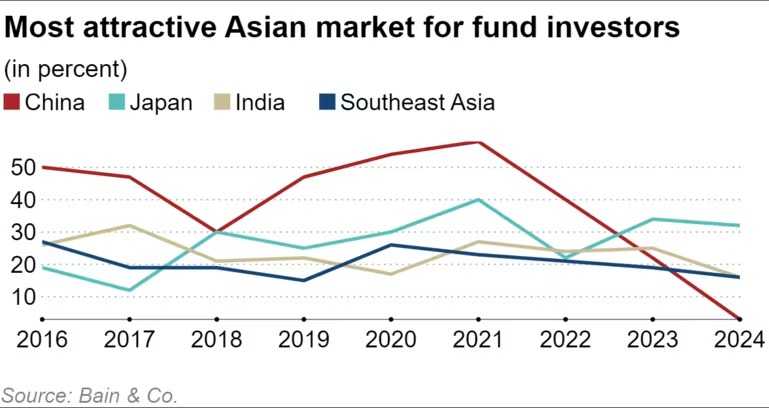

Свою роль также играет сокращение инвестиций в Китай, который ранее был излюбленным направлением для азиатских инвесторов. В опросе Bain&Co 32% респондентов назвали Японию самым привлекательным рынком в Азии, и только 3% выбрали Китай, что ниже пика 2021 года, составлявшего 58%.

Ожидается, что иностранные фонды с небольшим опытом работы в Японии будут продолжать набеги на рынок. Ares Management планирует начать инвестировать сюда уже в 2024 году.

UTC+00