ТРАНСПОРТИРОВКА В РК В 3 РАЗА ДОРОЖЕ, ЧЕМ В МИРЕ

Больше трети респондентов назвали главной проблемой отрасли монополию КТЖ

Изображение fancycrave1/Pixabay

До 30% стоимости товаров в Казахстане — доля затрат на транспортировку. Среднемировой показатель составляет 11%.Члены Клуба молодых экспертов при сенате парламента РК подготовили аналитический обзор транзитно-транспортного потенциала Казахстана. Исследователи уделили особое внимание сверхконцентрации на рынке железнодорожных грузовых перевозок и последствиям текущей монополизации.

Согласно проведённому опросу, порядка 35% респондентов отметили, что главной проблемой является монополия КТЖ и дефицит локомотивов, еще 33% опрошенных беспокоит высокий уровень тарифов на грузоперевозки. Доля частных перевозчиков на внутренних перевозках составляет лишь 5%. Выдача Министерством индустрии и инфраструктурного развития РК лицензий на перевозку грузов железнодорожным транспортом не обеспечивает транспортным компаниям доступ к услугам МЖС. С 2018 года, кроме ТОО «КТЖ-ГП», доступ к МЖС на определённых маршрутах перевозок грузов внутри страны в тестовом режиме представлен лишь двум частным перевозчикам – ТОО «ТТТ Сервис» (перевозки нефтепродуктов) и ТОО «DAR Rail» (перевозки угля, ЖРС, бокситов, известняка, щебеня) в рамках пилотного нерегламентированного законодательно проекта Комитета транспорта МИИР РК. Согласно статье 10 Правил пользования МЖС доступ к услугам магистральной железнодорожной сети предоставляется перевозчикам не более чем на один срок действия расписания движения поездов (1 год).

Несмотря на то, что Концепцией развития транспортно-логистического потенциала до 2023 года планировалось увеличение доли частных перевозчиков в перевозке грузов железнодорожным транспортом (не менее 30% к 2030 году), КТЖ и МИИР фактически не выполняют реализацию данных индикаторов. Так, на 2023-2024 годы фрахтовый год 8 новым частным перевозчикам грузов было отказано в доступе на МЖС. Основанием выступило внесение изменений в НПА. У представителей отрасли вызывают вопросы политика предоставления скидок. Так, ТОО «КТЖ-ГП» с 2021 года предоставляет временный понижающий коэффициент для АО «Кедентранссервис» на перевозку грузов во всех сообщениях в размере 0,5. Таким образом, перевозка грузов у АО «Кедентранссервис» в два раза дешевле, чем у остальных участников рынка, что позволило устранить конкурентов «нерыночными» условиями и замкнуть на себе весь грузопоток, который АО «Кедентранссервис» физически не в состоянии переработать, — пишут авторы исследования.

Сегодня более 40% объема грузоперевозок в Центральной Азии осуществляется по железной дороге, в то время как в странах ЕС этот показатель составляет около 20% независимо от уровня развития экономики этих стран. Это ставит дополнительный вызов перед государствами региона и перед Казахстаном, где уровень износа железнодорожного покрытия достигает значительной величины.

Согласно индексу эффективности логистики, LPI Всемирного банка, Казахстан по итогам 2022 года занял 79 место в мире (в 2010 году – 62 место), по индикатору «качество и компетентность логистических услуг» – 81 место, что свидетельствует о недостаточном внимании к вопросам подготовки специалистов для отрасли. В части транзита основной вид транспорта – железнодорожный транспорт, на который приходится 87% всех транзитных перевозок, или 23,1 млн тонн с ростом в 10% по отношению к 2021 году.

Ещё одной проблемой эксперты назвали то, что национальный перевозчик на системной основе ставит в приоритет обслуживание транзитных перевозок в ущерб интересов казахстанских компаний. Причина банальна: тарифы на транзите в 2,5 раза выше, чем на обслуживании внутренних или экспортных грузопотоков. При этом если ранее на это жаловались в основном отправители зерновой продукции, то с 2022 года начали поступать жалобы и от поставщиков обработанных металлов.

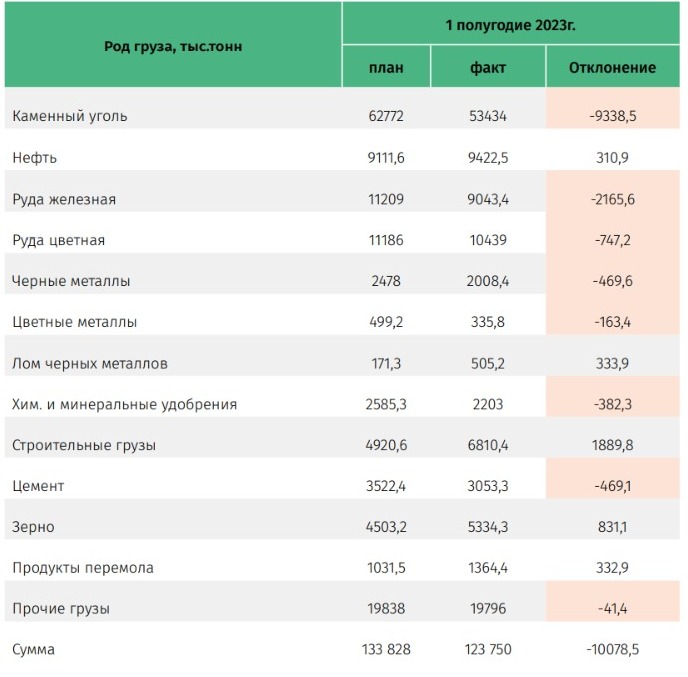

За последние 3 года объёмы перевозок внутри страны претерпевают спад: за I полугодие т.г. объёмы перевозок сократились на 4,1%. Поток грузов в экспортном сообщении при небольшом улучшении в I полугодии 2023 года также показывает отрицательную динамику. Транзитные же поставки за последние три года выросли, показав значительный прирост за I полугодие 2023 года в 37,8%. Однако транспортная инфраструктура остаётся при той же пропускной способности. По информации казахстанских грузоотправителей, порядка 10-15% заявок на включение в план перевозок получают отказ, но включение грузов в план отправок ещё не означает, что отгрузка и доставка грузов произойдёт фактически. С ростом транзитных грузов за последние полгода порядка 8% грузов, принятых в план отправок, так и не были доставлены по разным причинам, это порядка 10 078,5 тыс. тонн грузов.

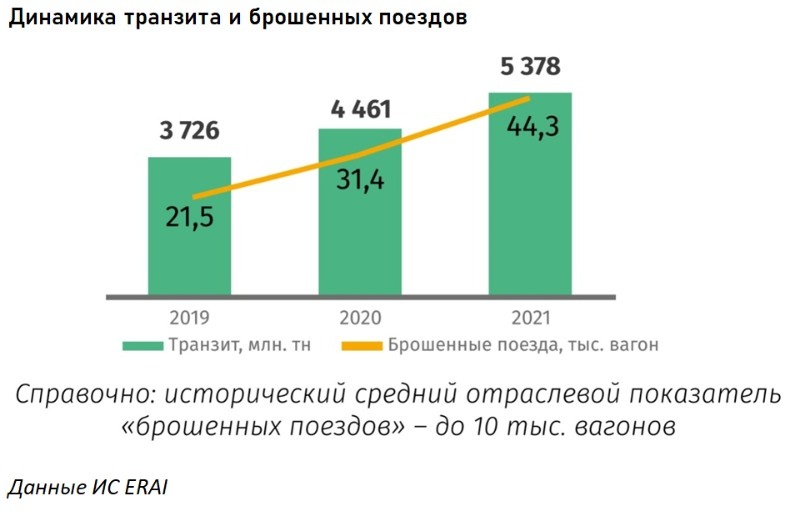

Другой важной проблемой отрасли стал вопрос брошенных поездов. Он особенно болезненный и массовый не только для операторов вагонов и экспедиторов, но и конечных клиентов – это ключевой фактор снижения маршрутной скорости отправок и вагонов соответственно. Несмотря на предпринятые КТЖ усилия с ноября 2022 года по май 2023 года, количество брошенных поездов не снижается до 320 поездов ежесуточно (17 100 вагонов), что приводит к дополнительным издержкам субъектов МСБ (срыв контрактных обязательств и т.д.).

Из расчёта средней суточной ставки в ₸10 тыс. за пользование вагонами выходит, что за 2021 год простой вагонов в брошенном состоянии составил более ₸84 млрд. Данные убытки ложатся либо на клиенте, если оплата посуточная, либо оператора вагонов (экспедитор). В любом случае оператор переложит свои убытки на будущие перевозки, чтобы покрыть потери.

Эксперты отмечают, что ситуация с брошенными поездами сильно проявится в текущий осенне-зимний период: в предыдущем периоде количество брошенных поездов достигало 500-600 единиц среднем в сутки. Это обуславливается ростом количества перевозок угля, зерна и контейнерных транзитных поездов. При этом 31% респондентов беспокоит низкий оборот вагонов и недостаточный уровень обеспечения подвижным составом, 24,5% – тревожатся за низкие сроки доставки.

Аналитики также выделили среди проблем отсутствие полноценного отраслевого регулятора, наделённого необходимыми функциями. Как отмечается в исследовании, зачастую государственные органы ввиду отсутствия компетенций опираются только на мнение КТЖ, что наглядно показывает необходимость усиления компетенций государственных органов в вопросах развития железнодорожной отрасли. На момент исследования отрасль курировало МИИР РК, однако сейчас в Казахстане реорганизовано министерство транспорта. Остаётся надеяться, что данный шаг приведёт к эффективным изменениям в вопросе выработки политики в железнодорожной отрасли.

Обратили своё внимание исследователи и на коррупциогенные риски в сфере. 26,5% опрошенных респондентов сигнализируют на систематическое взяточничество. Кроме того, из опрошенных респондентов 47% респондентов ответили, что сталкиваются со случаями коррупции при отправке грузов. Здесь же необходимо отметить, что большинство опрошенных решились ответить на опрос анонимно. Один из респондентов ответил, что опасается «…за своё будущее». Стоит упомянуть и износ инфраструктуры.

Отдельный вопрос стоит по парку вагонов и локомотивов. Парк вагонов КТЖ на сегодняшний день составляет 2228 единиц, из них 776 вагонов или 35% от общего количества – сроком эксплуатации более 28 лет. Средний износ пассажирских вагонов – 53%, грузовых – 57%, локомотивов – 67%. По состоянию на 1 ноября 2022 года существует потребность в 936 локомотивах, 1,5 тыс. – грузовых вагонов. Срок эксплуатации основной массы локомотивов – более 30 лет (срок службы 40 лет), средний износ – 70% (при этом 64% парка с износом свыше 90%). В результате расходуются большие капитальные вложения на их содержание и ремонт. Ежегодное выбытие по срокам службы составляет порядка 70-80 локомотивов/год или в предстоящие 10 лет подлежит списанию 800 локомотивов. Инвестиционная программа КТЖ позволяет восполнять парк в пределах 20‑25 локомотивов в год при потребности 80– 100 локомотивов.

Уже сегодня имеется нехватка в локомотивной тяге, только дефицит в маневровой тяге на станционных работах составляет 35%. Таким образом, в 2023‑2025 годах образуется катастрофический дефицит в локомотивной тяге, пишут аналитики. Источником инвестиций и повышения эффективности в отрасли могли бы стать частные инвестиции, однако непоследовательная политика нацкомпании и профильного ведомства по факту блокируют привлечение частного сектора в обновление подвижного состава, считают эксперты. При этом инвестиционные же возможности КТЖ формируются только за счёт государственных ресурсов (РБ, льготные займы, Национальный фонд) либо за счёт роста долговой нагрузки.

Исследователи также наблюдают низкую степень контейнеризации железнодорожных перевозок.

Согласно имеющимся данным, объёмы контейнерных перевозок в Казахстане составляют порядка 5–7% от всего объёма перевозок, по сравнению с 52% у Индии, 72% у ЕС и 73% у КНР. Контейнерными перевозками в основном пользуются поставщики обработанной продукции. Таким образом, это косвенный показатель низкого уровня объёмов поставок обработанной продукции из РК.

При изучении проблем отрасли эксперты также столкнулись с расхождением по статистическим данным. Оказалось, расчёты Бюро национальной статистики, Комитета госдоходов и КТЖ расходятся и не дают возможности следить за развитием и эффективностью железнодорожной отрасли.

Отсутствует доступ к корректной информации о распределении объёмов перевозок по видам сообщений, изменении цен (тарифов) на железнодорожные перевозки, товарной структуре перевозимых грузов и пр. Значительно отличается информация об объёмах экспортных, импортных и транзитных перевозок, предоставляемая КГД МФ РК, от данных АО «НК «КТЖ». Имеются расхождения по инвестициям в основной капитал.

Резюмируя, авторы исследования дают и практические рекомендации, основанные на международном опыте. Оказалось, во всех моделях организации железнодорожной отрасли (кроме монополии) можно констатировать наличие конкуренции: либо между перевозчиками на единой сети, либо между вертикально интегрированными железнодорожными компаниями.

Конкуренция является наиболее действенным стимулом для повышения эффективности работы монопольного (базового) перевозчика, отмечают эксперты. Также конкуренция становится основой для сдерживания роста тарифов на услуги грузовых перевозок, повышения качества и безопасности перевозок, внедрения инноваций в отрасли.

UTC+00