КРАСОТА ТРЕБУЕТ ИНВЕСТИЦИЙ В ТЕХНОЛОГИИ

Эффект губной помады или как инфляция ударила по индустрии красоты

Изображение: freepik

14 августа 2024 года владелец Avon в Великобритании, Европе и Латинской Америке подал заявление о банкротстве в попытке погасить задолженность в размере $1 млрд. Как подчёркивается в ежегодном отчёте RetailX Global Beauty Sector 2024, экономические и инфляционные проблемы оказали влияние на косметическую и индустрию красоты в прошлом году, отразившись на ценах на сырьё, энергию и транспортировку. В результате роста цен потребительские расходы во многих розничных категориях сократились. Рынок остаётся сложным для брендов и ритейлеров.

Цифровые инновации стимулируют сложный рынок

Продажи косметики и средств по уходу за собой растут онлайн на фоне сохраняющейся сложной ситуации для брендов и ритейлеров. Экономические и инфляционные факторы оказали негативное влияние на косметическую и индустрию красоты в прошлом году, отразившись на ценах на сырьё, энергию и транспортировку. В результате роста цен потребительские расходы во многих розничных категориях сократились. Некоторые сегменты рынка пострадали сильнее других; беспошлинная торговля и китайский рынок люксовых товаров столкнулись с трудностями роста в 2023 году. Хотя продажи в секторе беспошлинной торговли возвращаются в косметическую отрасль и индустрию красоты, 2024 год остаётся сложным. Прогноз компании Estée Lauder Companies о снижении годовых продаж на 1-2% подчёркивает сохраняющиеся макроэкономические трудности на глобальном рынке.

В целом, рынок красоты и личной гигиены вырос онлайн за последние 12 месяцев, и продажи немного превысили уровень 2021 года. Личная гигиена является крупнейшей частью рынка, но в данном отчёте мы сосредоточились на категориях ухода за кожей, декоративной косметики и средств по уходу за волосами. Из них наибольшие продажи демонстрирует сегмент ухода за кожей, достигнув $27,13 млрд в 2023 году.

Электронная коммерция и маркетплейсы позволяют брендам расширять свой охват на новых клиентов и рынки. Это также открывает западные рынки для китайских компаний, таких как SheGlam от Shein. Смартфоны, социальные сети, виртуальная реальность и прямые трансляции перемещают цифровые технологии от самостоятельного обслуживания клиентов на сайтах электронной коммерции к большему взаимодействию с брендами, инфлюенсерами и консультантами по красоте.

Уход за кожей продолжает расти как сегмент рынка, поскольку потребители фокусируются на заботе о себе. В последние годы уход за кожей всё теснее связан с трендом на оздоровление. Веганские, чистые и без парабенов продукты особенно востребованы среди миллениалов и поколения Z, которые также интересуются компаниями и их поведением. Ожидается, что бренды будут прозрачными в вопросах устойчивого развития и разнообразия, если не активно отстаивать определённые ценности, участвовать в вопросах, которые волнуют эти возрастные группы, или бросать вызов табу.

Продукты выходят за рамки просто чистоты, поскольку бренды подчёркивают их эффективность, а потребители ищут больше научных или дерматологических формул. Они хотят знать, что продукты будут работать для них.

В то же время потребители ищут инновации, новейшие продукты или бренды. Звёздные бренды, такие как запущенный в 2024 году Wyn Beauty Серены Уильямс, пытаются уловить этот дух времени, как и нишевые бренды. Эти бренды меняют владельцев через слияния и поглощения, поскольку крупные корпорации, включая L’Oréal и Estée Lauder, которые доминируют на рынке, стремятся извлечь выгоду из нишевых рынков и развивать тенденции. Другие следуют примеру Douglas, который провёл IPO в 2024 году. Rare Beauty Селены Гомес может стать одной из таких компаний.

Инновации распространяются от продуктов до того, как они продаются. Интерес к beauty-технологиям растёт по мере того, как компании продолжают внедрять новые способы применения продукта, персонализации формул или использования приложений и искусственного интеллекта. На всех каналах продаж искусственный интеллект используется для персонализации опыта и рекомендации продуктов отдельным клиентам на основе проблем с кожей или желаемого ими образа.

Региональный обзор

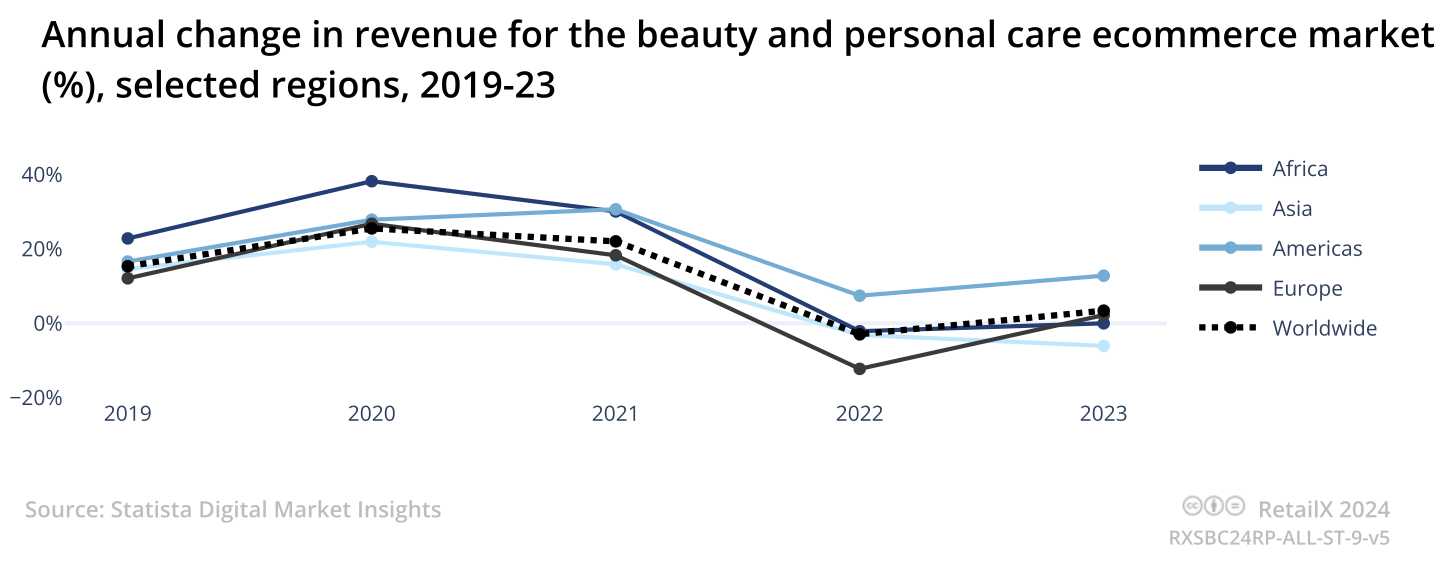

Азия является крупнейшим онлайн-рынком косметики и средств по уходу за собой, но другие регионы демонстрируют более высокие темпы роста. В Азии онлайн-расходы на косметику и средства личной гигиены превышают $70 млрд, что делает её крупнейшим рынком в этом секторе на глобальном уровне. Это вдвое больше рынка Северной и Южной Америки, где в 2023 году было потрачено $34 млрд онлайн. Несмотря на снижение продаж в Азии, выручка брендов и ритейлеров, продающих онлайн в Америке, выросла на 12%.

Онлайн-канал занимает небольшую долю общего рынка косметики и средств по уходу за собой. Глобально он составляет 16,54% всех продаж. Его влияние возрастает при учёте цифровых каналов, таких как социальные сети, и воздействия бьюти-инфлюенсеров, а также инструментов и технологий, используемых в приложениях брендов.

Это становится более очевидным при рассмотрении распределения онлайн-продаж между мобильными устройствами и настольными компьютерами, что подчёркивает уровень продаж через мобильные телефоны. Настольные компьютеры составляют 41% от всех онлайн-продаж косметики и средств по уходу за собой в мире, в то время как 59% выручки приходится на продажи через мобильные устройства.

Распределение доходов между мобильными и настольными устройствами различается по странам, причём мобильная коммерция в Азии лидирует. Потребители здесь потратили 66% своих онлайн-расходов в этой категории на свои смартфоны. Эти факторы повторяются во всех регионах.

Отечественные бренды завоёвывают долю рынка в Азии. Несмотря на то, что в последние годы глобальные бренды расширили своё присутствие на азиатских рынках, ритейлерам было труднее конкурировать с местными, устоявшимися компаниями. Sephora покидает Южную Корею через пять лет после выхода на рынок. У ритейлера пять физических магазинов в стране, а также сайт электронной коммерции и мобильное приложение. Компания всё ещё возлагает большие надежды на китайский рынок, где у неё около 300 магазинов, продающих смесь международных и местных брендов. Недавно была назначена Ся Дин, которая в течение пяти лет возглавляла электронную коммерцию Nike в Азии и Латинской Америке.

Китайские бренды набирают популярность среди потребителей и завоёвывают долю рынка у глобальных брендов, которые потребители искали для обеспечения безопасности, эффективности и престижа. Joy Group, владеющая многобрендовым портфелем, включая Judydoll и Joocyee, сообщила о росте на 48% по сравнению с прошлым годом. Группа занимает второе место среди китайских отечественных компаний по производству декоративной косметики.

Joy Group планирует превратить свои бренды в глобальные успехи. С 2020 года компания расширила свой охват, завоевав популярность на рынках Японии и АСЕАН. Группа планирует дальнейшую экспансию на быстрорастущие рынки, включая Австралию, Канаду и Ближний Восток, по словам президента Joy Group Аллана Лю.

Более мелкие китайские внутренние бренды становятся объектами инвестиций и приобретений западных корпораций, которые видят их потенциал для роста. В 2023 году инкубатор Estée Lauder инвестировал в китайский парфюмерный бренд Melt Season и бренд чистой косметики Code Mint.

34% китайских потребителей, покупающих косметику и средства по уходу за собой онлайн, покупают одинаковое количество в физических магазинах. 50% покупают преимущественно онлайн. Будучи крупнейшим рынком косметики и средств по уходу за собой, Азия продолжает предлагать множество возможностей для глобальных брендов. Prada, которая вышла на рынок косметики в 2023 году, выбрала Китай для дебюта своих линеек декоративной косметики и средств по уходу за кожей.

Престиж, маркетплейсы и инклюзивность стимулируют продажи в США. Пятая часть продаж косметики и средств по уходу за собой в Северной и Южной Америке осуществляется онлайн. На зрелом рынке электронной коммерции США потребители с одинаковой вероятностью покупают онлайн и в физических магазинах. 39% потребителей, покупающих косметику онлайн, говорят, что покупают одинаковое количество на обоих каналах. При этом онлайн-продажи в целом растут, а сектор косметики и средств по уходу за собой увеличивается быстрее, чем другие розничные секторы в 2023 году. Рост продолжается в 2024 году, причём продажи престижных продуктов выросли на 9% в первые три месяца года. Массовый рынок показал небольшой рост с увеличением продаж в этой категории на 2% за тот же период, по данным аналитиков Circana.

Ноябрь и декабрь являются хорошими месяцами для продаж косметики и средств по уходу за собой в США, средства личной гигиены и косметические продукты являются одними из самых популярных подарков. В течение пятидневного периода Чёрной пятницы почти четверть покупателей (23%) купили средства личной гигиены или косметику онлайн. 2023 год стал первым годом, когда эта категория вошла в пятёрку самых популярных товаров, купленных онлайн в это время года.

Во всех розничных категориях объём заказов сторонних продавцов на Amazon вырос на 65% в годовом исчислении в праздничный сезон 2023 года. Объём Shopify увеличился на 19%, в то время как на всех других сторонних маркетплейсах он остался неизменным, согласно данным поставщика программного обеспечения Extensiv.

Amazon зафиксировала 111% годовой рост заказов на День благодарения и Чёрную пятницу, сообщив, что период покупок с 17 по 27 ноября стал самым большим за всю историю. Клиенты купили более миллиарда товаров. Более 500 миллионов было куплено у независимых продавцов.

Бизнес Amazon в сфере премиальной косметики в США быстро растёт. Одним из способов привлечения клиентов является использование таких интересных инструментов, как видео, которое помогает брендам рассказать свою историю и надолго удерживать внимание потребителей на сайте.

Продажи в Европе растут, а Великобритания предлагает новые возможности. Косметический и beauty-сектор в Европе демонстрирует рост онлайн-продаж после нескольких лет снижения, наблюдавшихся во время пандемии. В 2023 году продажи увеличились на 2,21%, что является небольшим, но явным ростом для по-прежнему сложного рынка из-за инфляции. В 2023 году объём онлайн-продаж косметики и средств личной гигиены в Европе достиг $26 млрд. Это выше показателя $25,46 млрд за предыдущий год.

Крупнейшими рынками Европы являются Германия, Франция, Италия, Великобритания, Испания и Польша, согласно данным отраслевой ассоциации Cosmetics Europe.

Большая часть продаж по выручке приходится на физические магазины (82%). Более трети потребителей в Германии покупают большую часть своей косметики и средств по уходу за собой в обычных магазинах. 44% покупают одинаково в магазинах и онлайн, по данным ConsumerX. Только 19% немецких потребителей покупают в основном онлайн.

В Великобритании ситуация другая: 37% потребителей покупают большую часть косметики и средств по уходу за собой онлайн. Такой же процент покупает одинаково онлайн и в обычных магазинах. Это делает Великобританию привлекательным рынком для омниканальных ритейлеров, таких как Sephora, которая расширяет свою сеть магазинов за пределами Лондона после успешного возвращения на рынок в 2023 году. Space NK также расширяет свою сеть магазинов, при этом продажи компании увеличиваются на 30% в год в течение трёх лет.

Изучение поведения потребителей

Смартфоны являются устройством выбора для онлайн-шопинга, канал, который занимает всё большую долю в секторе красоты. Покупатели косметики и средств по уходу за собой, как правило, лояльны определённым брендам и продолжают покупать у них конкретные продукты, если они довольны их эффективностью, внешним видом или ощущениями. Наряду с этими основополагающими элементами своего ухода за кожей или красоты многие потребители любят экспериментировать, пробуя новые продукты от своего любимого бренда или те, которые становятся трендом в социальных сетях, новые запуски или нишевые бренды.

Недавние сложные экономические условия подтвердили, что так называемый «эффект помады» всё ещё может стимулировать продажи и рост, поскольку людям нравится чувствовать себя хорошо, даже если они беспокоятся о деньгах.

«Эффект помады» по-прежнему стимулирует рост в секторе здоровья и красоты, поскольку потребители стремятся побаловать себя небольшими роскошью, несмотря на сокращение домашних бюджетов, — говорит Жаклин Бейкер, глава розничной торговли аудиторской, налоговой и консалтинговой фирмы RSM UK. —Несмотря на стоимость жизни, большинство потребителей не планируют сокращать расходы на здоровье и красоту, вместо этого они выбирают более дешёвые собственные бренды, чтобы получить свою дозу красоты.

То же исследование показало, что женщины с большей вероятностью перейдут на собственный бренд, поскольку мужчины, как правило, больше ориентированы на брендовые или премиальные сегменты рынка здоровья и красоты. 14% мужчин в Великобритании перешли на собственные бренды по сравнению с 29% женщин.

Покупатели в ОАЭ, Саудовской Аравии и Кувейте также рассматривают покупки декоративной косметики как способ повысить настроение и уверенность в себе. Расходы на декоративную косметику уступают только сумме денег, потраченной на парфюмерию на Ближнем Востоке. Здесь мужчины составляют наибольшую долю рынка, покупая на 20% чаще женщин и тратя на 11% больше, согласно данным ритейлера и дистрибьютора Chalhoub Group.

Онлайн-продажи выходят за рамки сайтов электронной коммерции

Бренды и ритейлеры продолжают исследовать технологии, предоставляющие клиентам различные впечатления и способы взаимодействия. Люди, которые покупают косметику и средства по уходу за собой онлайн, с большей вероятностью будут использовать смартфон, чем любое другое устройство, согласно исследованию ConsumerX. 48% покупателей косметики и средств по уходу за собой используют мобильный телефон для каждой покупки, а ещё 35% используют его «большую часть времени».

Глобально 59% всех расходов на косметику и средства личной гигиены онлайн приходится на мобильные устройства, этот показатель увеличивается на 2-3 процентных пункта в год с 2019 года. Потребители в Азии с наибольшей вероятностью совершают покупки на смартфоне. 66% выручки от продажи косметики и средств личной гигиены приходится на продажи с мобильных устройств в регионе. Африка, где самый низкий уровень мобильной коммерции в этом секторе, всё же показывает 42% продаж по выручке на мобильных устройствах по сравнению с настольными компьютерами. В Европе мобильная коммерция составляет 47%, а в Америке в 2023 году достигла 50%.

Ulta Beauty наблюдала «взрывной рост» использования своего мобильного приложения, особенно после внедрения новых функций, таких как анализ типа кожи пользователя для рекомендации средств по уходу за кожей и возможность виртуальной примерки косметики. Оно также является основным местом для управления программой лояльности и вознаграждениями. Более половины онлайн-продаж Ulta Beauty осуществляется с использованием мобильного приложения. Клиенты используют его и в магазине, по словам Дэвида Кимбелла, генерального директора Ulta Beauty.

Компании, которые продолжают внедрять инновации и тестировать технологии и цифровые разработки, выделяются, по мнению McKinsey, и будут опережать конкурентов.

ИИ

Использование искусственного интеллекта не является новым в индустрии красоты, но его применение расширяется по мере увеличения новых способов использования его инструментов распознавания образов и принятия решений, а также дальнейшего изучения способов работы с генеративным ИИ. ИИ помогает в клиентских приложениях и операционных процессах. Консультантам по красоте в магазине помогают приложения для работы с клиентами и виртуальная примерка онлайн. Он персонализирует клиентский опыт на сайтах электронной коммерции и ускоряет и автоматизирует внутренние процессы, такие как маркетинг и логистические операции.

ИИ также показывает свою эффективность при работе с данными, собранными в рамках программ лояльности клиентов, и обучении на основе поведения клиентов. Это интересное предложение для увеличения пожизненной ценности клиента, а также признание того, что большинство продаж совершают уже лояльные клиенты.

В качестве примера, Ulta Beauty обнаружила, что около 95% её продаж совершается членами её программы лояльности и что 66% клиентов считают себя любителями красоты. Эта группа составляет 83% выручки от косметических продуктов. Эти данные первого лица помогают Ulta Beauty расширить свой бизнес за счёт партнёрств в области розничной торговли и расширить охват брендов, которые продаёт компания.

Генеративный ИИ не изолирован на мобильных приложениях. Виртуальные агенты могут быть представлены на разных платформах, таких как WhatsApp, Instagram, колл-центры, веб, чат-боты и т. д., а также работать на нескольких языках, выводя клиентский опыт и социальную коммерцию на новый уровень.

Выводы

Большая часть продаж косметики и средств по уходу за собой по-прежнему осуществляется в физических магазинах, однако клиентский опыт всё больше обогащается цифровыми инструментами в руках консультантов по красоте и покупателей. В онлайн-пространстве опыт становится более погружающим, потребители дольше вовлекаются в процесс, ища помощь и советы для конкретных покупок, а также развлекательное взаимодействие.

Бренды и ритейлеры понимают, как потребители совершают покупки различными способами, и продолжают инвестировать в инновации, которые повышают погружённость в электронную коммерцию и социальные сети. Богатый контент, маркетинг и обслуживание клиентов на основе искусственного интеллекта, а также омниканальные возможности позволяют ведущим брендам и ритейлерам стимулировать продажи на зрелых рынках электронной коммерции, а также на тех, которые ещё не достигли этого уровня.

UTC+00