ИСЛАМСКИЕ БАНКИ МОГУТ КОНКУРИРОВАТЬ С ТРАДИЦИОННЫМИ

Развитию сектора мешает низкий уровень благосостояния населения

Изображение: freepik

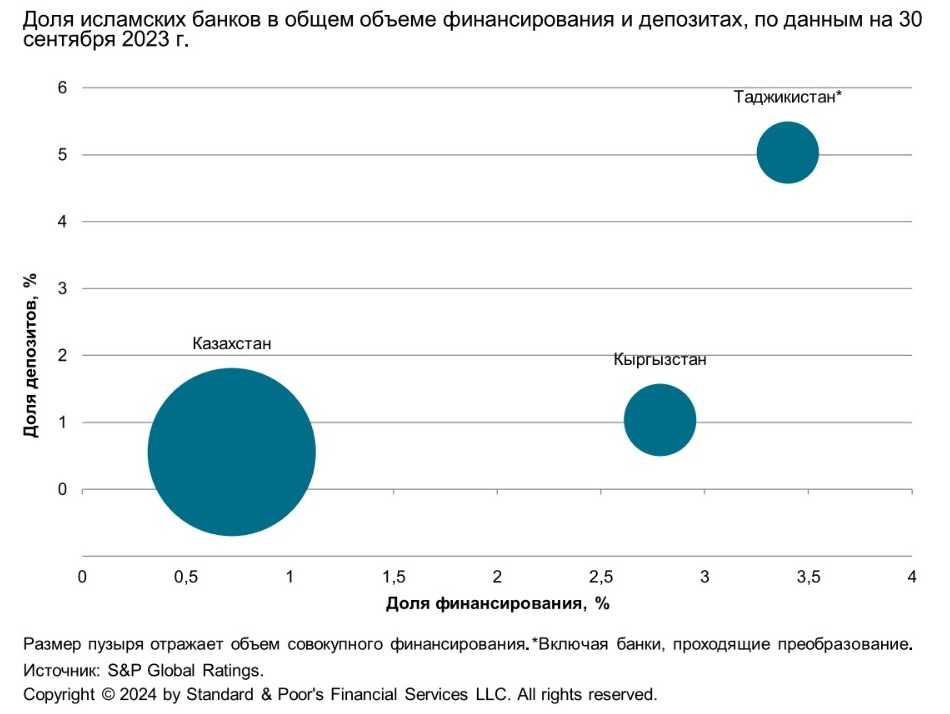

На долю исламского финансирования в странах Центральной Азии не будет приходиться более 5% в ближайшие пять лет. К такому выводу пришли аналитики S&P Global Ratings. Развитие исламского банкинга в регионе происходит с низкой базы. По данным на 30 сентября 2023 г. объём исламского финансирования составлял в общей сложности около $500 млн, что следует из отчёта рейтингового агентства о развитии сектора. Как отметили эксперты, просто наличия мусульманского населения недостаточно для развития растущей отрасли исламских финансов. Даже в странах, где власти создали существенную нормативно-правовую базу, уровень проникновения таких банковских продуктов среди населения остаётся довольно низким.

Как отметили аналитики, низкий уровень проникновения может объясняться несколькими факторами, в том числе относительной сложностью финансового продукта, низким уровнем благосостояния населения и вероятным светским наследием республик. Тем не менее, быстрый рост исламского банкинга в Таджикистане и Кыргызстане позволяет предположить, что исламские банки могут конкурировать с традиционными.

Хотя мы и считаем режим регулирования благоприятным для развития исламского банкинга, сохраняется необходимость дополнительной работы в области налогообложения и бухгалтерского учёта.

Сектор сталкивается с тремя основными проблемами:

1. Финансовое посредничество в регионе в целом недостаточно развито

2. Финансовая грамотность по-прежнему невысока

3. Более 70 лет светской власти

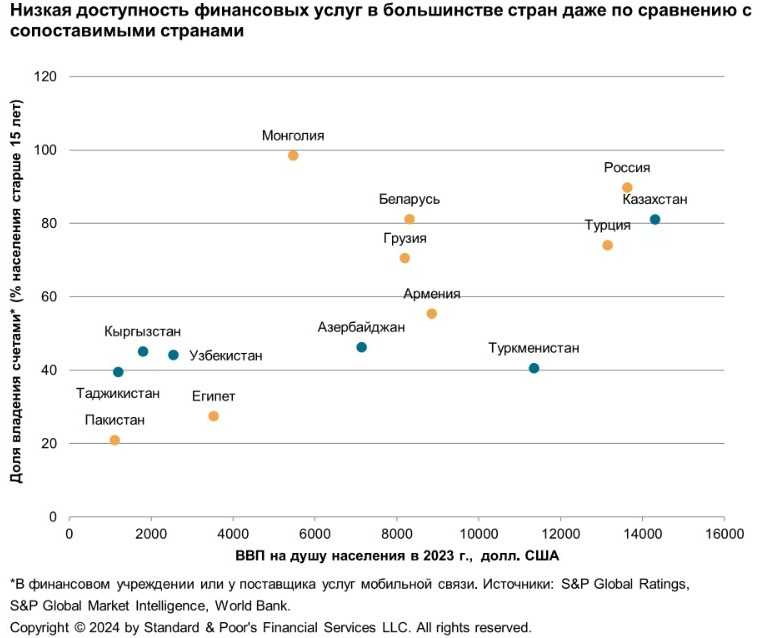

Многие страны региона имеют небольшие банковские системы по сравнению с размером их экономик. Это связано со следующим: 1) низкий уровень благосостояния (Таджикистан или Кыргызстан); 2) преобладание добывающих отраслей в структуре экономики (Азербайджан и Казахстан); и 3) относительно низкий уровень проникновения банковских счетов, за исключением Казахстана. В результате развитию исламского банкинга препятствуют не только факторы, характерные для этого сектора, но и недостаточный уровень проникновения банковских услуг среди населения этих стран.

Кроме того, как отметили аналитики, соблюдение норм шариата само по себе не является конкурентным преимуществом в регионе. Сложность документации по таким финансовым продуктам иногда затрудняет доступ к клиентам, в особенности корпоративным, из-за юридических и бухгалтерских трудностей. Низкий уровень финансовой грамотности населения также оказывает негативное влияние на все финансовые организации региона, особенно в сельских районах.

Несмотря на то, что большую часть населения составляют мусульмане, принципы шариата не влияют на судебные системы шести стран бывшего Советского Союза в отличие от мусульманских стран Ближнего Востока, где шариат влияет на отдельные правовые нормы. В течение длительного времени сложность адаптации правовой среды служила препятствием для развития сектора.

Нормативные требования в отношении капитала в основном оказывают благоприятное влияние на исламские банки. Однако различные правила регулирования создают и другие проблемы. Так, преобразование в исламскую финансовую организацию может занять несколько лет. Экстремальным примером этого является ЗАО «ЭкоИсламикБанк» в Кыргызстане, который всё ещё работает по обычной банковской лицензии с 2011 г. Банковское регулирование не всегда хорошо соотносится с особенностями налогообложения и бухгалтерского учёта клиентов. Наконец, исламские банки, как во всём мире, так и в странах Центральной Азии, испытывают нехватку инструментов управления ликвидностью.

Что касается режима регулирования, мы считаем, что операционная среда в Кыргызстане одинакова для всех банков. Однако в Казахстане и Таджикистане нормативные требования менее строги по отношению к исламским банкам. Это связано с тем, что власти рассматривают инвестиционные депозиты, включая неограниченные размещения на депозитах «вакала» и «мудараба», как имеющие способность поглощать убытки, и рассматривают пул балансовых активов, финансируемых за счёт этих размещений, как безрисковый с нулевыми требованиями к капиталу. Это один из самых агрессивных подходов в мире, поскольку большинство стран применяют такие же риск-веса для этих пулов активов, как и для любых других активов, и лишь немногие используют дисконты, принимая во внимание распределённый коммерческий риск. В судебных разбирательствах, касающихся исламского финансирования, мы не рассматриваем депозиты как способные поглощать убытки и считаем, что такой подход может привести к недостаточной капитализации исламских банков. Это подтверждается тем, что банки в Казахстане поддерживают распределяемую прибыль и/или резервы, связанные с невыполненными обязательствами клиентов по этим пулам.

Тем не менее, в 2023 г. сектор исламского банкинга демонстрировал рост.

Несмотря на трудности, год стал успешным для исламского банкинга в регионе, наблюдалось его укрепление в Кыргызстане, были выданы новые лицензии в Международном финансовом центре «Астана» в Казахстане, а также продолжалось преобразование ОАО «Алиф Банк» в Таджикистане. Более того, в начале 2024 г. Lesha Bank — катарский исламский банк — подписал предварительное соглашение о приобретении банка в Казахстане.

Спрос на небанковские финансовые услуги, соответствующие нормам шариата, высок во всём регионе, в том числе в Узбекистане, где необходимая правовая база сформирована не в полной мере, что создаёт «серую зону». Постепенно растущий уровень благосостояния, спрос на продукты, соответствующие нормам шариата, а также активное участие международных финансовых организаций, в частности Исламской корпорации по развитию частного сектора, поддерживают развитие исламского банкинга.

Финансовые продукты, предлагаемые исламскими банками, остаются ключевым конкурентным преимуществом.

Некоторые клиенты могут быть готовы заплатить премию за соблюдение норм шариата, однако большинство клиентов заинтересованы в экономической добавленной стоимости сделок. Необходимо повышение уровня цифровизации в секторе, особенно с учётом активного цифрового предложения услуг некоторых банковских организаций в регионе.

Несмотря на низкую финансовую грамотность, дефицит внутреннего финансирования и устоявшиеся светские традиции, исламский банкинг и исламские финансы в целом набирают обороты в странах Центральной Азии. Экономическая добавленная стоимость таких финансовых продуктов, а не соблюдение норм шариата, стимулирует рост. По мнению аналитиков S&P Global Ratings, исламские банки привлекли бы внимание участников рынка, если бы могли предложить такое же качество услуг по более низкой или аналогичной цене. Однако в то же время исследователи подчёркивают, что процесс развития исламского банкинга будет очень постепенным, и не ожидают, что на долю исламского финансирования в регионе будет приходиться более 5% в ближайшие пять лет, за возможным исключением Таджикистана.

UTC+00