ФОНДЫ БЛАГОСОСТОЯНИЯ ВСЁ ЧАЩЕ ОТДАЮТ ПРЕДПОЧТЕНИЕ АКТИВНОМУ УПРАВЛЕНИЮ И КИТАЮ

Интерес к евро как альтернативной резервной валюте снижается

Изображение: pressfoto/Freepik

Глобальный инвестиционный ландшафт переживает трансформацию, движимую необходимостью противостоять возрастающей волатильности и геополитическим изменениям. Как сообщает Reuters со ссылкой на исследование Invesco, проведённое среди суверенных фондов и центральных банков, управляющих активами на сумму $27 трлн, мировые суверенные фонды благосостояния переходят к активному управлению средствами и инвестициям в Китае, в то время как центральные банки диверсифицируют резервы, чтобы выдержать нестабильную глобальную среду. Хотя доллар США сохраняет своё превосходство в качестве резервной валюты, учреждения всё же ищут способы диверсифицировать риски, обращая внимание на альтернативные активы, такие как частный кредит и даже цифровые валюты. Этот сдвиг подчёркивает стремление к устойчивости и адаптивности в постоянно меняющемся мире. 79% центральных банков заявляют, что для появления альтернативы доллару потребуются десятилетия. Только 11% центробанков считают, что евро набирает обороты как резервная валюта.

Суверенные фонды и центральные банки активно адаптируют свои стратегии, предпочитая более гибкое активное управление и смещая фокус на развивающиеся рынки, в частности на технологический сектор Китая. Американский доллар по-прежнему доминирует, причём большинство центральных банков заявляют, что на его свержение с позиции главной резервной валюты потребуется два десятилетия — если это вообще когда-либо произойдёт — несмотря на растущие опасения.

Учреждения с активами более $100 млрд — то есть довольно крупные учреждения — это те, кто наиболее заинтересован в переходе к более активному управлению, — сказал Род Рингроу, глава отдела официальных учреждений Invesco.

В то время как фонды предпочитали пассивное управление в предсказуемых рыночных условиях, предсказуемость «больше не является таковой», добавил он:

Я думаю, что это формирует весь подход... в этом переходе к активному управлению.

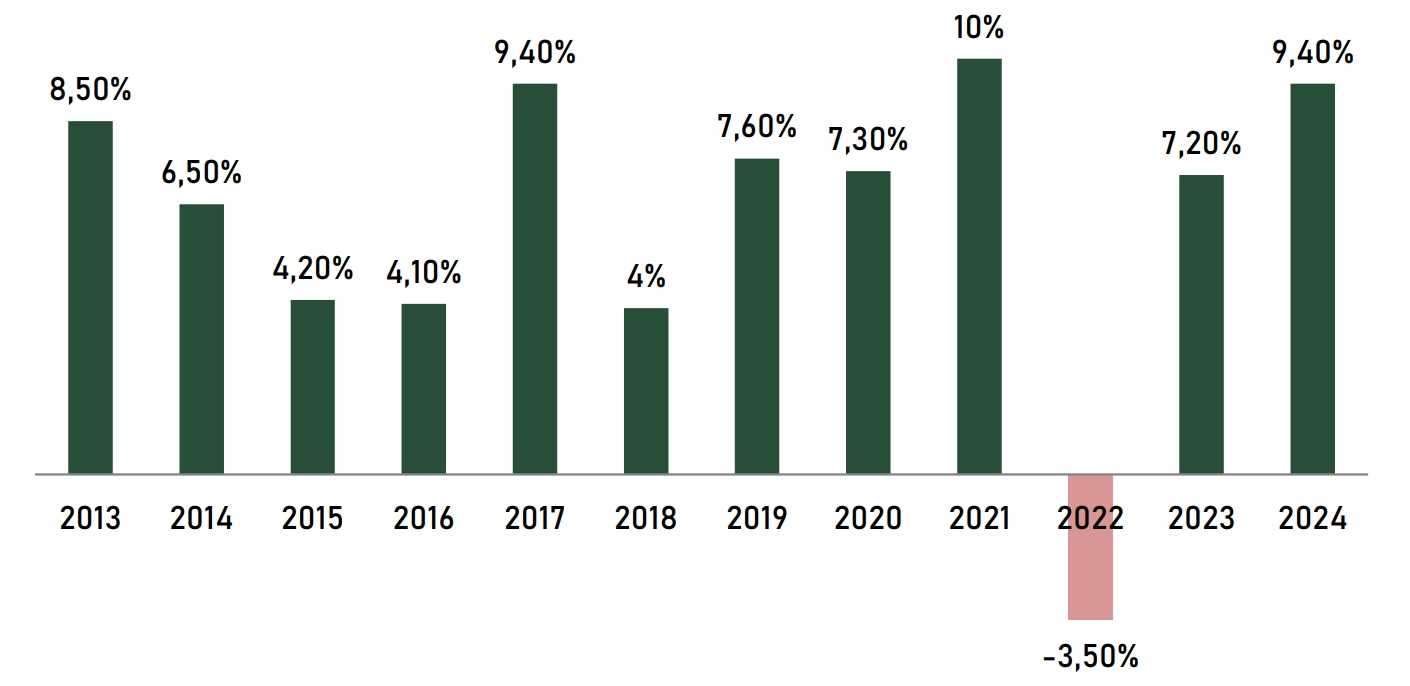

В среднем в прошлом году фонды благосостояния показали доходность в 9,4%, что является вторым лучшим показателем в истории опроса.

Средняя доходность суверенных фондов благосостояния

Источник: Reuters, Invesco

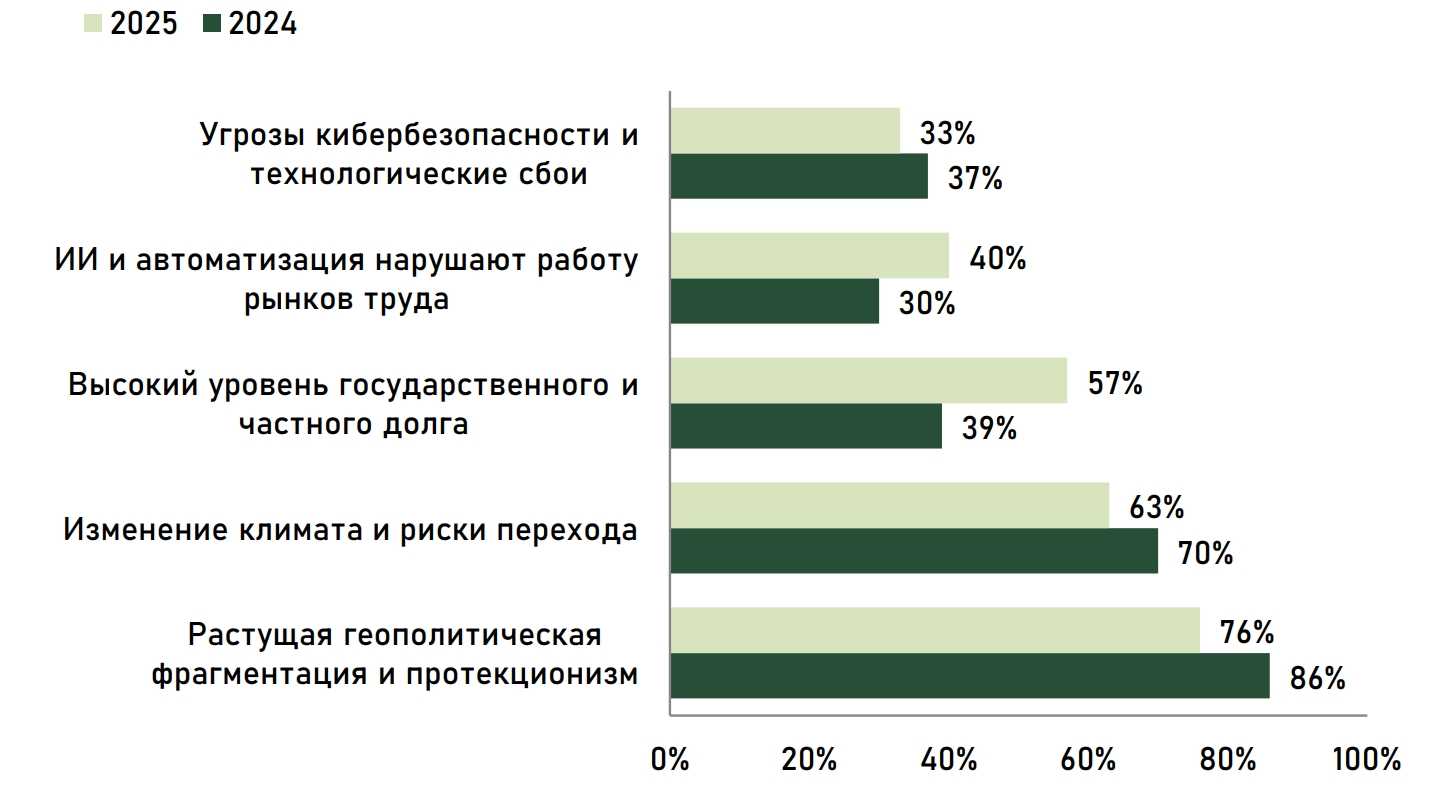

Тем не менее, волатильность рынка и опасения по поводу деглобализации возросли — и в 10-летней перспективе большие опасения сосредоточены вокруг изменения климата и роста уровней государственного долга.

Риски для глобального экономического роста в следующие 10 лет

Источник: Reuters, Invesco

Более 70% из 58 опрошенных центральных банков заявили, что рост долга США негативно влияет на долгосрочные перспективы доллара. Две трети заявили, что стремятся создать более крупные и диверсифицированные резервы для управления волатильностью.

Тем не менее, 78% считают, что для появления надёжной альтернативы доллару потребуется более двух десятилетий. Это скачок с 58% в прошлом году, в то время как только 11% центральных банков сейчас считают, что евро набирает позиции, по сравнению с 20% в прошлом году.

Главные риски для глобального экономического роста в следующем году

Источник: Reuters, Invesco

FOMO в Китае

Опрос проводился с января по март — до объявления президентом США Дональдом Трампом тарифов в «День освобождения» и на пике ажиотажа вокруг появления DeepSeek AI в Китае.

Фонды благосостояния наблюдали значительный всплеск интереса к китайским активам, причём почти 60% намерены увеличить свои ассигнования туда в ближайшие пять лет, особенно в технологический сектор.

Эта цифра подскочила до 73% в Северной Америке, несмотря на ухудшение американо-китайских отношений, в то время как в Европе она составляет всего 13%. Фонды благосостояния, как показал опрос, теперь подходят к инновационным секторам Китая с «той стратегической безотлагательностью, которую они когда-то проявляли к Кремниевой долине».

Есть немного синдрома упущенной выгоды (FOMO), — объяснил Рингроу, — точка зрения, что мне нужно быть в Китае сейчас, поскольку он становится мировым лидером в полупроводниках, облачных вычислениях, искусственном интеллекте, электромобилях и возобновляемых источниках энергии.

Частный кредит также стал ключевым направлением для фондов, ищущих альтернативные источники дохода и устойчивости. В настоящее время его используют 73% фондов благосостояния, по сравнению с 65% в прошлом году, причём половина активно увеличивает ассигнования.

Это представляет собой одну из самых решительных тенденций в распределении суверенных активов, — говорится в отчёте.

Также растёт интерес, особенно среди фондов благосостояния развивающихся рынков, к стейблкоинам — типу криптовалюты, которая чаще всего привязана к доллару в соотношении 1:1. Почти половина фондов заявила, что стейблкоины являются тем типом цифровых активов, в которые они склонны инвестировать, хотя это всё ещё отставало от таких, как биткоин, где доля составляла 75%.

UTC+00