ПОПУЛЯРНОСТЬ ОНЛАЙН-БАНКИНГА В РК ВЫРОСЛА ПОЧТИ В 5 РАЗ

Растёт количество и предоставляемых услуг и продуктов

Изображение: katemangostar/Freepik

С 2019 по 2023 год число активных пользователей онлайн-банкинга в Казахстане увеличилось в 4,6 раза благодаря технологическим улучшениям, поддержке со стороны регуляторов, высокому спросу, рыночной конкуренции и большему распространению интернета и безналичных платежей. Об этом говорят данные совместного обзора RISE Research, НПК, Mastercard и Tarlan Payments «Финтех рынок Казахстана». Отмечается, что подход Казахстана к развитию цифровых финансовых услуг задаёт высокую планку с точки зрения скорости и экономической эффективности.

Если в 2019 году онлайн-банкингом в Казахстане пользовались около 5 млн человек, то в 2023 году число юзеров превысило 23 млн. Несмотря на лидерство банков в казахстанском финтехе, количество финтех-стартапов в стране резко возросло — с примерно 50 в 2018 году до более 200 к 2024 году. Кроме того, финтех лидирует в привлечении венчурного капитала в стране, также наблюдается заметный рост партнёрств по модели «банк + финтех-стартап».

Аналитики выделили 7 трендов финтех-рынка в Казахстане:

1. Искусственный интеллект

2. Синергия Govtech и финтех

3. Цифровые продукты для МСБ

4. Сервисы рассрочки (BNPL)

5. Цифровой тенге

6. Цифровые активы

7. Финансовые API

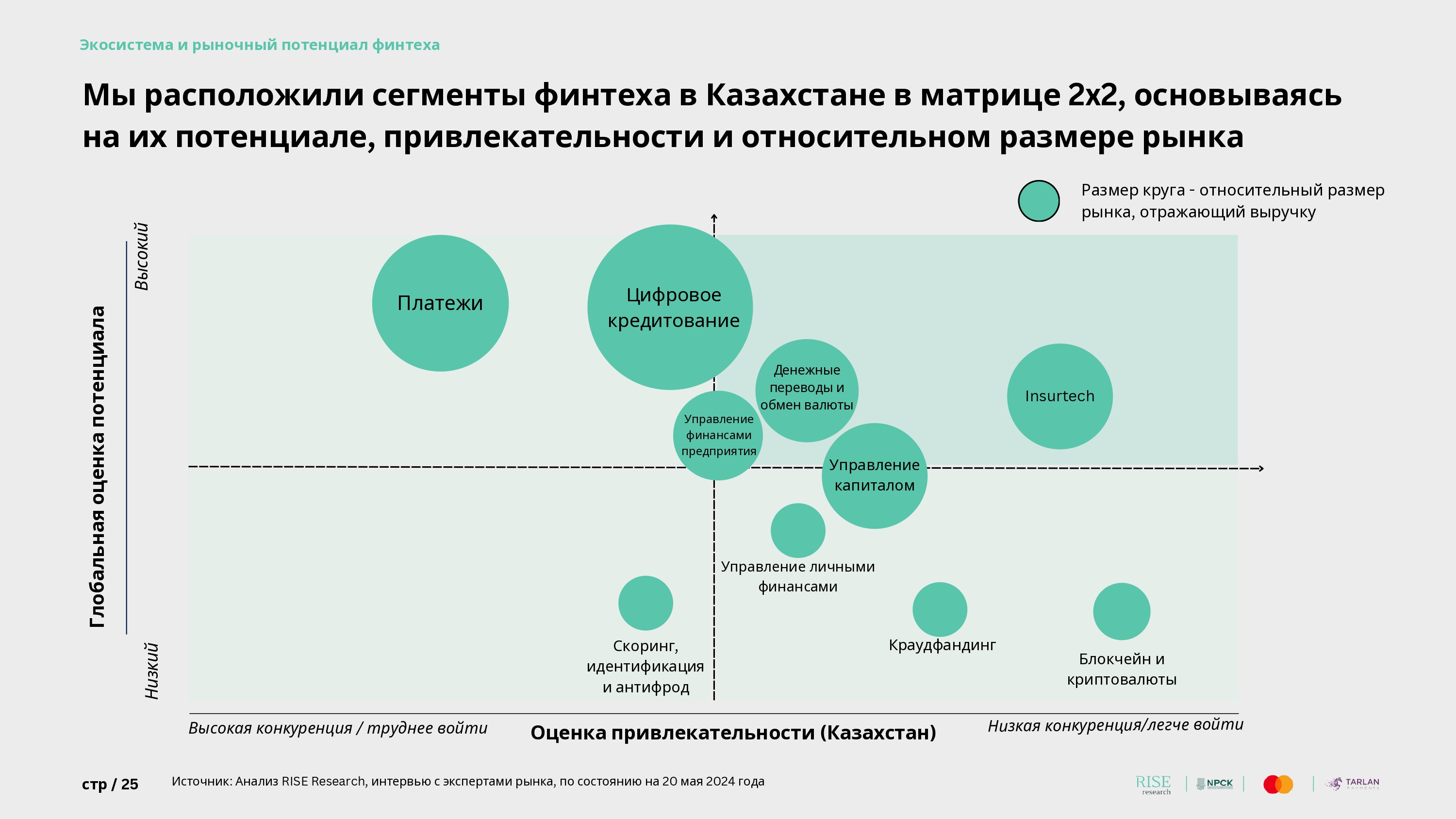

Ожидается, что все сегменты финтех-рынка Казахстана продолжат демонстрировать двузначный среднегодовой темп роста (CAGR) в период с 2022 по 2027 год. За последние 7 лет среднегодовой темп роста безналичных платежей составил 81%, и теперь на них приходится 89% всех транзакций.

Интернет-банкинг и мобильный банкинг доминируют в категории безналичных платежей и переводов, составляя 83% от всех безналичных платежей. Трансформация платёжного ландшафта Казахстана обусловлена несколькими факторами: благоприятными демографическими показателями, ростом цифровой зрелости, увеличением объёмов электронной коммерции, повышением доступности банковских услуг, развитием инфраструктуры (например, локальных платёжных систем и QR-кодов), запуском крупных провайдеров цифровых кошельков, таких как Apple Pay и Google Pay, а также инициативами правительства. Население Казахстана насчитывает около 20 млн человек, средний возраст которых составляет 30 лет. По данным Всемирного банка, 62% населения страны находятся в возрасте от 15 до 64 лет. Эта молодая демографическая группа более технологически подкована и открыта для цифровых методов оплаты, что способствует внедрению безналичных платежей, считают авторы обзора. Рост электронной коммерции в Казахстане также в значительной степени способствовал росту безналичных платежей. По данным PwC, в 2023 году на электронную коммерцию приходилось 12,6% от общего объёма розничной торговли в Казахстане. Ожидается, что тенденция роста сохранится, что будет способствовать дальнейшей цифровизации платежей.

За последние 5 лет рынок розничной электронной коммерции продемонстрировал уверенный рост как в объёме, так и в количестве совершённых покупок.

На мировом рынке успешные игроки финтех-индустрии появляются под разными архетипами благодаря уникальным факторам, однако в случае с Казахстаном банки играют центральную роль в развитии финтех-ландшафта страны.

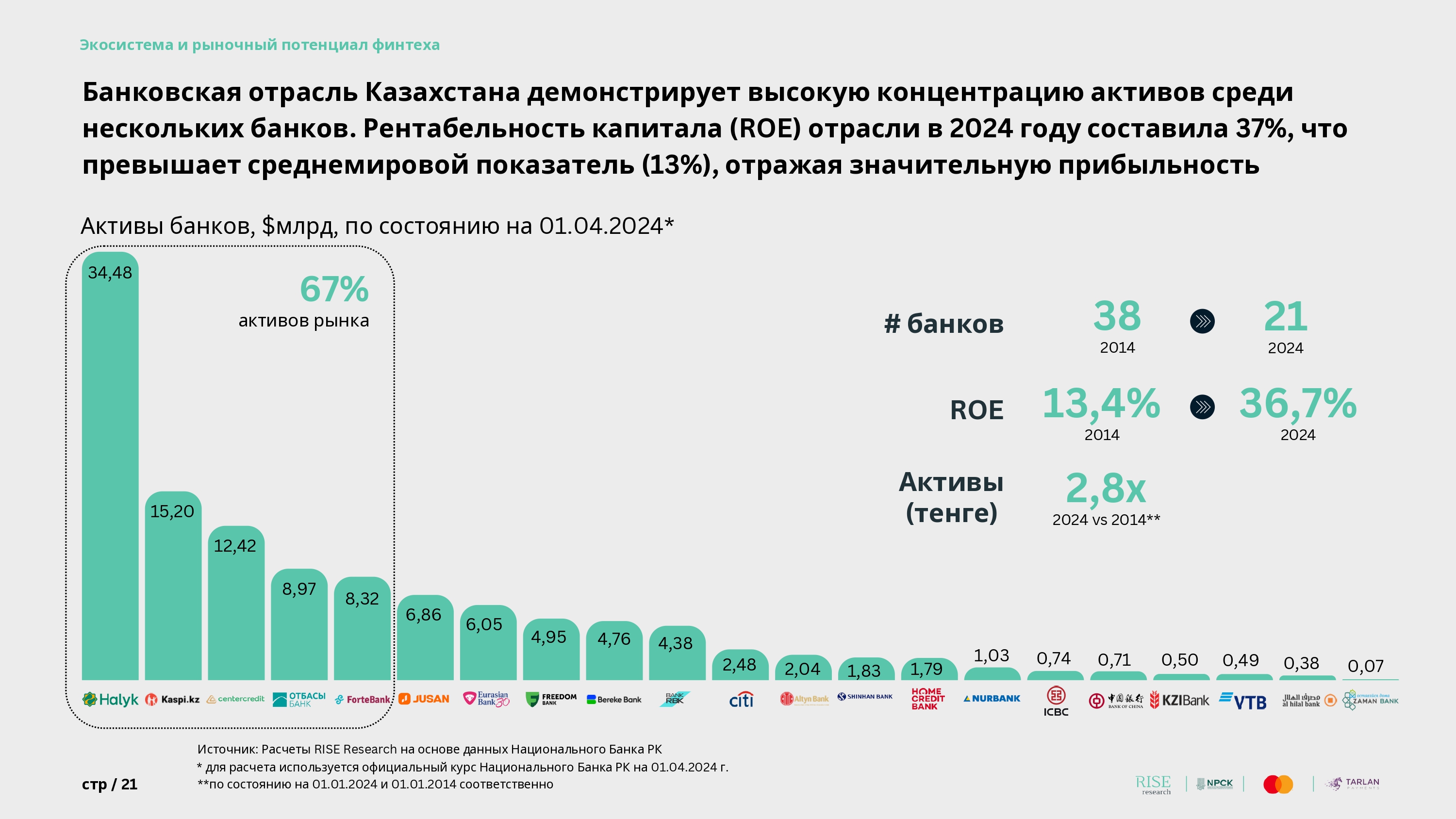

К примеру, в США рынок представлен так называемыми "чистокровными финтехами", в Швеции это устоявшиеся игроки финансового рынка, в Кении — компании потребительского рынка вроде мобильного оператора, а в КНР — цифровые потребительские платформы, такие как Alibaba, Tencent/WeChat. В Казахстане же на два ведущих коммерческих банка приходится 78% всех платежей и переведов. Эксперты отмечают отсутствие устаревших банковских систем и быструю трансформацию, значительные инвестиции крупных банков в платёжную инфраструктуру, проактивное сотрудничество между банками и государственными электронными системами и закрытые экосистемы, созданные банками (QR, путешествия, маркетплейс, инвестиции, Govtech и т.д.).

31% участников финансового рынка в Казахстане используют ИИ, в то время как, согласно опросу NVIDIA, средний мировой уровень использования ИИ среди финансовых организаций составляет 43%.

Наличие разницы в уровне использования ИИ между различными типами финансовых учреждений подчёркивает, что некоторые сегменты рынка могут быть более готовы к инновациям, чем другие. Это может быть связано с различиями в доступных ресурсах, культуре инноваций и потребностях клиентов.

В 2023 году маркетплейсы двух ведущих банков второго уровня продемонстрировали рост объёма продаж товаров (Gross Merchandise Value, GMV) в сфере электронной коммерции. В 2024 году и в последующий период банковские маркетплейсы будут стремиться увеличить своё присутствие в секторе электронной коммерции, расширяя партнёрские отношения, стимулируя кредитование клиентов и предлагая дополнительные услуги продавцам.

Важнейшие элементы, определяющие будущее платежей в секторе малого и среднего бизнеса Казахстана в ближайшие годы

Эволюция эквайринга

Пересмотр тарифов сделал эквайринг более экономически эффективным. Формы приёма платежей теперь варьируются от статических QR-кодов до комплексных цифровых решений, таких как мобильные терминалы (Tap on Phone).

Встроенные платежи

МСБ интегрируют банковские услуги, кредитование и другие сервисы в свои предложения для клиентов с помощью API, подключённых к финтех-компаниям. Открытые API ускорят эту интеграцию.

B2B платежи

Ведущие банки делают ставку на инновационные B2B-услуги. Новые платёжные решения позволят выставлять и оплачивать счета в цифровом формате, обеспечивая бесперебойность операций.

Бесшовная интеграция

Различные методы оплаты доступны для МСБ в виде «коробочных» решений, интегрированных по технологии "no-code".

Рассрочка (BNPL)

Всё больше малых и средних предприятий осознают потенциал сервисов рассрочки для увеличения продаж в своих офлайн и онлайн магазинах, а также на маркетплейсах.

Единый QR

Национальный Банк готовится к внедрению единого QR-кода в первой половине 2025 года. Цель проекта — сделать платежи быстрее и удобнее.

Дополнительные услуги

Дополнительные услуги, такие как бухгалтерский учёт, налоговая отчётность, выставление счетов и онлайн-ККМ, способствуют цифровизации бизнеса и упрощают интеграцию многоканальных цифровых платежей.

Соотношение «затраты-выгода»

Сокращение расходов продавцов на эквайринг снижает количество баллов и кэшбеков по картам, увеличивая необходимость в финансировании программ лояльности самим продавцом.

Рост популярности сервисов рассрочки (BNPL) является одним из главных трендов казахстанского финтеха. Благодаря относительно низкой доле потребительских кредитов в ВВП, BNPL продолжит свой стремительный рост.

8 банков предлагают карты рассрочки — Kaspi.kz, Halyk Bank, BankCenterCredit, ForteBank, Eurasian Bank, FreedomBank, HomeCredit Bank, AltynBank.

5 банков предлагают рассрочку через собственные маркетплейсы — Kaspi.kz, Halyk Bank, ForteBank, Jusan Bank, FreedomBank.

7 банков предлагают сервисы рассрочки сторонним продавцам (в т.ч. через маркетплейсы рассрочек) — Halyk Bank, ForteBank, Jusan Bank, EurasianBank, FreedomBank, HomeCredit Bank, BankRBK.

Более 130 стран изучают возможности цифровых валют центральных банков (ЦВЦБ). Казахстан, одна из 36 стран на стадии пилотного проекта, предлагает банковскую карточку как реальный инструмент для платежей в цифровом тенге, в отличие от большинства стран, использующих в основном мобильные и веб-интерфейсы. Наблюдается значительный прогресс в переводе концепций цифровых активов из теоретической и экспериментальной плоскости в практическое применение на национальном уровне.

UTC+00